Me había dejado la gráfica del PP indexado 60/40 de Finizens

El otro día leí que Capital Group iba a poner a disposición del mercado europeo, un fondo que tiene ya 45 años, el Capital Group American Balanced, que ha dado unos resultados muy buenos…

Me gustaría saber si alguien conoce este fondo y opiniones.

Leí hace un par de días que comercializaban el clon luxmburgués aqui, , hasta ahora estaba solo el fondo useño, que no se puede comercializar en Europa

Por curiosidad se puede ver el historial del mismo y otros datos en este enlace.

Muchas gracias por la información @Manolok

Muchas gracias por la información @VILLALBA, le echaré un vistazo.

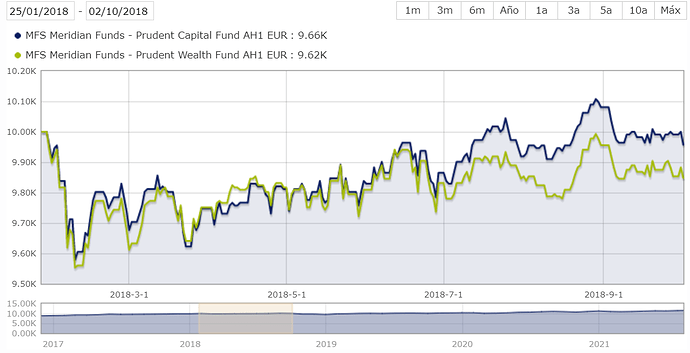

Respecto a los dos fondos MFS, Prudent Capital y Prudent Wealth, he realizado una curiosa observación.

Si acudimos a MorningStar tenemos:

| Prudent Wealth | Prudent Capital | |

|---|---|---|

| Rentabilidad 3ª | 7.12 | 6.47 |

| Volatilidad | 6.21 | 5.71 |

| Sharpe | 1.18 | 1.18 |

datos que no nos muestran la verdadera diferencia de comportamiento entre estos dos fondos.

De un análisis propio sobre los fondos MFS PW LU0808562614 y MFS PC LU1442549025, entre el 2/11/2016 (primera fecha del histórico del PC), y el 30-6-2021 es decir 4,66 años, resulta lo siguiente:

| Prudent Wealth | Prudent Capital | |

|---|---|---|

| TAE (a) | 7.06 | 5.72 |

| Max DD en % (b) | 7.77 | 9.62 |

| Ratio a/b | 0.91 | 0.60 |

| Ulcer Index (c) | 4.34 | 7.88 |

| Ratio a/c | 1.63 | 0.60 |

| Max DD en días | 499 | 496 |

que siendo una información más completa aún no muestra lo esencial.

Y lo esencial es que los periodos de Draw Down son en buena medida no coincidentes. De ello resulta que si invertimos un 50% en PW y un 50% en PC tendremos un Max DD en días de solo 184, evidentemente de mucho mejor soportar que 496 o 499 días de cada uno de los fondos por separado.

La comparativa completa es:

| Prudent Wealth | Prudent Capital | 50% PW + 50% PC | |

|---|---|---|---|

| TAE (a) | 7.06 | 5.72 | 6.40 |

| Max DD en % (b) | 7.77 | 9.62 | 7.14 |

| Ratio a/b | 0.91 | 0.60 | 0.90 |

| Ulcer Index (c) | 4.34 | 7.88 | 4.05 |

| Ratio a/c | 1.63 | 0.60 | 1.58 |

| Max DD en días | 499 | 496 | 184 |

¿Esta diferencia de comportamiento se mantendrá, más o menos, en el futuro o es resultado de una conjunción astral extraordinaria? That is de question!

He ampliado la prueba incluyendo otros 17 reputados fondos mixtos, no incluyo la lista por no alargar el post. Considerando estos 17 fondos individualmente o bien en combinación cada uno de ellos al 33,33% con los dos MFS, resulta que:

En unos cuantos casos se mejora la TAE

En algunos casos se mejora el DD, en % o en tiempo, y en algunos casos se mejora el Ulcer Index.

En otros casos no hay mejora alguna

En ningún caso se mejora ninguno de los dos Ratios presentados.

¿Podríamos deducir de todo ello que la combinación 50% PW y 50% PC es una de las mejores opciones para invertir en fondos mixtos?

Si los ISIN son correctos, en el PW coge la clase divisa cubierta y en PC sin cubrir. ¿Es por algún motivo?

El motivo es muy simple: son las dos únicas clases que tengo disponibles en R4 y resulta que es de R4 de dónde descargo los históricos de valores liquidativos para su tratamiento.

En R4 están disponibles con y sin divisa cubierta:

- PC A1 no hedged LU1442549025

- PC AH1 hedged LU1442549298

- PW A1 LU0583242994

- PW AH1 LU0808562614

Siempre hablando de clases de acumulación denominadas en EUR.

Yo compararía ambas cubiertas o ambas sin cubrir. Probablemente la coincidencia de periodos de caídas puede influir en cambios en las cotizaciones divisas.

Pues por algún motivo solo encontré los dos que he utilizado. Desde luego repetiré el análisis. Gracias.

Será muy interesante comprobar desempeño sin cubrir moneda.

Graciqs

Gracias @Manolok por sus comentarios.

Efectivamente todos los fondos que indica están disponibles en R4. Ignoro porqué en un principio solo supe encontrar los dos utilizados en mis cálculos anteriores.

Y efectivamente los cálculos cambian dramáticamente al tener en cuenta solamente clases sin cubrir divisa. Evidentemente la combinación de ambos fondos deja de aportar valor.

| Prudent Wealth | Prudent Capital | 50% PW + 50% PC | |

|---|---|---|---|

| TAE (a) | 8.03 | 5.72 | 6.90 |

| Max DD en % (b) | 7.34 | 9.62 | 8.46 |

| Ratio a/b | 1.09 | 0.60 | 0.82 |

| Ulcer Index (c) | 4.45 | 7.88 | 5.41 |

| Ratio a/c | 1.81 | 0.60 | 1.28 |

| Max DD en días | 267 | 496 | 320 |

Pienso que la lección a extraer de los cálculos efectuados es la tremenda importancia de cubrir o no cubrir divisa, especialmente en fondos de este nivel de rentabilidades. En este caso concreto cubrir empeora sustancialmente los resultados (de ahí que la combinación al 50% con el Prudent Capital los mejorara) . En otros casos evidentemente será al contrario.

| Prudent Wealth | Prudent Wealth H cubierto | |

|---|---|---|

| TAE (a) | 8.03 | 7.06 |

| Max DD en % (b) | 7.34 | 7.77 |

| Ratio a/b | 1.09 | 0.91 |

| Ulcer Index (c) | 4.45 | 4.35 |

| Ratio a/c | 1.81 | 1.62 |

| Max DD en días | 267 | 499 |

La diferencia es especialmente importante en este dato estadístico, que no he sabido ver en ninguna plataforma estándar, que es el mayor número días consecutivos bajo el agua.

Gracias @Toti por volver a hacer las cuentas y compartirlo aquí

Probablemente sea pq el USD haya actuado como refugio en las caídas en RV. Lo que no quiere decir que tenga que ser siempre así.

También es curioso que la diferencia de rentabilidad, DD y tiempo underwater entre PC y PW cuando gran parte de la cartera es igual y hay gestores comunes. Si no estoy confundido, el PC es un PW al que han quitado midcap y añadido RF Corporativa (principalmente HY).

Muchas gracias por compartir estos datos @Toti

Me picó la curiosidad y veo que lo del DD en días se trata de una gran diferencia fruto de un pequeño datelle @Manolok .

También me parece curiosa la diferencia en rentabilidad y Max DD. Pensaba que el Capital estaba gestionado para ser más conservador que el Wealth. En su presentación, MFS repite varias veces la importancia de minimizar el DD. Igual esta esta es la estrategia, pero no el resultado por el momento.

Que tiempos aquellos en los que el Nordea Stable Return estaba de moda entre los mixtos…, luego empezó a defraudar año tras año y hasta hoy…

Éramos jóvenes e inconscientes

Lo llegué a llevar en cartera. Estuvo muy de moda tras su buen resultado en 2014. Después de desinfló, como casi todos y se pegó 3 años seguidos rondando el +2.algo cada año . A 5 años no llega al +2 anualizado.

Por cierto @Manolok Sextant Grande Large a 31.07.21 segun Morningstar presenta un PER = 15,24 frente a Beneficios a largo plazo % = 16,67.

Parece muy barato pero sigue con resultados muy mediocres desde que se le dio al fondo un sesgo mas conservador en los ultimos años. Tampoco me gusta la sobreexposicion de su cartera a valores de Francia (¿circulo de competencia de la gestora mayormente o la comodidad de estar en su zona de confort?). Lo tengo en cuarentena y de aqui a fin de año tomare una decision. No sé si usted lo mantiene en cartera y como lo ve.

Lo mantengo en cartera y también tengo mis dudas