Y nuestro querido Adarve Altea!!

¡Muchas gracias por las aportaciones!

Efectivamente en Morningstar suelen ponderar mucho al gestor y su historial pasado aunque esté en fondos distintos a los que generó un buen desempeño pasado.

Sin embargo tengo la sensación que está gestionando de un modo bastante más agresivo de lo que solía hacer cuando estaba en Vontobel. Claro que también se puede argumentar que la situación es distinta o igual simplemente es que aquí debe de encajar su opinión con personas distintas de las que lo hacía en Vontobel.

Los gestores suelen tener tendencia a atribuirse los buenos datos de historial pasado en fondos donde han estado o a veces en el mismo fondo con equipos notablemente distintos, sin considerar demasiado lo que podían aportar otras personas que estaban en ellos.

En el caso de AzValor por ejemplo, aunque los resultados han acompañado mucho más que en Cobas, parece difícil pensar que en Bestinver hubieran podido tener una cartera con % tan altos en el sector materias primas más energía.

Desde luego en GQG han tenido acierto con la rotación a cíclicas y más tarde a tech, pero como comenta esto presenta riesgos a nivel asset allocation si uno quiere destinar partes del portfolio a según qué compañías (ademas de que igual que puede salir bien puede ocurrir lo contrario y comerte dos zapatazos al rotar).

Saludos cordiales.

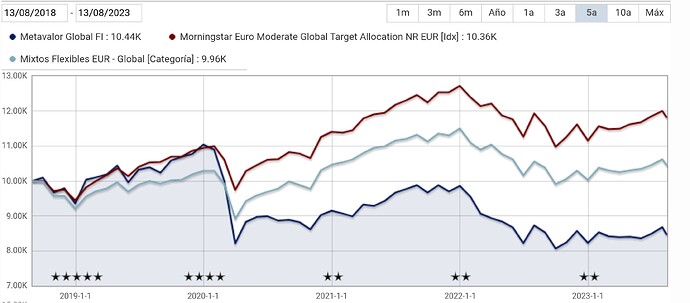

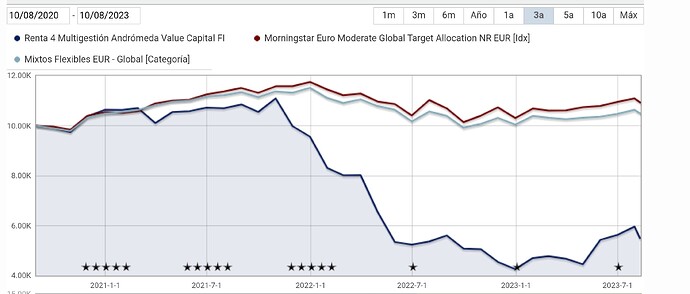

Por ejemplo lo ocurrido en Metavalor Global y Andrómeda Subway no sea exactamente lo mismo:

Y, sobre todo, el Metavalor Internacional:

La gestora de fondos ha realizado la fusión por absorción del Metavalor Internacional por el Meta América USA tras la autorización de la Comisión Nacional del Mercado de Valores (CNMV) hace semanas. En este caso, se trata de una absorción del producto de bolsa internacional más grande (14 millones de euros) por el pequeño (1,4 millones)

Eso si, la “cobertura” que uno puede considerar con GQG es que lo hacen al revés, no entrando en sectores calientes😂.

Son muy disciplinados con las valoraciones aunque puedan pagar PER 50 / 100 sin problemas como en el caso de Nvidia. Para mi el mayor condicionante es el tamaño que han cogido y que les limita a megacaps.

En el caso de metagestion entraron en el sector cuando estaba totalmente caliente y quitando las posiciones que realmente se habían quedado a valoraciones irrisorias.

Por ejemplo, hace un año la primera posición de QGQ era exxon, mire hoy la cartera.

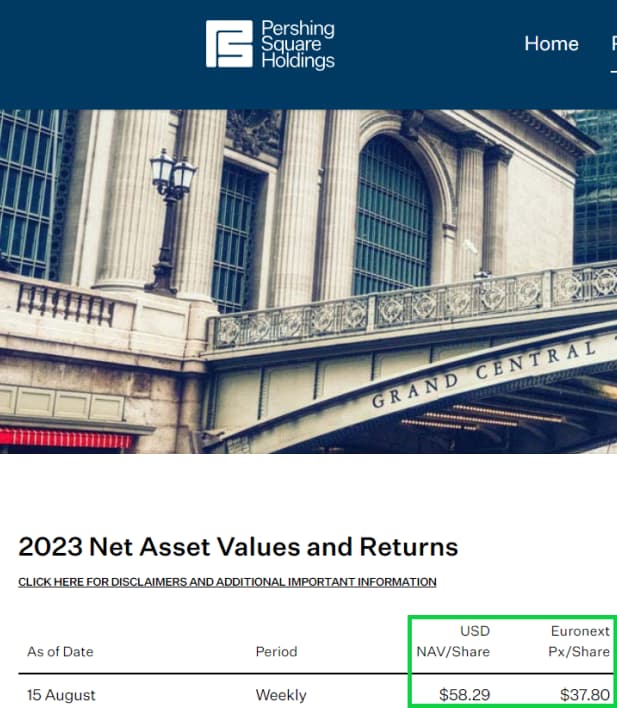

Fondo: Persing Square Holdings

Valor liquidativo de 37,80 pero con valor neto contable de 58,29

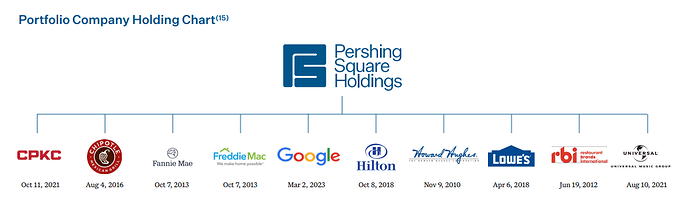

En cartera las siguientes acciones, que las compraría uno con ese descuento del 35% que figura en el NAV

Lo que hay que añadir aquí es la comisión de gestión que se lleva el tito Bill.

Si confían en la gestión de Ackman y están dispuestos a pagarle sus honorarios, no es mal punto de partida para comprar su fondo.

Este señor ha demostrado ser un gran gestor y ha tenido como todos los buenos gestores sus malas rachas.

Si confiamos en la valoración que no dice de sus participadas y de su potencial descuento sobre el Nav…. ¿no deberíamos creer también a los cobas, magallanes, cobas, az… en sus valoraciones ?

La cosa es diferente.

Esto es como si ahora mismo Cobas, teniendo activos en el fondo que dan un VL= 100, estuviera el valor liquidativo a 70.

El descuento sobre nav es que, si tu tienes acciones en cartera valoradas hoy a mercado por 1.000, el fondo está cotizando a 700.

No es lo mismo que el potencial. Esto es valor del fondo vs lo que valen las acciones hoy mismo en él.

es verdad, hay una ligera gran diferencia ![]()

Buenas tardes Camacho.

Gracias por compartirlo.

El fondo es invertible desde España?

Es un investment trust, por lo que cotiza en la bolsa y se tiene que comprar en ella.

No es traspasable tampoco ![]()

Con todo el ánimo de aprender, aquí va una duda: ¿cómo puede cobrarse comisión de éxito en una cotizada?

Gracias!!

Es un vehículo algo particular.

Terry también lo tiene para las small caps.

Pershing Square Holdings, Ltd. (“PSH”, or the “Company”) (LN:PSH) (LN:PSHD) (NA:PSH) is an investment holding company structured as a closed-ended fund principally engaged in the business of acquiring and holding significant (but generally not controlling) positions in a concentrated number of large capitalization companies. PSH’s objective is to maximize its long-term compound annual rate of growth in intrinsic value per share

Hola,

Le oí decir a un gestor que los holdings “siempre” cotizaban un 30% por debajo del valor liquidativo. Es muy de gurú, no me lo creo, pero se me ha quedado grabado y me pica la curiosidad comprobarlo.

Según la web del trust

https://pershingsquareholdings.com/performance/net-asset-value-and-returns/

Lleva desde el 2016 prácticamente todos los años cotizando por debajo del valor liquidativo. Si bien es cierto que ahora la diferencia es mayor.

Yo iría con cuidado aquí. Ackman me parece de lo mejor pero el nivel de riesgo es muy superior a lo que se está acostumbrado en los fondos tradicionales. La cartera es ultra concentrada y además el gestor acostumbra a hacer “apuestas” muy fuertes a todo tipo de circunstancias que pueden crear mucho valor o pueden comerse la rentabilidad de unos cuantos años.

Es curioso porque ahora lleva una época realmente buena (y mucha gente lo ve como un genio) pero hace no tanto era de lo más odiado.

Gracias por recordar la parte que debería de también haber contado.

A mí me gusta. Y si meten recompras fuerte pues puede cerrar parte del hueco.

Es solo que creo que es importante tener en cuenta que no es un fondo del estilo al que la gente está acostumbrada (y puede ser para bien o para mal).

El principal problema (si es que eso es un problema) es que hay que confiar ciegamente sin saber por dónde te van a venir.

Por ejemplo de sus últimas ocurrencias: