me corrijo: mas que decisión equivocada, diría decisión que no ha dado los resultados esperados,; después habrá que analizar si está equivocada o no, pero es posible, también, que no lo haya sido.

En términos generales, me gusta esta definición aplicada a inversores value, aunque la palabra “promete” siempre me chirrió un poco.

Permitidme que os enlace a la visión de todo esto de uno de los divulgadores que más respeto, aunque no tenga que estar 100% de acuerdo con él:

Me ha sorprendido la conferencia de AZvalor una barbaridad.

Para bien:

-

Un giro Talebiano que me ha encantado y no esperaba. Personalmente me agrada muchísimo. Lo que no sé es que pasaría sí mañana le da por implementar (en alguno de sus fondos o en un futuro hedge) una estrategia de “sangrado” con compra de opciones OTM.

-

Reconoce que las mineras no son en general un buen negocio. Por fin alguien con un poco de sinceridad: la narrativa de todos mis negocios son buenísimos y comprados a un precio de saldo cansa un poco.

-

En las caídas grandes comprar calidad. Estoy totalmente de acuerdo. Lo que pasa es que cuando no las hay yo también me quedo con la calidad jejeje.

-

value=growth. Estoy muy de acuerdo y desmitifica un poco lo que se viene entendiendo por value en España últimamente

En el plano negativo:

-

Creo que gran parte de su tesis de inversión se basa en una ideología (Cobas cojea del mismo pie). No sé si invertir basándose (aunque sea en parte) en el austracismo es lo más acertado.

-

Profecías cortoplacistas tipo “el SP no va a hacer… en los próximos 5 años” o “mi cartera va a…”. Algo que por cierto también le he escuchado muy a menudo a la gente de True value. No sé si lo piensan o es estrategia comercial.

En general me ha gustado y creo que lo hará bien aunque se encuentre en las antípodas de mi forma de invertir.

Algo que no tiene por qué incidir en que las que han subido 4 veces lo sigan haciendo, y las que han caído un 50% sigan cayendo a plomo.

Iván Martín ya explicó en una conferencia no hace mucho el caso de invertir en una empresa Griega. Para ganar el doble, tuvo que perder la tercera parte antes.

Y lo curioso para mi no está ahí, sino en hacer la primera compra en un punto en el que hubieras perdido la mitad para ganar al final un 50%, Y SEGUIR COMPRANDO EN LA BAJADA. Por lo general, la gente se queda inmovil, igual no vende, pero no sigue promediando a la baja.

Hay que estar muy seguro para ello.

Y dicho esto… Creo que AZvalor Lo está.

En cambio, (y sólo por intuición, así que estaré seguramente equivocado), me parece el fondo más resistente y en el que mejor se puede estar ante una situación de mercado compleja. EStoy muy de acuerdo con Alvaro en la valoración cara del mercado (mis aportaciones a pasivos SP500 están casi a Cero en cambio voy a aumentar IBEX, que cosas…), lo que no significa que pueda estarlo mucho más.

De hecho, creo que ahora mismo estar en el ciclo que ha quedado denostado por todo el crecimiento y calidad, es si cabe más seguro que ciertas cosas de Calidad a precios que… (no voy a decir nada de ITX ![]() )

)

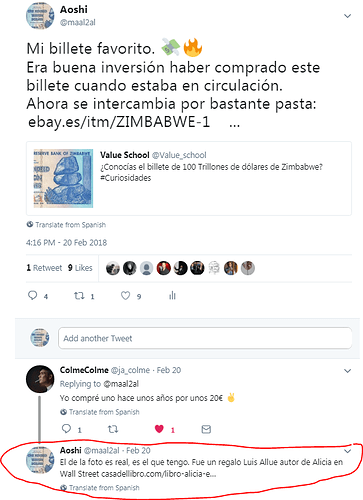

https://twitter.com/maal2al/status/967017150698459136

En cuanto a,

https://twitter.com/maal2al/status/968171364464185344

No es el primero, de hecho van ya muchos (Abaco, Morningstar, etc…), que comentan que con el SP500 a 5/10 años, será complicado hacer el 5% anual. Pero esto es como todo, ya veremos.

Pero que levante la mano el Value que no lo haga cuando la cosa ya está que no se puede aguantar más. Recuerdo a Iván Martín comentar sobre Antofagasta: “Esta empresa vale lo que nosotros queremos que valga. Ponemos un precio de cobre en la hoja excel y…”.

Eso si, para tirarse por él.

IMHO, ni una cosa ni la otra. Algo está claramente en el ciclo contrario a mercado, el mercado está caro, y la valoración como empresa al no tener deuda y tener margen de maniobra, regularizará beneficios. Lo que siempre le ha encantado a los de Bestinver. Lo que pasa es que tenemos en mente el mensaje de cuando ya eran grandes y hacían conferencias. Por entonces era cuando se les tenía que haber dicho, que por qué cambiaron el discurso en algunas cosas (ir a Calidad, y otras cosas que luego han reconocido).

Lo importante es que digan lo que hacen, y cada cual vaya a dónde esté más cómodo. Por mi parte he encontrado el sitio más cómodo de lejos, y luego otros sitios en los que estoy lo suficientemente cómodo como para estar también tranquilo. ESto de que una persona haya dejado de saber hacer su trabajo porque tiene más experiencia, no parece muy value ![]() .

.

Fijense que pienso, que AZvalor si es algo, es “amarrategui” total. Ahí lo dejo.

Hala! Ya me pueden dilapidar.

Y no digo nada de la supesta inflación :-). A todo esto @Luis1, no me resisto a poner que hace unos días tuve que mencionarte .

El tiempo es amigo de los buenos negocios ![]()

La inversión académica en valor es bella, pero lo tienen muy difícil contra sus verdaderos índices. Por ejemplo, ¿habéis probado a comparar el fondo revelación de 2017 contra su verdadero ETF de referencia (Ishares Small Cap Euro)? Igual sorprendería saber que pierde en 2017 por un 5% de diferencia con dividendos reinvertidos.

Siempre habrá alguno que lo consiga, y alcanzará la gloria mediática. Bien merecida ¿por qué no?

Y ojo, que en base al enlace, Browne estaría encantado con la estrategia de AzValor, ya que opinaba que la mejor estrategia de especulación a medio plazo era aquella que se alejaba drásticamente del consenso, y ellos lo están haciendo acercándose a los sectores que peor lo han hecho esperando la reversión a la medio en un momento indeterminado.

Pero empero que hay que llamar a las cosas por su nombre.

Ya somos dos. Sus posiciones son las que son porque actualmente y, según ellos, en un mercado muy caro son las que han encontrado que mejor sostienen el binomio calidad-precio. Y se les ve tranquilos, la verdad.

¿y el tuyo cuando sale ?

En esta discrepancia entre materias primas y resto del mercado… ¿no pude influir el que dentro del sector materias primas se encuentren unos cuantos de los mayores destructores de valor a largo plazo que uno pueda encontrarse? No entiendo el argumento de comprar porque uno cae mientras otro sube. Lo digo sin ninguna clase de maldad; simplemente no lo entiendo.

En Azvalor tienen enmarcado uno de esos billetes que le regale a Beltrán. Lo cierto es que cada vez valdrán más, Es una buena inversión y toda una lección de economía.

Pues ya me ha dado usted motivos para no dormir en toda la noche tratando de discernir si yo hubiera invertido en ese fondo. Podría despertar ciertas sospechas el que no perdiera nunca pero el ser humano es débil por naturaleza.

Bueno pues las dudas despejadas. Se trata de un análisis Top Down en el que calculan el precio de las MMPP y luego ya se ponen a buscar empresas con las características que había aproximado en mi comentario anterior. Me pregunto si también calcularían el precio normalizado del anuncio de Google cuando invirtieron ahí. También ha dicho que “el oro es dinero”.

A mi esta postura me parece perfecta, igual yo sí supiera también lo haría. No discuto su filosofía. Sí discuto que esto no es lo que decían en su día ni por mi propio entendimiento personal ni por el de más de algún inversor a quien conozco tal y como me lo han contado.

La última vez que estuve con él, me lo recordó. Siempre tiene palabras de que fuiste disruptivo desde que apareciste en la Conferencia. ![]()

Está por ver que lo pongan. No tengo nada claro que “de valor” ![]()

En esto no digo que no y puedes llevar toda la razón.

Pero es que el grado de exigencia es tal, para con las explicaciones de la gente, las RRSS y los distintos momentos (que pueden ser cambiantes hasta para los inversores que también son personas y aprenden con la experiencia), que por entonces ya se les decía, que lo que decían por entonces, no era lo que decían antes ![]()

Y como el propio Paramés comentó cuando dijo que había cubierto la divisa para ciertas posiciones, “No es la primera vez que hacemos esto”

Está claro que son dignos discípulos del maestro Buffett pues.

Jaja, aquí no se dilapida a nadie, excepto si se nos convierte en analista técnico.

He de decirle que discrepo. La historia de AzValor es corta, y desde que existe solo hemos tenido dos pequeños sustos en los mercados: el de inicio de 2016 y el de inicio de 2018. Pero, oh casualidad, en ambos ha caído más que el mercado y más que su categoría de fondos.

Si dejamos de lado compra de puts o volatilidad en general, el otro factor que protege con toda seguridad frente a caídas es el nivel de liquidez. Y mientras fondos como Magallanes European tienen un 15% en liquidez, AzValor está en un 3%. No digo que me parezca mal ese nivel de liquidez. Ellos sabrán el que es conveniente mucho mejor que yo, pero la explicación que ha dado de por qué no tener liquidez me ha parecido lo más flojo de toda la charla.

En un entorno de mercados caros según Álvaro Guzmán todo esto no me resulta muy “amarrategui”.

Lo increíble de ese billete es que en su día hubiera podido pagar todas las deudas hipotecarias de Zimbabwe. Y eso que, si no recuerdo mal, perdió 15 ceros por el camino inflacionario. Eso sí, el viaje a la notaría lo tendríamos que hacer a pie porque con ese billete no nos habrían devuelto cambio tras subir al bus.

En fin, la lección es clara: Los estados son capaces de corromper el valor de la moneda(de hecho lo intentan siempre, por la elevada deuda que emiten) y nuestra mejor defensa es estar invertidos en activos reales.

Por algo les llaman TenValor