Tiene razón, no lo conozco.

La verdad es que me ha sorprendido la estructura tan sumamente bien pensada y original que Cobas ha empleado para reducir comisiones, primando el buy&hold de los participes y recompensandolo.

¿Porque sera que me parece que esta medida les va a saber a cuerno quemado sin ir mas lejos a los Sres. de Azvalor y que estos van a mantener inalterables comisiones contra viento y marea?

Si alguna vez recupera, hará un favor importante para eso del interés compuesto

Reconociendo que sea positivo la bajada de comisiones, lo cierto es que si esa era la fórmula en la que estaban pensando, la podían haber anunciado desde el inicio del fondo, o hace al menos un par de años.

Porque hubieran seguido cobrando el 1,75% actual hasta que los primeros participes fueran sumando años de permanencia.

Así que supongo que parte del anuncio vendrá motivado por la rentabilidad acumulada, y sobretodo la de este año.

Saludos.

Creo que aquí se equivoca, lo dijo en la primera conferencia.

Puede buscarla y verla en youtube.

Una pregunta, ¿Cuántos reembolsos ha tenido esta gestora este año? Me refiero al importe total.

Eso me hace cuestionarme una cosa: para el track-record del fondo ¿Qué comisiones van a utilizar para los cálculos de rendimiento? Obviamente la recuperación (si existiere) va a ser más rápida para aquellos que estén desde inicio, de la misma manera que el rendimiento será más positivo si se simula con el tramo más bajo de comisiones. Podemos hacernos tantas trampas al solitario como queramos.

Saludos cordiales.

Los inversores no parecen contentos con estos números . En lo que va de 2020, Bestinver, AzValor y Cobas han registrado reembolsos netos por 139 millones de euros, 75 millones de euros y 40 millones de euros, respectivamente, según datos de Inverco (6/11/2020).

Bueno, todo habrá tenido que ver…

Supongo que habra diferentes clases en cada fondo y cada clase tendra una rentabilidad diferente. Se ira cambiando de clase con el tiempo. Es una suposicion…

Ademas, entiendo que los cambio de clase(diferentes ISIN) se ejecutarán mediante traspasos programados desde la gestora, cuando se cumplan los requisitos de salto. Si es asi, que no lo tengo claro, ojo que igual no es el mejor sistema, ya que un traspaso igual te hace un destrozo(o al contrario). Lo suyo seria bajar la comisión de la clase sin salir de ella.

A nivel de comisiones ,nadie como Scottish;SMT:

Creemos que es nuestro primer deber con los accionistas limitar las comisiones. Tanto la comisión de gestión de inversiones (0,30% sobre los primeros 4.000 millones de libras esterlinas de activos, y el 0,25% a partir de entonces, consulte la página 36) y la tasa de gastos corrientes (0,36% al 31 de marzo de 2020) son bajos en comparación con los estándares, pero términos absolutos. Creemos que a menudo se subestima el impacto maligno de las tarifas elevadas. La diferencia entre un índice de gastos corrientes del 0,36% y uno del 1,5% puede no parecer muy grande, pero si se modifica la perspectiva para pensar en los costos como un porcentaje de los rendimientos anuales esperados, el contraste se vuelve obvio. Si los rendimientos anuales promedian el 10%, esta es la diferencia entre eliminar aproximadamente el 4% o el 15% de sus rendimientos cada año. Tampoco creemos en una comisión de rendimiento. Por lo general, socava el rendimiento de la inversión. Aumenta la presión y reduce la perspectiva.

0,25%. Y tienes apalancamiento interno cuando lo necesitas, compañías que todavía no salieron a bolsa y una rentabilidad de infarto.

Si, si tienes una tonelada de plusvalías sin realizar,lo de ser fiel inversor a largo plazo es automático.

Se que un FI patrio es muy diferente pues se puede traspasar a coste 0.A veces ,eso,no se que valor aporta al partícipe.

Pero un 2% de comisión ,en tiempos actuales con el precio del dinero en tasas negativas me parece muy anacrónico.

Pero vigile que en Trust si lo compra a mercado a un precio de cotización un 20% por encima de su NAV, es como si estuviera pagando ya de entrada ese 1 y pico % anual de comisión a 10 años vista.

Eso era antes y en los muy malos @agenjordi .

SMT,EWI,SSON tienen como política interna el emitir acciones cuando cotizan por encima de NAV.

Se chupan su dedo escocés,pero no tanto.

Vendo la burra (precio mercado) y con el dinero me compro otra burra un 20% mas barata (cartera del Trust) .

No hace falta llegar al 20%,lo hacen cuando el premiun supera el 2-3%.

En las grandes carnicerías (marzo 2020) ,es el accionista astuto el que compra descuento sobre NAV.

Tiene el Trust del Fundsmith de mercados emergentes que lleva tiempo cotizando con un margen interesante respecto a su NAV y no parece que haya mucho interés en hablar de él. De hecho hay incluso quien olvida que tienen este producto aparte del fondo global y el trust de pequeñas empresas.

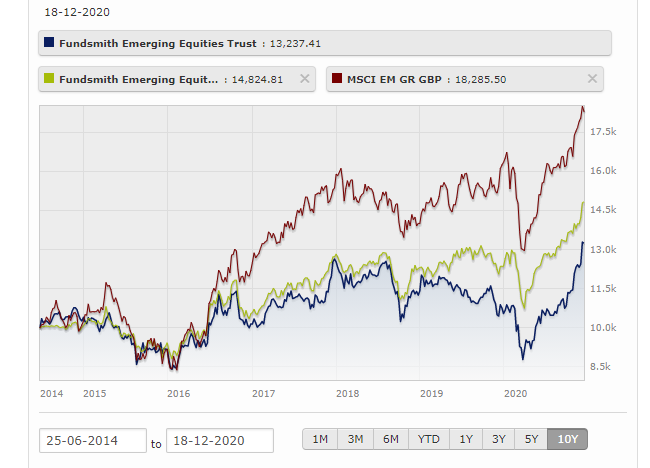

La línea azul es la cotización y la amarilla el NAV

Lo que cambia la percepción ver un producto gestionado en teoría de forma parecida y por las mismas personas con su posición relativa respecto a otras cosas bastante por encima o bastante por debajo.

No recuerdo lo que pudiera decir.

Pero en mi opinión lo que realmente tiene importancia son los hechos y no las palabras.

Y el hecho es que los partícipes de Cobas sólo han tenido la certeza de la bajada de comisiones esta semana. Para partícipes que llevaran varios años y hayan vendido por algún motivo, lo habrán tenido que hacer sin el conocimiento de lo confirmado estos días.

De modo que me parece bien que lo hubieran anunciado previamente, pero ya dudo que no se hubiera podido implementar y reflejar fehacientemente en el folleto hace muchos meses o unos años.

Saludos.

Esto mismo seria aplicable a muchas gestoras, pero una cosa es lo que podamos desear y otra es que como empresas de iniciativa privada decidan sus condiciones de operación en el mercado. En todo caso uno es libre de participar o no en ellas.

Las gestoras tienen todo el derecho a cobrar lo que entiendan que vale su trabajo y nosotros valorar si es un justiprecio o lo contrario.

A esto se le llama libre mercado

Imagino que utilizarán el método switch entre clases de fondos.

Si es así no debemos temer ya que no se sale en ningún momento del mercado.

¿Quiere decir que todas las clases de un fondo están sobre el mismo fondo matriz? Tener cada clase en uno diferente es un peligro porque la misma cartera se compraria y vendería a precios diferentes en cada uno.