Exacto, esas son las razones por las que he empezado a invertir en Cobas con el fondo Cobas Internacional, ademas de que sus tesis sobre energia me parecen muy lógicas. Creo que esto es lo que piensa el inversor medio. Bueno, señores, ha sido una noche larga, acabo mi turno en el hospital y a casa. Pasen un buen día y cuídense.

Realmente hay muchos ejemplos de personas que no invierten con un gestor para batir al índice. Para algunas personas es más importante saber quién invierte su dinero, tener confianza en esa persona, poder hablar con la gestora. Otras personas prefieren sacrificar rentabilidad a costa de una (teórica) menor volatilidad, etc. De hecho, hasta en este mismo hilo creo que habrá algún comentario de personas que indican que incluso “les da igual” lo que haga el índice.

Respecto de batir al índice sistemáticamente, no quiero repetirme demasiado porque creo que entraríamos en un diálogo sin fin. Pero seguro que alguien podría argumentar que si una persona no bate al índice en 10 años, no lo está batiendo sistemáticamente (aunque sí lo hiciera anteriormente), o incluso que si ese el criterio que se sigue, si una persona bate al índice durante los últimos 12 años, pero no se conoce su track record de los anteriores 20 años, no se puede argumentar que sistemáticamente bata al índice.

Solo añadiría que ni siquiera es fácil saber cuál es la CAGR real de un gestor.

En el caso de AzValor por ejemplo, ¿tomamos como referencia AzValor Internacional, el Blue Chips, el PP, la SICAV, el Internacional+una parte del Ibérico? ¿hay que tener en cuenta el AzValor Capital?

Lo que describe ( o intenta ) creo que es lo que se suele conocer como Ley de los grandes números ( Ley de los grandes números - Wikipedia, la enciclopedia libre ).

Para poder aplicar los teoremas de esta ley, se deben cumplir unos requisitos en las variables de la muestra, como que sean variables independientes con un valor esperado. En el caso del dado, podemos asumir que es así, pero en el caso de Cobas no.

La diferencia entre su primer ejemplo y el segundo es que, en un dado la distribución subyacente se cumple durante todas las tiradas, mientras que incluso si asumimos que la valoración del gestor era buena inicialmente las condiciones subyacentes cambian ( por ejemplo las variables macro, riesgos geopolíticos etc ). Incluso en esos casos, con tiempo finito, entraríamos ya en conceptos como el “casi seguro” y nunca el “seguro” Casi seguro - Wikipedia, la enciclopedia libre

Sí, el ejemplo del dado lo puse para quien no me entendiera con lo que trataba de decir en los párrafos anteriores. Lógicamente hay diferencias en la naturaleza de los elementos que se pretenden analizar.

Básicamente la idea es que cada vez es más una coincidencia que Cobas no avance desde la casilla de salida, asumiendo claro está que sus valoraciones son acertadas. Llega un punto en que la carambola (aciaga) es tal, que quizá en lugar de pensar que es que simplemente hemos tenido muy muy muy mala suerte, osemos conjeturar que para empezar esa pericia, ese alpha (en el caso presente ya no alpha, sino capacidad de generar siquiera retorno positivo) no estaban ahí.

Es que es eso: hay gestores que gestionan más de un fondo y no todos con resultados parecidos, también hay fondos que desaparecen y/o se fusionan con otros (¿Alguien se acuerda ya del Terry emergentes?), también periodos de tiempo en los que el gestor se va de un fondo y lo deja a uno tirado sin saber qué hacer y un largo etc. Luego, de cara a mostrar la rentabilidad histórica, casualmente siempre se basan en la mejor de las combinaciones posibles y lo que aparece publicado en prensa tiende a ser cuestionable.

Por no mencionar que por muy bien que salga la foto a largo plazo, si toda la rentabilidad viene de momentos muy puntuales, lo mismo es que el gestor en realidad es un kamikaze y ha tenido suerte.

Creo que este es un factor que tendemos a olvidar. Al final la rentabilidad de la renta variable tiene mucha dispersión y la de los gestores que lo han hecho bastante mejor que el mercado, todavía más.

Los partícipes que hayan invertido con estos gestores, habrá que lograrán rentabilidades muy buenas pero otros igual terminan con rentabilidades bastante más mediocres.

Basta recordar el caso del famoso fondo de Peter Lynch, en parte debido al mal hacer del inversor particular pero en parte debido a la propia tendencia del producto a caer más que el mercado en las crisis. Y también debido a que algunas de las mejores rentabilidades fueron precisamente cuando el gestor era poco conocido.

Ha venido ud. a descubrir el dilema de “skill or luck” en la gestión activa ![]()

Compañeros, tampoco ricemos el rizo.

Para definir si un gestor bate al índice hay que definir junto a la misma afirmación el periodo, el índice y su fondo comparado. Si lo haces así nadie te puede contradecir (formalmente).

Dicho eso, creo que no se puede afirmar tal cosa genéricamente, negar quizá si.

Creo oportuno recordarlo de vez en cuando, pues el argumento del largo plazo todo lo aguanta en la teoría pero en la práctica tenemos una vida finita que vivir. Encuentro muchos inversores en Cobas se acogen a aquel mantra, si bien lo he visto menos en boga en los últimos tiempos. También Iván Martín, quizá Paco, y la gente de Tu Dinero Nunca Duerme no desaprovechan ocasión para volverlo a repetir. Que de tus 10 primeras posiciones, 9 de ellas no hayan levantado cabeza en 7 años es una carambola bastante improbable (cifras usadas a modo de mero ejemplo). Si nada como un pato y camina como un pato, creo conviene contemplar que pudiera tratarse de un pato.

En el índice y el periodo se puede fácilmente convenir. Para el caso que nos ocupa, pongamos Cobas Internacional y MSCI World en EUR. Donde nos ponemos menos de acuerdo es en el periodo, que a menudo se usa como comodín para vender glorias futuras.

Por lo pronto, a 5 y 7 años no solo no lo bate sino que el índice gana por goleada. A 10 años es extremadamente difícil que el fondo gane. Y a 15 años lo sigo encontrando difícil, pero mucho puede pasar.

Más allá de ahí nos vamos a ventanas temporales muy largas, teniendo en cuenta la esperanza de vida de una persona. Y ahí nos encontramos con el problema de tener poco margen de maniobra para reenderezar el rumbo. Es como tener menos balas en el tambor de la pistola para acertar con el objetivo. Piénsese en un señor de 45 años, que haya de esperar 20 años para ver si ha acertado o se ha equivocado con su decisión, considerando que acertar sea lograr batir al índice, de otro modo lo hubiera puesto en un ETF a bajo coste y sin ambición de obtener un retorno superior al mercado. A los 65 años, probablemente este señor no tenga otros 20 (o muy justamente) para recolocar ese dinero que colocó erróneamente en un fondo que cree arrojaría un rendimiento superior (excess return en inglés), en bien otro que crea lo vaya hacer o directamente en un índice, resignándose así a no ambicionar retornos superiores al mercado.

Otra cosa es que la inversión no se realice para uno mismo, o el periodo vital del inversor en cuestión. Si hablamos de inversiones cuyo objetivo es legar como herencia ahí ya los inversores gozan de períodos más largos, por ejemplo de entre 50 y 100 años, donde sí puede uno permitirse el lujo de “equivocarse” y recolocar su capital al concluir que un gestor determinado no es capaz de generar alfa. O bien persistir en la apuesta/convicción, y otorgarle al gestor otros 20 años para que remonte la diferencia en contra de los primeros 20. Claro que ahí habría que averiguar si el gestor sigue vivo durante tanto tiempo.

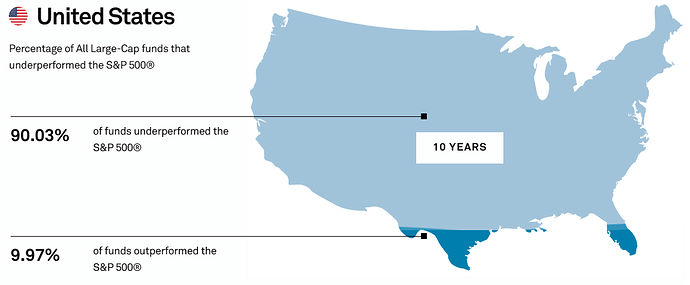

En el New York Times excelente articulo.

Resumen ejecutivo:

NINGUN FONDO ACTIVO de RV supera a los indices.

A 10 años , en un indexado de RV casi siempre se gana , aprox + 7% anualizado ( o con suerte + 9%) a 10 años vista.

Siempre puede suceder que tengamos una década “perdida” en los mercados. Tal fue el caso de la primera de este siglo o la de los años 30. La de los 70 tampoco fue para tirar cohetes.

Bien es cierto, no obstante, que en ciertos fondos como los de Cobas o el Magallanes Microcaps vamos camino de alcanzar tal década perdida, o cuanto menos bastante mediocre, mientras que el mercado les habría dado sopas con honda durante el mismo periodo.

Ningún activo está libre de pasar por malos momentos que a menudo acaban alargándose más de lo que uno habría esperado al comenzar. Pero no puedo por menos que concederle que en el muy largo plazo, y con las series temporales de que disponemos, los índices amplios se antojan como una apuesta bastante segura a la hora de hacerlo mejor que la mayoría. Tratar de descubrir al Messi o Ronaldo de la gestión tiene mayores probabilidades de acabar saliendo más caro que aferrarse a la inversión pasiva en sentido amplio.

https://twitter.com/charliebilello/status/1603218895120261121?s=20&t=S80TBCu7EdriM_ICUJmY2A

No tiene mucho sentido ponerse delante de ese tren. Más que demostrado.

La cuestión es, como comentaba Morgan Housel, la relación que hay entre lo racional y lo razonable.

A largo plazo un índice es complicado de batir. De hecho, en mi opinión, no tener una cartera con índices en un porcentaje significativo ya me parece un error de inicio. Es lo más racional.

Otra cosa es que durante el proceso se hagan cosas razonables para permitir que nada enturbie dicho proceso o lo haga sostenible a largo plazo. No se trata de ser el mejor, se trata de ser persistente en el tiempo.

La inversión Value ha sido durante bastantes periodos no cortos en el tiempo una alternativa o, al menos, una diversificación o contrapartida que ha aportado valor en una cartera a largo plazo.

- Durante los años 2000, 2001, 2002 con el SP bajando a doble dígito cada uno de los años, se hizo una pasta.

- Durante ya hace más de un año está siendo sostén de muchas carteras que incluso, por esta razón, están en zona de máximos históricos. De hecho el Dow Jones en euros apenas está negativo unos puntos YTD durante 2022 y cerca de sus máximos históricos.

Otras alternativas conocidas como “Balue Patrio” ![]() (como pueda ser Cobas) están teniendo un año muy aceptable con rentabilidades muy positivas, que ya desde pandemia venían con este buen comportamiento.

(como pueda ser Cobas) están teniendo un año muy aceptable con rentabilidades muy positivas, que ya desde pandemia venían con este buen comportamiento.

Al igual que una inversión en oro no es de lo más rentable, e incluso puede no serlo en absoluto, se ha llegado a demostrar que un poco de oro en la cartera al comportarse de forma estable en momentos volátiles (al menos en muchas ocasiones…) ha hecho que el conjunto de la misma haya tenido un comportamiento mejor y menos volátil.

Una vez más estamos en una parte del debate dónde puede haber:

- una verdad única demostrada y eficiente => A los índices es poco probable que se les bata

- una situación conveniente => Si sólo tienes 20 euros, quizás mejor que invertir en el MSCI ACWI es que te compres un décimo de lotería o la criptodivisa más rara que encuentres

La diferencia entre quien lo va a hacer mejor, seguramente, no vendrá determinada por la rentabilidad del activo, (algo que siempre se mide desde un punto concreto en el tiempo desde el cual en la realidad pocos tienen dichos activos comprados ese día), sino por la capacidad inversora de seguir con el proceso persistente en el tiempo.

Saludos cordiales.

Yo no quiero creer esto aunque sea verdad; yo quiero creer que un buen equipo gestor sabe distinguir el trigo de la paja.

Sin embrago, los fondos de gestión activa tienen tres dificultades que vencer:

- Las comisiones.

- La mediocridad. este es el riesgo, no realidad, de todos los fondos gestionados por bancos.

- El tamaño: un fondo grande no puede aprovechar oportunidades cuando son empresas pequeñas.

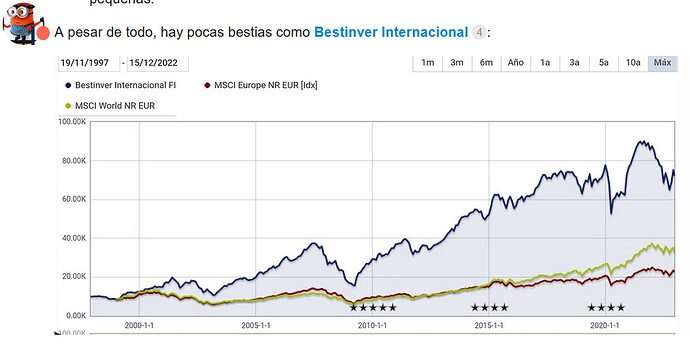

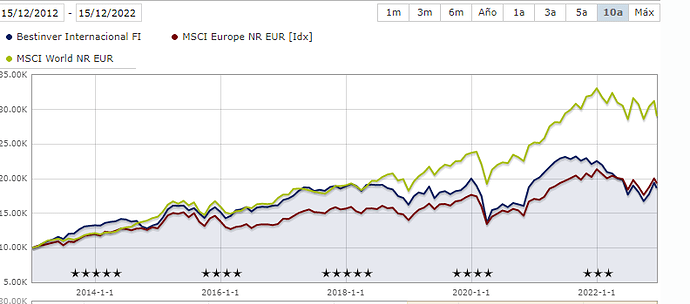

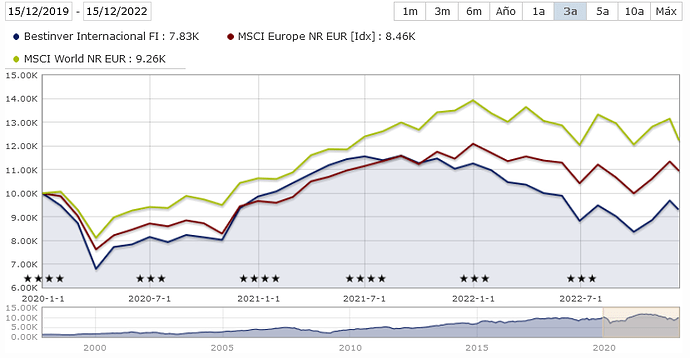

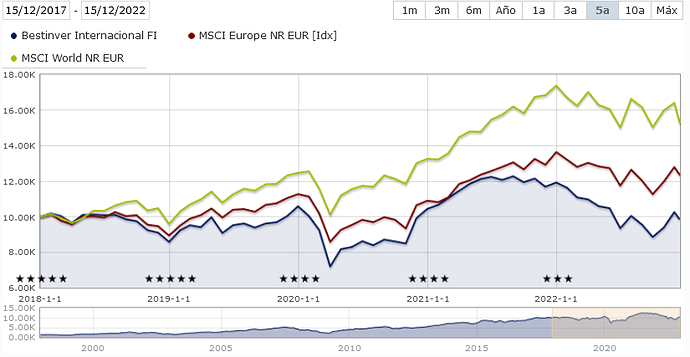

A pesar de todo, hay pocas bestias como Bestinver Internacional:

![]()

![]()

![]()

Gracias @MAA por sus comentarios, que son recurrentes en +Divídendos. Estudiando y ampliando esta teoría es cuando se construyen carteras con convicción, pero lo principal es el tiempo, si disponemos del tiempo necesario para irnos a un viaje de 10-15 años es cuando podremos calibrar el éxito de nuestra estrategia, si tenemos la aversión al riesgo suficiente y la liquidez necesaria en cada caso. Desde luego el conocimiento es un plus de tranquilidad.

Un saludo.

Eso no es racional ![]()

Eso puede ser razonable.

Miremos las cosas con perspectiva:

-

Es muy probable que al estar en un producto gestionado pero con la suficiente diversificación, que la propia normativa le exige, es más probable que su comportamiento (mejor o peor pero parecido a su índice de referencia) lo determinen situaciones impredecibles a futuro. Estos años con pandemia, inflación, y guerra en Europa están siendo una clase rápida y práctica a tal efecto para todos los inversores de todo tipo y metodología.

-

Si un equipo gestor actúa bajo una premisa de metodología de trabajo, no deja de comportarse como un índice (con sus costes asociados) bajo dicha premisa y con el “riesgo añadido” de sus pesos ponderados de acuerdo a su convicción (y ahí vuelve a entrar lo azaroso del futuro).

Como le digo, puede ser muy razonable optar por dicha opción. Quizás no accesible de cualquier otra forma.

He estado ahí por más años de los recuerdo con más del 50% de mi cartera en su día.

Sólo recordar también que:

- El equipo gestor no es el mismo el que era que el que hay. De hecho ha cambiado 3 veces

- Mucha rentabilidad inicial fue realizada al mismo son que la renta variable MIDCAP Value

- Un suceso pasado aunque da información sobre el trabajo y resultados obtenidos, no se puede trasladar a futuro. Ya hemos visto lo dispar de los resultados, a día de hoy, de la escisión del equipo inicial de la gestora. En un caso un hecho probabilístico los giró en un sentido y a otros en el contrario. En cualquier caso opciones razonables de largo plazo.

Estimado @Buso

Creo que hay que cambiar el TIEMPO VERBAL en su frase, donde dice “hay” tal vez mejor decir HUBO.

Bestinver Internacional desde hace mas de 5 años dejo de ser una bestia y paso a estar en Hibernacion plana.

Igual que otros muchos. 5 años también se han demostrado “no ser tiempo en estos tiempos”. Para muestra AZ Valor internacional del que se podría haber dicho lo mismo hace nada y ahora a ver quien le pisa la cola al tigre.

Ya uno no sabe muy bien con que índice comparar según que épocas y equipo de gestión.

En cualquier caso volvemos a considerar cuestiones técnicas que muy probablemente no sean las decisivas a la hora de obtener rentabilidad a largo plazo.

Muchos inversores con los mejores productos no hacen ni la mitad de lo que otros son capaces de obtener con los no tan buenos. Estas cosas (que todos hacemos…) de correr tras los precios:-)