Yo he hecho justo al revés, he traspasado Fundsmith al Seilern.

También he dejado de aportar pero lo mantengo.

Nunca falla.

El dinero inquieto (la mayoría) ahora esta saliendo de Fundsmith para entrar en Cobas,AZ valor.

Cobas a 50 ,nadie lo quería .

Si ,el doblete se hizo hace 2 años .Pocos adoran los bajos precios .

Porqué sube? ;porque esta entrando dinero. Porqué entra dinero ?,porque sube.

Yo aquí tengo siempre un dilema:

Y los Fundsmith, los Morgan Stanley estilo growth, Seilern, etc… Están ya baratos? O pese a las caídas siguen caros a múltiplos exigentes incluso con horizonte temporal largo?

Cuando aportas a un fondo value sabes que TEORICAMENTE sus empresas están baratas, pero en un growth a mi se me hace mas difícil tomar la decisión: Véase MS US Growth or MS Global Opportunities… O si prefieren Seilern: que el fondo tenga las mejores empresas del mundo significa que vaya a obtener una buena rentabilidad invirtiendo en ellas a un múltiplo muy exigente?

En mi opinión todavía puede haber mucha reversión a la media. Mi razonamiento es muy simplón. Fondos como el seilern se han hecho , a pesar de las caidas recientes, más de un 15 % anualizado. Esto es , han multiplicado por entre 4 y 5 veces en 10 años. Parece una rentabilidad muy por encima de la media que se espera de la renta variable.

Ha habido una burbuja en estos activos growth? No lo sabemos pero es muy posible,ya que todos sabemos que la actuación de los bancos centrales ha sido muy anómala y ha podido crear burbujas.

Me recuerda un poco al pinchazo de la burbuja inmobiliaria. En 2008 todavía quedaba mucha caída por venir porque cuanto mayor es la burbuja mayor es la corrección después .

A pesar de las caidas todavía están a múltiplos exigentes? El seilern en concreto según mornigstar estaba en febrero a Per 33 y 9 veces ventas!! Ha caído un 8% en tres meses así que objetivamente los múltiplos siguen altos…, con lo que el péndulo del mercado que ahora les va en contra a estos fondos todavía puede seguir mucho tiempo, de la misma forma que han estado subiendo sin descanso durante más de 10 años

@camacho113

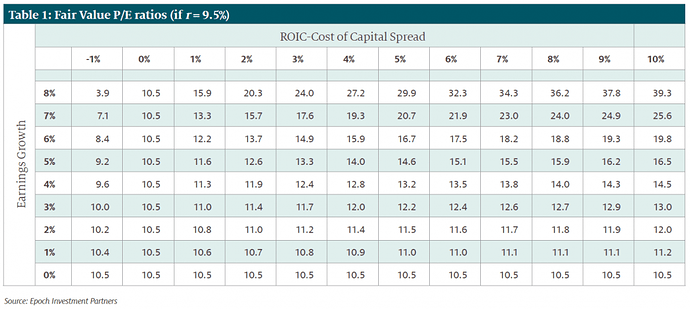

Buenos días, quisiera saber cómo se ha llegado a la conclusión de que estos son los múltiplos para las empresas con un crecimiento de beneficios y un ROIC determinado.

Aquí una explicación del gran @Helm

Por aquí se estaba discutiendo cuestión parecida. Ojo, en mercado USA.

https://twitter.com/MorningstarES/status/1533892653183533057?t=LH_bQOfaoZfX9qTruQJ0ZQ&s=08

@camacho113 @Helm

Gracias por la ayuda

Hola

Nunca sabes si algo está barato o caro, solo lo sabes según lo que pase a posteriori, es decir si siguen bajando estaba caro, si empieza a subir estaba barato

La paradoja de la inversión es que nunca sabes si aciertas o te equivocas

Tal vez la primera pregunta que debemos de hacernos sobre la reversión a la media es si la entendemos.

Porque la reversión a la media es un fenómeno de largo plazo y, parece que, se tiene tendencia en según que ámbitos, a pretenderla utilizar como predictor de corto plazo.

Saludos cordiales.

Ayer compré una pequeña participación del Seilern World Growth EUR U R ISIN IE00B2NXKW18 (De Francisco Paramés a Terry Smith - nº 2360 por Buso) y hoy la compraré de Fundsmith Equity Fund T EUR Acc ISIN LU0690375182 (es este, ¿verdad?) para vigilarlo de cerca.

Personalmente creo que aún caerán más, pero que compramos calidad que es lo importante. Hay que seguirlos.

Saludos cordiales.

¿Qué diferencia hay entre el Fundsmith Equity Fund R EUR Acc ISIN LU0690374615 y el Fundsmith Equity Fund T EUR Acc ISIN LU0690375182?

Las comisiones. Contrate el más barato

¿La clase T? ¿Exige aportaciones mayores? La inicial parece la misma en ambas clases: 2.000 euros.

La T es más barata, si

Cuando comenzaron la andadura, tenían el fondo a PER 10. En los mismos niveles de Valor Liquidativo ahora, lo han tenido a 7.

¿Creación de valor por la generación de beneficios de las empresas o por la rotación?

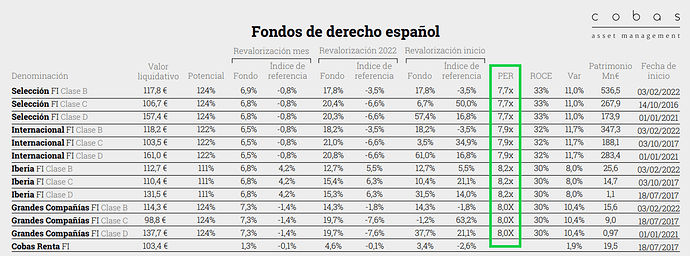

No tengo muy claro que tengan actualizada la columna de “Potencial”.

A PER 10 habrá que ir reduciendo un poco la posición que se añadió a PER 4, ¿no?

Alguien sabe que "potencial de revalorización " ponían cuando el VL estaba a 50 ?

Osea hace unos 2 años , ±

Y hace 4 años ,cuando estaba a nivel parecido al actual.

Durante cinco años por debajo del potencial de revalorización, siempre por debajo. ¿Qué es el potencial de revalorización si no se alcanza nunca? ¿Algo que podría ocurrir, pero nunca permiten que ocurra?