Le tengo que confesar que no estoy muy de acuerdo con eso. A mí sí me preocupa que el mensaje del gestor no sea coherente o que sea contradictorio con respecto a otros tiempos.

A mí me preocuparía mucho más que Paramés diga ahora que el largo plazo es 5 años que se diera el supuesto de que Aryzta cayera otro 70%.

Pero, habrá que separar en los mensajes, la verdad del marketing. Y de eso último no se libra nadie.

¿Quiere usted decir que Guzmán de Lázaro ha empleado ese 5 por marketing?. Ve, eso sí me preocupa.

Hombre, para eso hay otros fondicos menos “millonarios” por capital y situación personal de los gestores, por ejemplo, el True Value  Y conste que mi intención no es hacer propaganda.

Y conste que mi intención no es hacer propaganda.

¿Y cree usted que dicen lo mismo, lo mismo, lo mismo en las conferencias que en la intimidad del hogar o mientras hacen la barbacoa con sus amistades?

Pues no lo sé, pero si supiera que en la intimidad afirman lo contrario que en las conferencias tardaría, exactamente, 2 minutos en dar la orden de salida total.

Hombre, lo contrario, lo contrario…pero los matices son importantes y más cuando te diriges a un público y en público, con lo medios de comunicación presentes, ante futuros inversores. No nos engañemos, esto es un negocio y cada uno de nosotros tenemos un papel. Por mi parte, sigo confiando en ellos, por ahora.

Sí, bueno, ahí creo ya entran cuestiones de que la gestora no es suya y no sé hasta qué punto tienen control sobre el tema de las comisiones (True Value y similiares, digo).

Simplemente es incidir en el hecho de que parece que sean un poco arrogantes pero como yo lo veo es una cuestión de que te ofrecen un servicio y si te gusta bien y si no te gusta tienes otras ofertas en el mercado. Que tienen la factura pagada, vamos.

A mi modo de ver cuando un gestor se presenta con un nivel de reembolsos bajo y un comienzo de año bueno, pues eso, que esto es un negocio y se tiene que hacer de valer, vamos, que se crece.

Luego ya depende de cada uno creerse semejante milonga o no. Les gustará, eso no lo dudo, pero que necesitan la pasta tampoco lo dudo. Si no la necesitaran harían como Buffett, ponerse un sueldecico de 100k anual simbólico y a gestionar. O pondrían la comisión de gestión en el 1% y punto.

Y millonarios pueden ser, pero es que tampoco sabemos el tren de vida que llevan. La vida del millonario puede llegar a ser muy costosa entre barcos, mansiones, coches de lujo, restaurantes de lujo, viajes de lujo…

Es una opinión. La verdad es que no se mucho de la vida de esos gestores. Tampoco creo que nos interese a ninguno.

Pero creo que estos dos de yates más bien poco. A mí me parece que son más de biblioteca.

En Europa seguimos erre que erre porque tenemos un problema de liquidez y entonces hay que inundar el mercado de dinero barato, cuando el problema real es de falta de rentabilidad de las empresas y altos impuestos. Yo no tengo deuda alguna y no tengo interés alguno en tenerla estén los tipos al 1% o al 0%. Igual que pienso yo, supongo que pensarán cientos de miles o millones. No es un problema de coste o facilidad de dinero, es un problema de dónde lo voy a invertir para que merezca la pena.

Así que luego no hay crecimiento, normal, ¿no esperarán que la gente se lance a invertir como si no hubiese mañana con dinero ajeno, para acabar siendo un agente recaudador y poco más?

Lo bueno de la economía (que en otras disciplinas más científicas sería un desastre), es que si lees a los seguidores de una determinada escuela concreta, les parece que llevan toda la vida acertando en sus planteamientos y que sus explicaciones “a posteriori” de lo que pasa cuadran 100% con la realidad.

Hasta los análistas técnicos se mueven como peces en el agua en esto de interpretar lo que ya ha pasado en el mercado una vez ha pasado.

A la que uno empieza a comparar lo que dicen desde escuelas distintas ya se da cuenta de las limitaciones de unos y otros para ver la realidad.

De hecho si cogemos a grandes inversores como Graham, Fisher, Lynch, Buffett no tienen nada de austriacos aunque siempre hay quien desde esta escuela (y desde otras) que se lo intentan arrimar a su ascua.

Ojo con los planteamientos maniqueistas. Que no estar de acuerdo con algo no significa estar de acuerdo con todo lo que no están de acuerdo otros.

Yo no he visto complete la conferencia aún, pero sí algo más de la mitad. De todo lo visto, esto me llamó la atención nada más escucharlo. Para mí, es mi opinion, en renta variable 5 años está en el medio plazo. No es largo plazo.

Y gracias a todos pero este interesantísimo hilo.

Si alguien quiere una opción contrarian…

No sé si es muy contrarian. Dada que gran parte del dinero ya les viene de ese sector directamente sin necesidad de añadir más.

Es como si el año que viene AzValor baja su ponderación en sectores vinculados a materias primas y energías del 70% al 50% y decimos que han perdido su convicción en el sector.

Decía contrarian con AZ. ![]() .

.

Es evidente, que en Noruega, bastante se juegan con su propia producción en el sector (razón por la que de hecho se creo el Fondo), y fue en efecto, la gran variación de valoración sobre sus reservas, lo que ya se venía comentando desde hace tiempo para que lleven a cabo esta acción. Esta noticia, no le pilla a nadie de nuevas, puesto que ya había sido recomendación el año pasado.

Es como si un trabajador de una empresa, invirtiera todo su capital en acciones de la empresa que le da de comer, igual le va bien, pero muy diversificada… no parece la idea. Si no me ganara la vida con SAP, estoy seguro que llevaría muchas acciones directamente de la empresa. ![]()

Esta afirmación me parece muy lejos de ser trivial. Yo todavía no conozco a ningún economista que haya acertado nada.

Respecto a los horizontes temporales, al igual que con los benchmarks con los que compararse, conviene que los gestores lo fijen de antemano. No vaya a ser que a medida que se vayan acercando los plazos, se empiecen a modificar a conveniencia de uno…

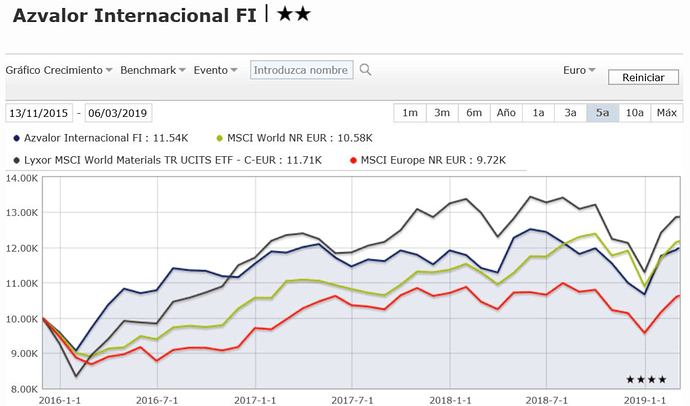

Transcurridos 3 años y medio, y aunque es pronto para sacar conclusiones según para quién, parece que:

- La apuesta sectorial por las materias primas ha sido correcta. El índice “World Materials” lo ha hecho mejor que el MSCI World y Europe

- No ha sido tan correcta la selección por parte de AZ de las empresas que componen ese sector.

- La selección del MSCI Europe como benchmark ha sido una muy buena decisión por parte de la gestora

Veremos en año y medio dónde estamos.

Es que lo de 5 años es marketing. Ellos no conocen a los inversores, no les van a decir que les dejen el dinero y se olviden de él durante 10 años. Fíjese como empiezan sus cartas trimestrales. Los años te los pones tu como inversor. Yo no le daría importancia.