Si, si, eso por descontado.

Saludos

Le voy a dejar algunas áreas para estudiar y que le ayudarán a contestar a esas primeras preguntas y a muchas otras que surgirán en caso quiera profundizar este tipo de operativa.

Googleando estos temas saldrá mucha información

-

diferencia entre vencimiento de opciones estilo Americano o Europeo (no tiene nada que ver con el mercado de negociación).

Para este tipo de operativa mejor enfocarse sobre el estilo Europeo -

Estudiar estrategias:

a) Short Strangles

b) Iron Condor (es un Short Strangle cubierto, es decir con protección)

c) Box

Todas estas estrategias son aptas para generar liquidez; la diferencia está en el nivel de riesgo que se quiera asumir y el nivel de coste que va asociado a cada estrategia

Las divisas mas adecuadas son las que tienen intereses más reducidos, pero siempre en función de la disponibilidad de opciones adecuadas para poder aplicar las estrategias elegidas

Evidentemente. En teoría sería posible conseguir liquidez en una divisa a un coste predefinido y sin riesgo y invertirlo en otra estrategia sin riesgo en otra divisa y con un beneficio superior al coste; pero hay que considerar el riesgo del cambio y para estar totalmente cubiertos, habrá que asumir otros costes y probablemente no valdrá la pena, para inversores particulares.

Veo que el gran @Fabala ya le ha respondido a todas sus dudas… solo añadiría a la respuesta que le ha dado a esta pregunta, que además del tipo de interés mas bajo de la divisa, también elegí el franco suizo por la menor volatilidad. Si hubiera elegido solo teniendo en cuenta el tipo de interés lo hubiera hecho en Yenes, que está al 1,5%, pero por mi experiencia en el mundo del forex desde el 2007, el JPY (Yen Japones) es mas volátil que el franco suizo y de ahí mi decisión de hacerla con francos suizos.

Por otro lado, hay formas de bajar el tipo de interés y en este caso, se trataría de volver a repetir la operación que comentaba en el articulo, es decir, hacer una nueva Short Strangle sobre el indice suizo SMI para cubrir el descubierto en francos suizos. Esta vez no vamos a cambiar los francos a euros, simplemente los vamos a dejar en cuenta para que no estar en negativo.

En este caso, la operación que he hecho es a 42 días y me ha costado tras comisiones unos 100€, pero al estar en positivo ahora en la cuenta de CHF, me ahorro los intereses que devengaría durante esos 42 días si siguiese en negativo, que serían alrededor de 149€, por lo tanto, me he ahorrado los 49€.

Haciendo unas cuentas rápidas, el interés que pagaremos para estos 42 días correspondería mas o menos a un 1,47% anual en lugar del 2,25% del tipo de la divisa.

Saludos

Richard_IFI

Gracias a todos. Como bien me aconsejáis lo primero, estudiar…

Saludos

Me quito el sombrero. Tendré que volver a leerlo. Muy interesante

Hola, como podría contactar y ver si me puedes ayudar? Tengo unas preguntas. Gracias de antemano

Buenos días @Linox , envíeme un mensaje directo privado por el foro.

te envie uno, muchas gracias

Refloto el hilo para dar las gracias a @Richard_IFI y decir que sí se puede.

No he utilizado ninguna de las dos propuestas que expone pero me ha dado la tranquilidad necesaria para dar el paso de cancelar la hipoteca utilizando otras modalidades.

Los datos de mi hipoteca pendiente eran bastante parecidos al ejemplo que escribió Richard.

Expongo unas pinceladas de cómo la he cancelado por si sirven de orientación a alguien.

He utilizado buena parte del fondo de emergencia y aprovechando un cambio de rumbo en mi idea de inversión - centrada ahora prácticamente al completo en dividendos crecientes - he vendido casi todos los fondos de inversión. Además he vendido algunas acciones españolas de mis inicios que ya no quería conservar.

Con todo el capital acumulado pagué el capital pendiente de la hipoteca a través de la web del banco y al día siguiente me presenté en la oficina para solicitar el certificado de deuda cero. Me lo entregaron al momento, sin coste como está estipulado en la ley, y no me ofrecieron gestionar los trámites registrales. En la escritura de la hipoteca se especifica que ese certificado es gratuito y que el cliente podrá elegir la opción de que preparen la documentación notarial por 90€. Dicha preparación consiste en que lleven el certificado a la Notaría porque no se necesita nada más.

Al salir de la oficina me dirigí a la Notaría más cercana a mi domicilio y entregué el certificado. Ellos se encargaron de citar a un representante del banco para que firmara la cancelación del préstamo y a los diez días hábiles me llamaron para que recogiera la escritura. Coste 182,40€

Esa misma tarde presenté la autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados con el modelo 601 que está exento de tributación. Lo presenté online en 10 minutos, con la firma electrónica y adjuntando la escritura escaneada. Es un impuesto autonómico por lo que en algunas Comunidades tal vez se tenga que presentar personalmente en una oficina de Hacienda.

Imprimí el documento justificativo de la presentación y lo llevé al Registro de la Propiedad donde está inscrito mi inmueble junto con la copia autorizada de la escritura y un breve escrito solicitando que se inscribiera la cancelación de la hipoteca. A los 4 días hábiles me enviaron un correo comunicando que ya se había inscrito y podía pasar a recoger la documentación. Coste 70,26€

En resumen, todo el proceso ha supuesto un mes y un coste total de 252,66€ En Helpmycash me hicieron un presupuesto automático total de 681,50€.

Como decía al principio, para cancelar la hipoteca utilicé buena parte del fondo de emergencia que iré reponiendo en los próximos meses y en caso que me surgiera algún imprevisto económico, utilizaría alguna de las opciones que explicó Richard para conseguir liquidez sin afectar la parte importante de la cartera.

Es que la diferencia entre tener casa propia pagada ya y no tener fondo de emergencia , o tener casa hipotecada propia y tener fondo de emergencia significativo, tampoco es tan grande.

Y si está en la primera opción, siempre tiene la posibilidad de volver a la segunda.

El fondo de emergencia tampoco tiene necesariamente las mismas funciones cuando uno está en fase de acumulación que en fase de reparto, y aquí el mero paso del tiempo, al no pagar hipoteca ya, le da opción de tener un nivel de gastos significativamente inferior.

Vamos que tampoco el papel de fondo de emergencia es igual cuando uno tiene un montante importante de dinero que disponer mes a mes, que cuando uno tiene menos necesidad.

Yo, a parte de mirar los calificativos, miraría también la foto de la distribución patrimonial que uno tiene, más allá que uno le ponga un nombre u otro. A veces el mero hecho de ponerle un nombre u otro, ya influye psicológicamente en las opciones que uno se plantea o en la sensación que le transmite esa misma distribución patrimonial.

Yo por ejemplo sigo creyendo que el cobro de dividendos da una sensación muy distinta al mero hecho de vender participaciones, cuando en realidad no hay tanta diferencia, para uno que sea inversor a largo plazo.

Mientras las cotizaciones están con caídas poco notables, hasta un 15-20%, la diferencia es mínima entre que la propia empresa capitalice el dinero, y uno venda participaciones de mayor valor al inicial, o lo haga uno en forma de dividendo.

Cuando hay caídas más gordas ya se complica el planteamiento anterior. Pero cuidado que eso es intrínseco a la renta variable y el cobrar dividendos también se complica en los escenarios de caídas gordas. O el efecto para recuperar niveles anteriores no es igual cuando uno puede reinvertir el dividendo que cuando uno necesita utilizarlo para cosas personales.

Vamos si nos vamos a 2008, no recuperó igual de rápido el que pudo reinvertir dividendo que el que tuvo que gastarlo en otros menesteres. Como tampoco recuperó igual de rápido quien en vehículos de capitalización puros, tuvo que vender participaciones para afrontar gastos que aquel que no tuvo que hacerlo.

También hay aquí otro efecto que parece perjudicar la asignación de capital óptima. Al menos en mi caso. En las épocas donde hay mucho gasto, normalmente con el mercado a favor, me suele apetecer menos gastar que en las épocas donde hay poco gasto por haber crisis y caídas notables. Normalmente en la segunda saboreo mejor un gasto contracíclico y voluntario que el de la primera donde yo al menos a veces tengo la sensación que es obligado por las propias convenciones sociales.

Nada que nadie deba extrapolar a su caso, pero si uno se plantea cierta utilidad de su dinero, las crisis a veces, ofrecen también oportunidades de disfrutarlo que en las euforias no están. Claro siempre que uno en esos momentos tenga la sensación de deberes ya hechos y le preocupe algo menos recuperar lo más rápido posible.

Gracias @agenjordi por su reflexión.

Soy partidario de mantener un “colchón de seguridad” reducido pero la CEO de casa está más inclinada a tener una cantidad más relevante.

No tenemos previsto gastos extraordinarios y los ingresos son previsibles. En caso de que surgiera una emergencia (reponer un electrodoméstico, obra no prevista, etc) mi plan B en caso de que no hubiera suficiente liquidez es abrir nuevas opciones o incluso vender los fondos que quedan o acciones. Pero sería una situación muy improbable necesitar un importe alto de manera inmediata.

En mi caso, me da tranquilidad psicológica en las caídas pronunciadas que las empresas siguen pagando su dividendo, incluso aumentándolo, aunque temporalmente sufra la cotización. Si he dado el paso de cancelar la hipoteca ahora en lugar de poner el dinero en Altria, por ejemplo, que hubiera sido más rentable, ha sido porque quedaba pendiente de pago una cantidad razonable que no nos descapitalizaba y porque me repateaba el aumento de intereses. Otra vez el factor psicológico que no se puede medir con una tabla Excel.

Pero y el gustillo de saber que puede hacerlo uno por si mismo entendiendo los pasos y sin tener que dejarse sangrar por una asesoría, ¿eso qué? eso “no está pagao”! ![]()

Por aquí otro que lleva desde finales del año pasado destinando la mitad del ahorro a aportar a la cartera y la otra mitad a cancelar hipoteca. A un 3.2% que estoy pagando ya me empezaba a desagradar menos ir quitando trampas.

Si no pasa nada, en 3 años la ventilo y me quedo como perro sin pulgas😊

Hola a todos los lectores de este hilo…. han pasado ya algo más de 3 meses desde que hicimos la operación de “subrogación” de la hipoteca al bróker, y se me ha ocurrido que quizás pueda ser de interés el hacer un seguimiento de las operaciones realizadas y evolución de la inversión/estrategia cada cierto tiempo. Así es que paso a los números y detalles….

Recordemos… las premisas iniciales fueron:

- Cuota mensual que ingreso al bróker equivalente a la provisión de fondos que hacía en cuenta en para pagar la antigua hipoteca: 650€

- Importe pendiente Hipoteca original: 56.394€

- Importe “solicitado” al broker: 59.676,84€ (pedí un poco mas para cubrir posibles costes de comisión de amortización y cancelación de hipoteca que al final no fueron necesarios)

- Deuda equivalente en francos suizos: 59.153,84 CHF

La verdad es que no es fácil explicar o exponer todo lo que he hecho, pero voy a intentar simplificar…

- Francos suizos Pagados hasta el momento a modo de letra de Hipoteca: 995,79 CHF (999,68€ equivalente real).

- Deuda pendiente en Francos Suizos: -58.554,12 CHF

- Saldo en la cuenta de Francos Suizos: 588,80 CHF

- Deuda actual si hubiera seguido con mi antigua hipoteca: 53.874€

Alguno se preguntará, si tiene una deuda de 58KCHF, ¿cómo es que tiene saldo positivo en la cuenta de francos suizos?

Pues el motivo es que, aunque el interés para saldos deudores del franco suizo es de alrededor del 2,25% en Interactivebroker (va cambiando cada “x” tiempo y se puede ver en este enlace), lo que he hecho es una operación con opciones financieras denominada BOX sobre el índice SMI Suizo, y a vencimiento de septiembre de 2023. Por esta operación he ingresado la cantidad que debía, y para el vencimiento, cuando se cierre la operación, tendré que devolver dicha cantidad más un coste adicional algo inferior al 2,25%.

No se si esto habrá quedado claro, pero lo que hago es financiarme a un coste algo menor al interés oficial, he calculado que rondará el 1,90%, pero aun no he hecho los números al céntimo ya que he hecho ya varias operaciones de este tipo, y cada una ha sido con un coste distinto, pero siempre menor o igual al 2,25%. Con estas operaciones, consigo que el saldo negativo que tendría en cuenta no devengue intereses al interés oficial que marca Interactivebroker, y así decido o mejor dicho, influyo un poco en el interés a pagar en cada periodo (repetiré la operación cada 2 – 3 meses).

¿Qué hago con el importe que ingreso todos los meses en el broker a modeo de cuota de la “hipoteca”?

Pues la mitad (325€) se destina a comprar Francos Suizos, la compra la hacemos cuando nos interese el tipo de cambio EURCHF, y mientras, se quedan en la cuenta del bróker.

La otra mitad, se invierte y de momento he abierto posición en los siguientes activos:

- $VTI Vanguard Total Stock Market Index Fund ETF Shares

- $JEPI JPMorgan Equity Premium Income ETF

- $CHI Calamos Convertible Opportunities and Income Fund

- $ARCC Ares Capital

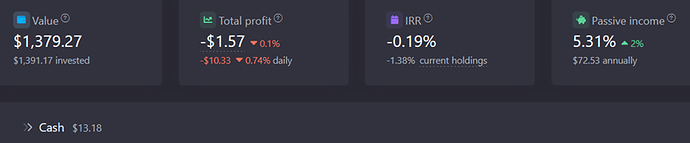

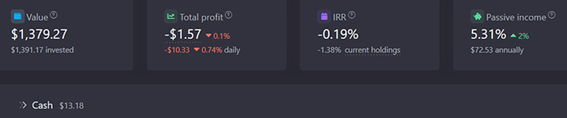

Con estas posiciones, a fecha de hoy (fecha de la entrada del post), la cartera de la hipoteca tiene el siguiente aspecto:

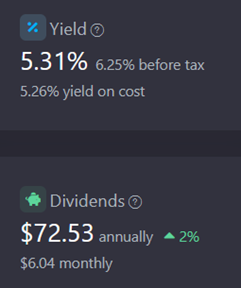

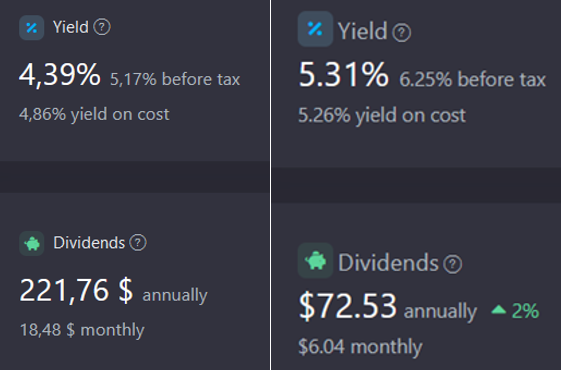

El Yield, Yoc e ingresos estimados anualmente queda así:

Es una carrera de largo. La hipoteca original, como comenté en el primer mensaje del hilo, le quedaban 8 años de vida. Ahora el planteamiento es “duplicar” la vida de la hipoteca, para pagar la mitad de letra y la otra mitad invertirla, con el objetivo de que dentro de 8 años, los ingresos pasivos que genere la cartera, paguen las cuotas mensuales de la “hipoteca subrogada” y que el valor de dicha cartera sea igual o superior a la deuda pendiente…. Veremos cómo evoluciona.

Saludos

Richard (@fabricaingresos at Twitter)

"¡Hola Richard! Muchas gracias por compartir esta estrategia hace un año. ¿Podrías comentarnos cómo ha evolucionado desde entonces? ¿Alguna conclusión o nota mental adicional que quieras compartir? ![]()

Hola @Derbis317 , como bien dice, hace casi un año que puse en marcha la estrategia, y tengo pensado hacer la actualización, pero voy a esperar a finales de este mes que se cumple el año justo y revisar los números.

Ya les adelanto, que de momento, poco capital he amortizado y con los BOX me he hecho mi propia carencia, es decir, solo he pagado intereses pero si que he ido invirtiendo lo que tocaría de letra y acumulando.

Saludos

Hola de nuevo a todos los lectores de este hilo…. El pasado 27 de enero de 2024 se cumplió un año desde que hicimos la operación de “subrogar” la hipoteca al bróker. Tras este periodo, les presento los números y detalles hasta el momento….

Recordemos que las premisas iniciales fueron:

- Cuota mensual que ingreso al bróker equivalente a la provisión de fondos que hacía en cuenta para pagar la antigua hipoteca: 650€

- Importe pendiente Hipoteca original: 56.394€

- Importe “solicitado” al broker: 59.676,84€ (pedimos un poco más para cubrir posibles costes de comisión de amortización y cancelación de hipoteca que al final no fueron necesarios)

- Deuda equivalente en francos suizos: 59.153,84 CHF

Durante este año desde la ultima actualización, no hemos amortizado más francos suizos, es decir, no hemos seguido reduciendo deuda, aunque si hemos seguido provisionando la cantidad de 650€ todos los meses al bróker e invertido la mitad. Por lo tanto:

- Francos suizos Pagados hasta el momento a modo de letra de Hipoteca: 995,79 CHF (999,68€ equivalente real).

- Deuda pendiente en Francos Suizos: -58.535,76 CHF

- Saldo en la cuenta de Francos Suizos: -336.97 CHF

- Deuda actual si hubiera seguido con mi antigua hipoteca: 49.428,26€

- Intereses que hubiéramos pagado durante este ultimo año con la anterior hipoteca: 2.683,75€ (esto significa que, con la subida de tipos, los 650€ que provisionábamos mensualmente, ya no serían suficientes para pagar la cuota)

Como ya comenté en la ultima actualización, hago una operación denominada BOX con opciones financieras para reducir el tipo de interés que pago por mi deuda, así, el pasado mes de septiembre de 2023 cuando expiró el anterior BOX sobre el índice SMI Suizo, decidí realizar uno nuevo con vencimiento junio de 2024. En esta ocasión no utilicé el índice SMI, sino la acción NESTLE con strikes del BOX 280/80 y 3 contratos para cubrir la deuda de nuevo que se me quedaba tras el vencimiento del BOX anterior.

Con el nuevo BOX ingresé 59.082 CHF y a vencimiento tendré que devolver 60.000CHF, es decir, el coste de los intereses, que serían 918CHF. Esto hace que la financiación en estos 280 días que van a transcurrir hasta junio de 2024 sea de un 2,02%.

¿De dónde sale este 2,02%?

- CHF ingresados 59.082

- CHF a devolver 60.000

- Coste 918 CHF en 280 días.

- Tipo de Interés Anualizado = [(918/59.082)/280 días]*365 días

Así es que, de momento, hacer BOX’s me está saliendo más económico en cuanto a tipos de interés que dejar la cuenta de francos suizos del bróker en negativo y que me apliquen por ello, el tipo de interés que se devenga a diario que a fecha de este post es del 3,08%.

El tipo de interés deudor de la cuenta en euros del bróker es del 5,39%, y el tipo de interés que estaría pagando hoy con mi antigua hipoteca sería del 4,505%.

¿Qué está ocurriendo con el importe que ingreso todos los meses en el broker a modo de cuota de la “hipoteca”?

Pues como ya les comenté anteriormente, la mitad (325€) se destina/destinará a comprar Francos Suizos, la compra la hacemos cuando nos interese el tipo de cambio EURCHF, y mientras, se quedan en la cuenta del bróker devengando un 3,37% a día de hoy.

Dicho esto, desde marzo de 2023, no hemos vuelto a comprar CHF, ya que el cambio ha ido en nuestra contra, depreciándose el € desde que hicimos la operación un 4,86%. Es decir, la deuda original respecto al cambio inicial se ha incrementado virtualmente -3.050€ ![]() , aunque como no he cambiado euros a francos, siguen siendo paper loss y como verán más abajo, parte se está compensando con el rendimiento e ingresos de dividendos de la cartera.

, aunque como no he cambiado euros a francos, siguen siendo paper loss y como verán más abajo, parte se está compensando con el rendimiento e ingresos de dividendos de la cartera.

Además, el coste que tengo de las operaciones con BOX, que equivalen a los intereses, fiscalmente son perdidas patrimoniales, por lo que aquí tenemos un beneficio adicional ya que podemos compensar esas pérdidas con otras plusvalías y el 25% de los dividendos cobrados.

¿Qué ha pasado con la otra mitad?, que hemos seguido invirtiendo mensualmente en los mismos activos que ya comentamos:

- $VTI Vanguard Total Stock Market Index Fund ETF Shares

- $JEPI JPMorgan Equity Premium Income ETF

- $CHI Calamos Convertible Opportunities and Income Fund

- $ARCC Ares Capital

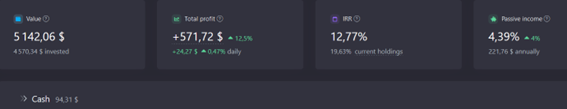

Con estas posiciones, a fecha de hoy (fecha de la entrada del post), la cartera de la hipoteca tiene el siguiente aspecto:

Les copio la captura de la última revisión en el mes de mayo de 2023 para que les sea más fácil comparar:

El Yield, YoC e ingresos estimados anualmente queda así (les pongo también al lado la los datos de la última revisión):

Como ya dije anteriormente, es una carrera de largo. Ahora a la hipoteca original, le quedarían 7 años de vida, y la duración del préstamo en el bróker la flexibilizamos a nuestro gusto. De hecho, en la situación actual, con la posibilidad de realizar los BOX y solo pagar intereses, nos estamos planteando si en lugar de destinar la mitad del aporte mensual a la inversión, el invertir toda la cantidad y así hacer crecer más rápido el rendimiento de la cartera.

Veremos cómo evoluciona en futuros post.

Saludos

Richard (@fabricaingresos at X)

¡Guau, Richard_IFI, siempre te sales! ¡Eres una fuente constante de inspiración! ¡Gracias por compartir tu talento con nosotros! ![]()

![]() .

.