Hola de nuevo a todos los lectores de este hilo…. El pasado 27 de enero de 2024 se cumplió un año desde que hicimos la operación de “subrogar” la hipoteca al bróker. Tras este periodo, les presento los números y detalles hasta el momento….

Recordemos que las premisas iniciales fueron:

- Cuota mensual que ingreso al bróker equivalente a la provisión de fondos que hacía en cuenta para pagar la antigua hipoteca: 650€

- Importe pendiente Hipoteca original: 56.394€

- Importe “solicitado” al broker: 59.676,84€ (pedimos un poco más para cubrir posibles costes de comisión de amortización y cancelación de hipoteca que al final no fueron necesarios)

- Deuda equivalente en francos suizos: 59.153,84 CHF

Durante este año desde la ultima actualización, no hemos amortizado más francos suizos, es decir, no hemos seguido reduciendo deuda, aunque si hemos seguido provisionando la cantidad de 650€ todos los meses al bróker e invertido la mitad. Por lo tanto:

- Francos suizos Pagados hasta el momento a modo de letra de Hipoteca: 995,79 CHF (999,68€ equivalente real).

- Deuda pendiente en Francos Suizos: -58.535,76 CHF

- Saldo en la cuenta de Francos Suizos: -336.97 CHF

- Deuda actual si hubiera seguido con mi antigua hipoteca: 49.428,26€

- Intereses que hubiéramos pagado durante este ultimo año con la anterior hipoteca: 2.683,75€ (esto significa que, con la subida de tipos, los 650€ que provisionábamos mensualmente, ya no serían suficientes para pagar la cuota)

Como ya comenté en la ultima actualización, hago una operación denominada BOX con opciones financieras para reducir el tipo de interés que pago por mi deuda, así, el pasado mes de septiembre de 2023 cuando expiró el anterior BOX sobre el índice SMI Suizo, decidí realizar uno nuevo con vencimiento junio de 2024. En esta ocasión no utilicé el índice SMI, sino la acción NESTLE con strikes del BOX 280/80 y 3 contratos para cubrir la deuda de nuevo que se me quedaba tras el vencimiento del BOX anterior.

Con el nuevo BOX ingresé 59.082 CHF y a vencimiento tendré que devolver 60.000CHF, es decir, el coste de los intereses, que serían 918CHF. Esto hace que la financiación en estos 280 días que van a transcurrir hasta junio de 2024 sea de un 2,02%.

¿De dónde sale este 2,02%?

- CHF ingresados 59.082

- CHF a devolver 60.000

- Coste 918 CHF en 280 días.

- Tipo de Interés Anualizado = [(918/59.082)/280 días]*365 días

Así es que, de momento, hacer BOX’s me está saliendo más económico en cuanto a tipos de interés que dejar la cuenta de francos suizos del bróker en negativo y que me apliquen por ello, el tipo de interés que se devenga a diario que a fecha de este post es del 3,08%.

El tipo de interés deudor de la cuenta en euros del bróker es del 5,39%, y el tipo de interés que estaría pagando hoy con mi antigua hipoteca sería del 4,505%.

¿Qué está ocurriendo con el importe que ingreso todos los meses en el broker a modo de cuota de la “hipoteca”?

Pues como ya les comenté anteriormente, la mitad (325€) se destina/destinará a comprar Francos Suizos, la compra la hacemos cuando nos interese el tipo de cambio EURCHF, y mientras, se quedan en la cuenta del bróker devengando un 3,37% a día de hoy.

Dicho esto, desde marzo de 2023, no hemos vuelto a comprar CHF, ya que el cambio ha ido en nuestra contra, depreciándose el € desde que hicimos la operación un 4,86%. Es decir, la deuda original respecto al cambio inicial se ha incrementado virtualmente -3.050€ ![]() , aunque como no he cambiado euros a francos, siguen siendo paper loss y como verán más abajo, parte se está compensando con el rendimiento e ingresos de dividendos de la cartera.

, aunque como no he cambiado euros a francos, siguen siendo paper loss y como verán más abajo, parte se está compensando con el rendimiento e ingresos de dividendos de la cartera.

Además, el coste que tengo de las operaciones con BOX, que equivalen a los intereses, fiscalmente son perdidas patrimoniales, por lo que aquí tenemos un beneficio adicional ya que podemos compensar esas pérdidas con otras plusvalías y el 25% de los dividendos cobrados.

¿Qué ha pasado con la otra mitad?, que hemos seguido invirtiendo mensualmente en los mismos activos que ya comentamos:

- $VTI Vanguard Total Stock Market Index Fund ETF Shares

- $JEPI JPMorgan Equity Premium Income ETF

- $CHI Calamos Convertible Opportunities and Income Fund

- $ARCC Ares Capital

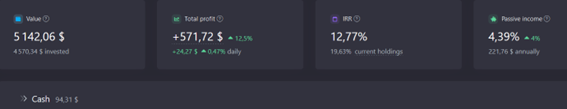

Con estas posiciones, a fecha de hoy (fecha de la entrada del post), la cartera de la hipoteca tiene el siguiente aspecto:

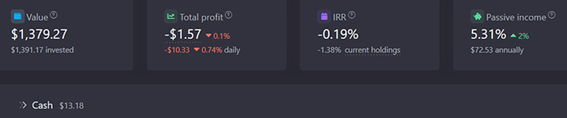

Les copio la captura de la última revisión en el mes de mayo de 2023 para que les sea más fácil comparar:

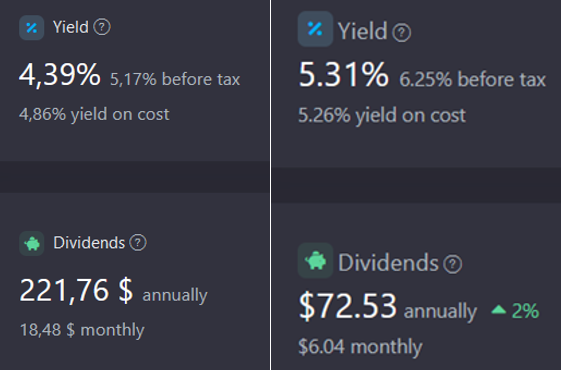

El Yield, YoC e ingresos estimados anualmente queda así (les pongo también al lado la los datos de la última revisión):

Como ya dije anteriormente, es una carrera de largo. Ahora a la hipoteca original, le quedarían 7 años de vida, y la duración del préstamo en el bróker la flexibilizamos a nuestro gusto. De hecho, en la situación actual, con la posibilidad de realizar los BOX y solo pagar intereses, nos estamos planteando si en lugar de destinar la mitad del aporte mensual a la inversión, el invertir toda la cantidad y así hacer crecer más rápido el rendimiento de la cartera.

Veremos cómo evoluciona en futuros post.

Saludos

Richard (@fabricaingresos at X)