Interesante cuestión la que se toca en el hilo, P/E, Cape etc son métricas muy mencionadas siempre.

¿Serán las métricas P/E susceptibles de reversión a la media realmente? Algunos papers indican que antes de 1950 las series no eran estacionarias y a partir de 1950 sí, también se encuentran posibles cointegraciones con el bono a 10 años en USA. Además como se ha comentado, ¿ qué puede influir en estos ratios de manera indirecta ? Como cualquier agregado o medida proxy, siempre se oculta información.

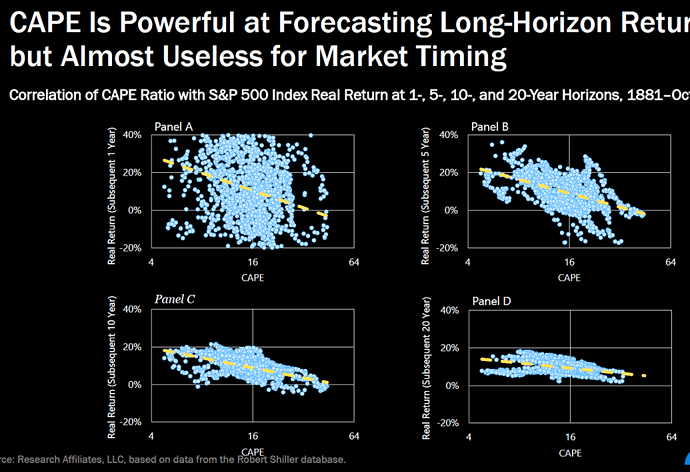

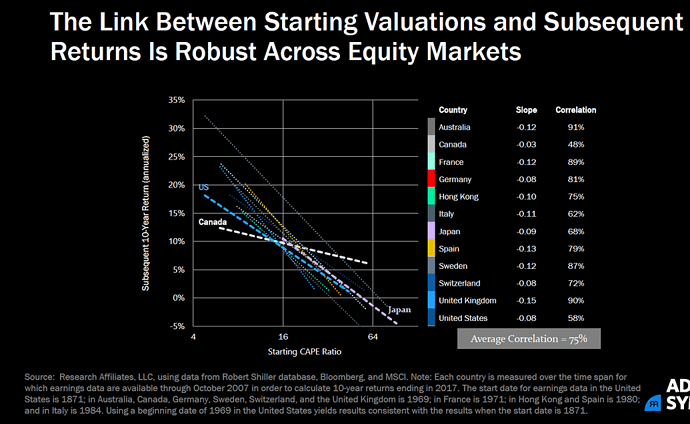

Independientemente de esto, ¿se pueden usar como métrica de timing para mejorar los resultados? Recordemos que al final si uno retira el dinero de una inversión, debe acertar el timing y el destino en cada cambio. La respuesta es “depende” de lo que consideremos mejor o peor, en general mi sensación es que todas las técnicas de timing pueden mejorar el ratio retorno/volatilidad pero no los retornos esperados ya que es muy difícil acertar el sector que lo hará mejor los próximos años aunque sí pueda uno alejarse de las zonas calientes. Aquí hay muchos papers y mucha tinta, dejo algunos comentarios míos viejos al respecto:

Al final, y el resumen es que aunque el SP500 suba o baje, nuestra estrategia de inversión debe tener unos objetivos claros y realizables. ¿Qué queremos evitar y qué queremos obtener? Si uno quiere evitar grandes drawdowns tiene las probabilidades en contra para obtener los mejores retornos y viceversa. Depende de si metemos una herencia multimillonaria de golpe o si simplemente estamos invirtiendo lo ahorrado del sueldo en el mes… y otras muchas variables. Es muy tentador querer “comerse el pastel y al mismo tiempo guardarlo para después” por eso uno de los mayores peligros de la inversión es pasarse de los límites del riesgo que uno asume. Personalmente creo que el timing es muy muy difícil que funcione para mejorar los retornos, lo veo como herramienta de gestión de riesgo y perdiendo retornos. Por otro lado si uno quiere mejorar los retornos, tiene a su disposición el apalancamiento, la concentración y otras técnicas que tampoco son fáciles de controlar y que yo normalmente también las veo unidas al timing en muchos inversores de redes sociales por lo que lo más probable es que acaben corriendo riesgos extra que encima no les den mejores resultados… Bueno esto es solo mi opinión, ya que según la cantidad de conocimiento que uno tenga y el tiempo que dedique puede ser más o menos racional tomar cierto tipo de riesgo, pero teniendo en cuenta que solemos sobreestimar bastante nuestras capacidades…