Disculpen esta reflexión, quizás con un título que pudiera estar de moda, pero es esa justamente la idea.

Llevamos unos días intensos con el particular caso de la ampliación de la empresa Aryzta, que si no fuera porque es primera posición de Cobas, liderado por Francisco Paramés, no creo que mucha gente que ahora sepa lo que es, tuviera noticia de ella hace pocos semestres.

Si me apuran, de hecho tampoco sería noticia porque Cobas la lleve en cartera, sino por el peso/porcentaje, con la que ha venido defendiendo esa posición en sus principales fondos, desde inicio de los mismos.

El número de mensajes críticos, (que desde luego no es para menos), que se llevan vertiendo sobre este tema, sobre los fondos, y sobre Francisco Paramés como responsable último, no sorprenden, si bien es paradójico que sea justo ahora, cuando la gestora ha sido clara con lo que estaba haciendo.

No lo comento en cuanto al comportamiento de los fondos y del gestor, sino más bien sobre la reacción de la gente, y más reacciones en no partícipes del mismo, curiosamente.

Este hecho, creo que si no hubiera sido acompañado con una bajada en el resto de posiciones del fondo, (y no en esta gestora en particular, sino en el resto de fondos de filosofía Value, que llevan un añito que para que hablar), igual hubiera sido también más amortiguado. Es por cierto lógico, y más cuando hay una gran dispersión de valoración, que haya rentabilidades negativas, sobre todo en este tipo de inversión, y durante un espacio de tiempo prolongado. Creo que sólo Madoff, era capaz de ganar todos los años.

Pero se ha juntado la que creo es la tormenta perfecta:

-

Una posición con fuerte exposición es reconocida como error, y con el impacto en los fondos que la llevan.

-

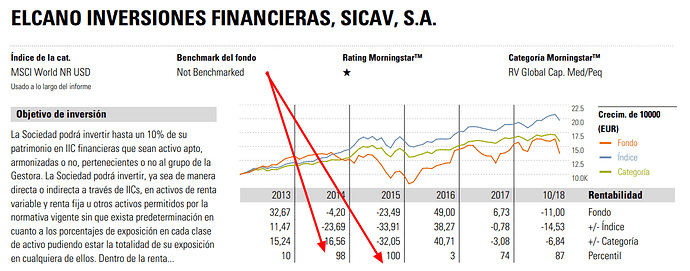

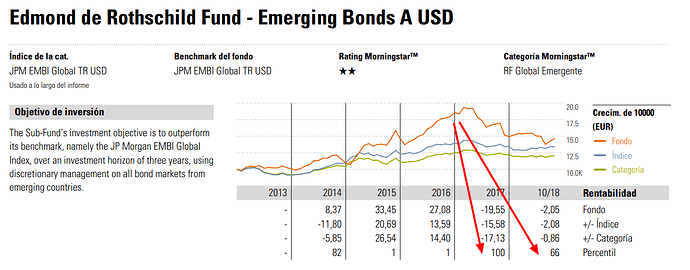

Los fondos de inversión Value, acumulan pérdidas en el año, en muchos casos superiores al doble dígito o cercano.

-

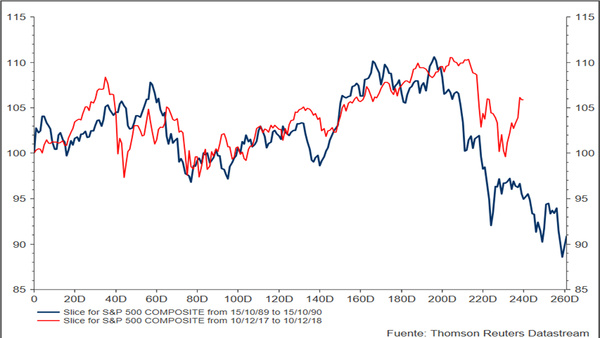

En comparación, la gestión pasiva (SP500, MSCI World), y el “Do-Nothing” (BRK , FundSmith), llevan un año más que aceptable.

Si llevamos durante mucho tiempo con el famoso mantra de “La moda del Value”, creo que en realidad lo que ha ocurrido es que toda la comunidad inversora esté mucho más alineada a la moda de la “Gestión Pasiva-Calidad”, por no decir, que tranquilo vivo con JNJ y NESN en cartera y a dormir. Una vez más, la gente se alinea con lo que sube desde la posición de pedestal, para dar con la barbilla a lo que está debajo.

No menos cierto, es que dónde las dan las toman. Jamás entenderé la necesidad de algunos por cargar contra la gestión pasiva, y de otros, por no respetar el trabajo frente a una idea racional, de invertir, allá dónde haya continuidad y las cuentas reflejen la salud, y la viabilidad en el largo plazo.

OFF TOPIC: Definición de Inversor de Largo plazo: “Dícese de aquél que lleva 3 años invirtiendo recurrentemente en activos que a largo plazo siempre suben (RV, RF, Value, Pasiva, Calidad, etc), y que cuando ve su cartera, sigue en negativo”.

Es curioso, hace muchos años, justo cuando comencé a construir mi cartera, y decidí que la Gestión Pasiva iba a ser parte importante de ella, pasaba justo lo contrario. Los índices, no eran tan buenos como la gestión Activa por comisiones que cobrase, y mucha gente me comentaba, que como perdía un coste de oportunidad tan grande invirtiendo en los principales índices, en vez de otros fondos y activos más rentables.

Lo que por entonces era un argumento no válido, para los que sólo pensaban en la gestión activa, ahora es su reflexión del día.

Si antes parecía lógico que no puedes dejar tus inversiones al mando de lo que decida el mundo, porque ya sabemos que Terra puede llegar a ser más grande que Endesa sin hacer un duro de beneficio; ahora resulta que quizás le consintamos al “gestor del SP500” los errores que sean, pero a Francisco Paramés no, porque éste no puede ser falible.

Alguna gente me preguntó por qué, este año no había acumulado en Cobas, y que si lo había hecho en otros fondos, quizás era por la pérdida de confianza. Mi respuesta es, de ninguna manera.

No hay una decisión de un inversor particular, que pueda valer para otra persona. Si no tuviera exposición alguna en Cobas, es casi seguro que fuera acumulando en caídas, pero como ya tenía posición, y mirando lo que tengo diversificado, hice mis cálculos.

Ante la posibilidad de ganar por acumulación en una posición de la cartera, preferí no perder más de medio punto porcentual en el peor de los casos. Son las cosas que tiene estar diversificado, ni te alegras más de la cuenta porque Aryzta lo hubiera petado, ni te importa demasiado si no lo hace.

Una vez más, uno tiene que ver el camino que quiere ir, los costes del peaje, y el cuando toma las decisiones para emprenderlo.

Ahora bien, jamás pensé que iba a escribir esto, pero ahí va. Si algo me enseño lo poco que me metí en el Análisis Técnico, aparte de que no funciona de forma universal, y no es racional, ni para todos (diría que más bien para muy pocos), es que antes de invertir, ya debes saber lo que vas a hacer a futuro, con la información que tengas presente.

Estoy viendo como algunas personas, han tomado decisiones con arreglo al desenlace final de Aryzta, cuando este tema, su deuda, sus riesgos, y su ampliación, eran más que sabidos desde hace mucho tiempo. Se tenía información de gestoras con la misma filosofía, que no ponían un pie por su deuda, y otras habían tomado posiciones incluso en RF, porque la probabilidad de una ampliación era enorme.

Si sales a la calle y piensas que el camino está lleno de flores, no salgas descalzo, porque lo más seguro es que las flores sean rosas con espinas, y eches de menos los zapatos.

Después de mucho tiempo de oír, sobre los riesgos de la gestión pasiva, y del coste de oportunidad frente a la gestión activa, ahora aunque sólo sea porque me estoy leyendo el ladrillo de Bogle y la tozuda reversión a la media, me dan ganas de aumentar la posición en Cobas, antes de lo que pensaba.

Precisamente porque pensé en los riesgos que tenía, no aumenté está posición hasta no saber hasta dónde llegaría. Hay alternativas para acumular mientras tanto, la gestión pasiva y BRK, siempre están ahí, y otros tantos fondos que lo hacen suficientemente bien a largo plazo.

También es justo decir, que para como han ido otros fondos del estilo, dependiendo desde cuando se mire, las cosas no han sido en algunos casos, mucho peores.

Si en los años pasados, en contra de la opinión mayoritaria aumentaba la cartera de gestión Pasiva, ahora no me duelen prendas en haber tomado la decisión, con la opinión contraria una vez más de la mayoría, de aumentar por ejemplo en Magallanes, lo que no pensaba hacer a principio de año.

Por el camino, y durante el año, han pasado cosas, unas suben, otras bajan, y estos son momentos en los que se pueden tomar decisiones.

También puede uno, mandar todo al carajo, indexarse y no volver a cabrearse. Es algo, muy lógico, racional, y que no va a encontrar en mi persona, ninguna objeción. Al contrario, es posible que con el tiempo, creo que podría terminar ahí. Pero como mientras tanto, voy durmiendo, me van saliendo las cosas, y estoy tranquilo, hago máxima la primera ley del informático perezoso (para no utilizar la palabra impasible, que me gusta mucho, pero para no mezclar ya que ahora hay un fondo que hace su marca con ella, y me parece muy acertada ) “Si algo funciona, aunque vaya lento, NO LO TOQUES”.

Creo que aún a riesgo de que luego salgan peor las cosas, por nuestras decisiones, y tomando otro camino, es casi seguro, que nos valdrán para cumplir el objetivo, a poco que se hagan.

Que ahí está el rollo de todo, QUE SE HAGA ALGO.

Reconozco que está muy bien hablar de comisiones, costes bajos, macroeconomía, valoración, largo plazo, y todo lo que ustedes quieran, pero como no aprieten el botón, nada de eso valdrá para nada.

Ha hecho y hará más por la gestión pasiva ING al 1%, que todo lo que hará Vanguard en los años venideros, porque al margen de los que lean esto (que en el fondo seremos 4 gatos), el resto no va a abrir ni por asomo una cuenta fuera de su banco habitual para hacer todas esas operativas tan guays, que aquí nos pegamos entre unos y otros.

Es opinión personal, y seguramente estaré equivocado, pero la cercanía de estar pegados a las Gestoras, tiene de bueno en la confianza, lo que de malo, pudiera hacer que la emoción te lleva a decidir con unas prisas.

Mañana pondremos a caldo a Terry Smith cuando sus fondos bajen, y entonces alguien dirá que parecía muy simpático en las Conferencias, pero que en su vida particular bebía soja por las mañanas, y eso ya iba dando pistas…. En fin, cada cual con sus emociones, y su forma de estar tranquilo con su inversión. Pero que no sea, estar tranquilo, pero perdiendo.

Alguien me dijo alguna vez, que si los gestores de MFS fuesen muy antipáticos, en España como no se sabría, no habría debate alguno sobre ninguna de sus posiciones. Aparte de que es cierto, que si te equivocas con JNJ, es posible que nadie diga nada. Aunque por lo mismo… ¿es posible equivocarse con JNJ?

PD: Al margen de todo, **muy feliz con la posición que he hecho este año con PM-MO. **

Que no quede comentar, que gracias a la comunidad (en este caso particular por @Fernando, al que considero un inversor como la copa de un pino), uno abre su ámbito de miras, estudia las ideas que entiende o para las que ha tenido contacto profesional.

Aprendiendo y haciendo camino, no creo que haya mejor inversión.

Y como es fiesta en Madrid capital, pero dónde vivo no lo es, no me enrollo más, y me pongo con lo verdaderamente importante, que es ir a buscar al colegio a las peques, para un día que puedo.