Haz lo que yo digo, no lo que yo hago

Consejo 28 el mejor y más sabio lo refrenda hasta el propio “Josef Tatoo”

Jesucristo decía exactamente lo contrario.

ICL de la que tenían más de un 6%, un porcentaje que parece excesivo para algunos últimamente, ya la rotaron después de una buena revalorización.

Por otro lado ya sabemos que suele pasar con el que tiene un 10-15% de liquidez en fondos de renta variable, que o los invierte rápido ya en el primer tramo de bajada con lo cual se queda pronto sin dicha liquidez o ya no los invierte dado que tiene precisamente miedo que le pase precisamente que siga bajando y se encuentre sin liquidez.

Conocer las propias limitaciones (y las de las estrategias que uno sigue ya sea directamente o a través de la delegación de la inversión en otros) creo que no tiene nada de malo, más bien lo contrario.

A la que uno deja un poco de lado su orgullo inversor y se centra en intentar analizar las razones objetivas, el ejercicio de seleccionar fondos se convierte en una labor donde uno tiene realmente pocos parámetros para ver que hacen los fondos en cuestión, y un montón que realmente o desconoce o supone una labor titánica conocer.

Creo que lo hemos comentado algunas veces, para analizar un fondo habría casi que repasar una a una las compañías que se tienen y encima conocer la motivación por las cuales el gestor realmente las tiene. Vamos incluso más complicado que invertir directamente en acciones.

Pretender tener grandes cualidades para “acertar” que fondos lo harán bien cuando la información que uno desconoce llega a tales niveles, creo que es un ejercicio más bien de arrogancia intelectual, de la que todos andamos sobrados.

Yo intento (otra cosa es que lo consiga) conformarme con no equivocarme excesivamente y saber valorar, aunque disten mucho de ser perfectas, algunas opciones que uno claramente puede conocer con bastante mayor profundidad al seguirlas durante bastante tiempo. Aunque claro ese mayor grado de confianza en lo que uno hace tiempo que sigue es difícil de traspasar a otro que no lo sigue. Incluso igual puede llegar a ser contraproducente en según que circunstancias, pretender que otro tenga la convicción necesaria que uno tiene por conocer algo que otro no conoce.

Mejor que ellos nadie para conocer su planteamiento. Habrá gente que le guste más y gente que le guste menos. Es más, habrá gente que no le guste en absoluto que su fondo tenga un 15% de liquidez y le exija a su gestor tenerlo invertido que para eso le paga. A mí personalmente no me encanta eso de estar siempre invertido a tope, pero insisto, ellos son los profesionales y espero que mejoren sus fondos.

Saludos.

¡¡ ¿¿¿??? !! . ¿ Seguro que alguien le puede " EXIGIR " algo de ese tipo . ¡ Existe “Él gestor” del gestor , no conozco yo esa figura .![]()

“Quien haya dado por muerto el estilo value se va a equivocar”

Me ha gustado

En el boe de hoy RD Mercado de Valores y de IIC.

Incluye adaptación MIFID2

No sé si ya estará en el hilo pero aquí está el informe de perspectivas de BlacRock

bii-2019-investment-outlook.pdf (2,2 MB)

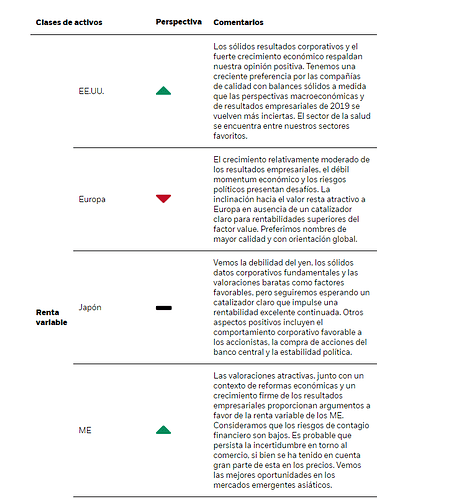

Un resumen resumido de su visión de activos:

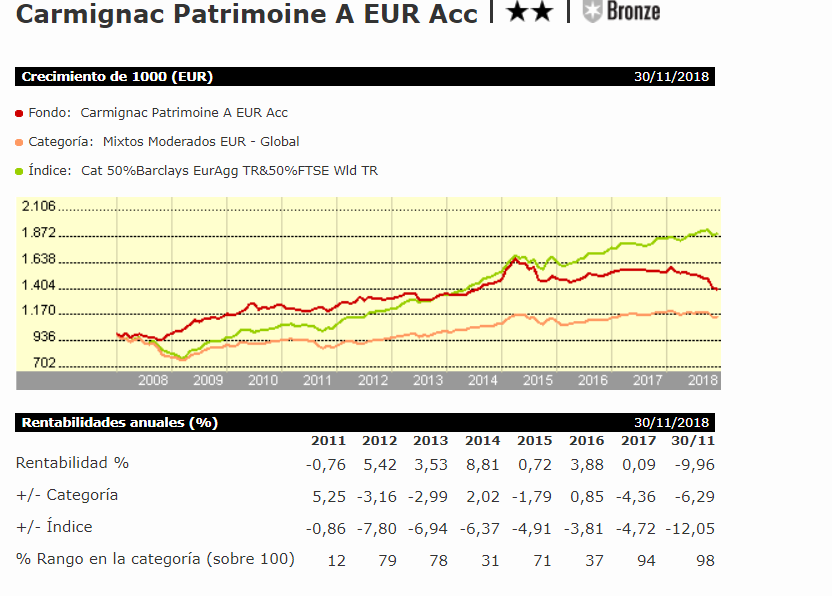

Aún recuerdo cuando hace 10 años iba a la facultad escuchando las cuñas del Carmignac por radio. La verdad que tiene mala pinta. Al menos el Patrimoine.

En un año, la línea roja va a estar debajo de todas las demás. Y eso tiene mala pinta. En el caso de que lo cerraran no me sorprendería. El securité si que creo que funciona bastante mejor… porque madre mía.

Me gustaría conocer el histórico de AUMs

Me recuerda vagamente a Whitman o Miller. Algunos gestores al envejecer pierden brillo. Probablemente el mundo cambia más facilmente que nuestras mentes.

Guzmán de Lázaro comenta que hay pocos trabajos en los que cuanto más años más sabio. Honestamente tengo algunas dudas razonables.

El gráfico de arriba es la demostración práctica de como en menos un año puedes destrozar el outperformance de 15, ( y el trabajo de 26).

Hoy en día creo que andan por el 10% de lo que fueron.

¿Dónde puedo leer los comentarios de @agenjordi o @cygnus sobre el fondo?

Gracias!

Otra frase: “Hay que apostar por gestoras, gestores, equipos de gestores independientes que apuestan no por valores liquidativos sino por negocios”. Vamos, lo de que cuando la marea baje…

No creo que sea cuestión de edad. Aunque la presión extra por mantener un estatus que uno cree ya tener nunca se sabe como puede afectar, sobretodo a medida que se complican las cosas.

A mi me parece más bien que los problemas son la dispersión de resultados, provocados por la naturaleza de la inversión que no es una ciencia exacta, las distintas condiciones de mercado, que provocan que al compararse varios productos, unos se ven más favorecidos que otros según esas circunstancias (la gente habla de ciclos pero cada ciclo tiene sus particularidades) y finalmente, que en realidad sabemos poco (o bastante menos de lo que creemos) de las estrategias que se siguen para gestionar fondos, siendo en el fondo difíciles de distinguirlas de la propia habilidad del gestor.

A la gente creo que nos cuesta aceptar algo tan sencillo como que una estrategia lógica empezada a utilizar cuando goza de muy poca popularidad provoca unos rendimientos a 10-15 años vista muy superiores, que cuando la misma estrategia ya la sigue mucha más gente y es vista como una buena forma de lograr buenos rendimientos.

Por poner un ejemplo sencillo. Comprar negocios sin deuda es mucho más rentable a largo plazo, cuando la mayoría tiende a ver la falta de deuda como un impedimento para la empresa para seguir evolucionando que cuando la mayoría tiende a buscar negocios sin nada de deuda.

El problema para los partícipes del Patrimoine no es solo el caer más de 11% YTD, el problema es que en años “normales” no ha dado tanto y su VL está al nivel de hace 5 años. Es una pega importante de los fondos “moderados”: un mal año hace perder la rentabilidad de 4 años anteriores y no es fácil de recuperar.

Porque otros mixtos han caído lo mismo pero como otros años han tenido más rentabilidad están en positivo a 3 y 5 años (B&H Flexible p. ej)

Le he de confesar que a medida que pasan los años me doy cuenta de que la experiencia me llena de dudas y de incertidumbres. Cada vez soy menos drástico en mis afirmaciones y lo que antes era certeza casi absoluta, ahora se convierte en un tal vez, en un quizás…, vamos que si actualmente me pusieran un examen tipo test (de esos en que sólo tienen una respuesta correcta) sobre fondos, probablemente no encontraría la respuesta ganadora de entre las opciones que me ofrecieran.

Estoy por empezar de nuevo, desde el principio. Comenzar de nuevo a leer los viejos libros, aparentemente asimilados, y ver si al final lo logro ver todo más claro.

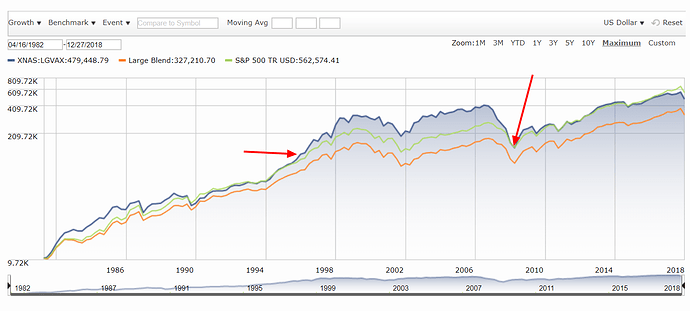

También Fairholme de Berkowitz

https://www.morningstar.com/funds/XNAS/FAIRX/betaquote.html

Está por 7.5 anual por debajo del S&P 500 a 10 años

Cada día me acerco un poco más al convencimiento que transmiten estas citas:

" Es uno mismo y no las circunstancias la verdadera causa de su felicidad o desgracia ".

" Tus pensamientos son la causa de tu sufrimiento no la situación , la situación sólo existe no es mala ni buena ".

" Se debe estar dispuesto a perder la esperanza de que la inseguridad y el dolor, pueden ser eliminados ".

Y por último esta de Buda : " Ni tus peores enemigos , te pueden hacerte tanto daño cómo tus propios pensamientos ".

No recuerdo haber comentado nada sobre Carmignac Patrimoine. Solo sobre el Investissement, en el sentido de que no comparto su forma de afrontar la inversión. Esto creo que es extrapolable al primero y junto a unas comisiones elevadas hacen que no me resulte un fondo interesante.

Coincido totalmente con la respuesta que le dio @agenjordi. No creo que la experiencia en la inversión sea negativa, más bien al contrario, siempre que el gestor mantenga el interés por seguir aprendiendo y tenga la flexibilidad para saber ver que los mercados son cambiantes.

No creo que el envejecimiento en sí mismo reste brillo. Esto último se puede deber a que si ciertos resultados espectaculares han sido en parte producidos por el azar, es de esperar que en un futuro no se repitan. Y además muchos gestores no se plantean el limitar la cantidad de activos a gestionar, o establecen unos límites tan altos que ya suponen un problema para seguir obteniendo rentabilidades tan buenas como en el pasado.