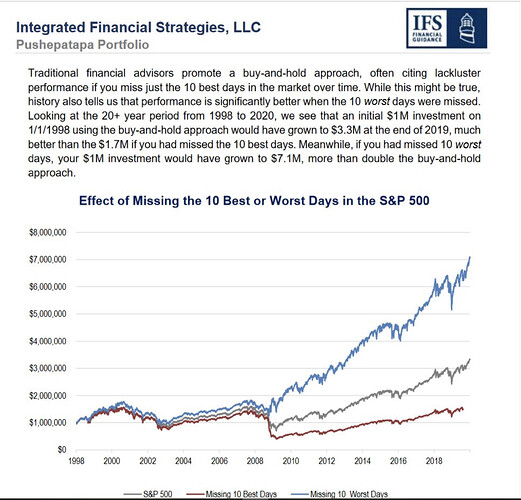

A lo largo de dos décadas, continuamente por parte de gestoras, entidades financieras y medios de comunicación, leo esa coletilla de que si te pierdes los 10 mejores días de bolsa la rentabilidad de la cartera merma astronómicamente, y no pongo en duda eso, pero sí se agradecería que para los diversos estudios de esos períodos analizados se hiciera teniendo en cuenta de que estando fuera del mercado uno también puede perderse los peores 10 días. Ciertamente hay más días positivos que negativos en bolsa, pero no es menos cierto que la bosa tiende a caer de forma más brusca en comparación con las subidas.

Una búsqueda en la IA que quieran de los 10 días que más bajo el SP500 y de los 10 días que más subió el SP500 en los últimos 40 años nos muestra que:

- Nueve de ellos fueron en la crisi bancaria del 2008-09 (6 de subida y 3 de bajada)

- Seis de ellos (3 de subida y 3 de bajada) fueron durante el crash del Covid (marzo 2020)

- Cuatro más en el crash de Octubre 1987 (1 de subida y 3 de bajada)

- El que queda fue en Febrero 2018 (bajada)

Por poner en contexto el artículo del Cinco Días

Es que al final es una lotería, aunque se tuvieran en cuenta los días de más caídas como dice @Luis1, también esos datos son estadísticas, la esencia es estar dentro del mercado mirando el largo plazo,

Un saludo.

Lo gracioso es que luego no se dan ninguna prisa por ejecutar traspasos externos y aprovechan para retrasarlos hasta el máximo legal, aunque sean de monetario a RV.

Artículo hablando, con datos en la mano, de uno de los grandes olvidados del mundo de la inversión: el sesgo de supervivencia.

Aunque afecta no sólo a los fondos de inversión sino a gran cantidad de los datos que se terminan dando del mundo de la inversión.

Excelente articulo sobre la supervivencia de los fondos y OCULTACION DE INFORMACION

"El hecho de que hayamos tenido que hacer web scraping de PDFs para obtener estos datos dice mucho sobre la transparencia del sector. En pleno 2025, la información sobre fondos liquidados no está disponible en formato estructurado o analizable.

Es como si el sector financiero quisiera que olvidáramos a los fondos muertos. Pero como dice el refrán adaptado: “Fondo muerto no cotiza, pero sí enseña”

Muchas gracias. Un gráfico revelador -tal cual intuía- y que nos advierte de la manipulación a la que -como inversores de a pie- somos sometidos por parte de las entidades financieras.

Datos interesantes y una enseñanza importante de la renta variable: los resultados suelen ser muy buenos a plazos temporales largos a pesar de que hayan pasado sucesos muy graves. Con lo cual no queda otra que relativizarlos en cuanto a lo que terminará pasando en esos plazos.

No obstante el problema muchas veces es que se termina queriendo sacar otro tipo de conclusiones de estos datos o estos sucesos. En plazos más cortos de tiempo, hay mucha dispersión de resultados en estos datos y en este tipo de sucesos. Como comenta Shiller en el muy recomendable Exuberancia Irracional - Robert J. Shiller , en las largas fases alcistas se termina cambiando esto por pensar que ante sucesos graves los mercados van a recuperar rápido cualquier caída importante.

También se termina confundiendo nuestra capacidad de interpretar la gravedad de ciertos sucesos. Una vez pasados suele ser fácil creer que se puede interpretar pero cuando se está allí en medio no lo es.

Por esto también hay quien cree que puede obtener grandes beneficios de entrar y salir del mercado cuando la realidad termina siendo otra.

Que la gravedad de un suceso es difícil de interpretar es muy fácil de ver con las conclusiones que se suelen sacar de como las guerras pueden afectar a la renta variable. Como estamos tan acostumbrados a interpretar que pasa en la RV en base al histórico del mercado USA olvidamos que vemos los efectos de la guerra en la RV en base a un país que fue un ganador claro en los dos principales conflictos y donde su territorio se vio muy poco afectado.

Mirar los efectos en la RV alemana (perdedor) o en UK (ganador pero menos claro y con mucha mayor afectación) ya es otra cosa.

Ya he reseñado muchas veces este texto presente en el sensacional Acciones ordinarias y beneficios extraordinarios - Philip A. Fisher ,

Las acciones ordinarias suelen despertar el mayor interés a la gente con imaginación y nuestra imaginación se tambalea cuando se encuentra ante el horror de la guerra moderna. El resultado es que cada vez que la actualidad internacional se enfrenta a una psicosis de guerra o a una guerra real, las acciones ordinarias se resienten. Se trata de un fenómeno que desde el punto de vista psicológico tiene poco sentido.

Cualquier persona decente se horroriza ante las muertes y el sufrimiento que provocan las guerras. En la nueva era atómica hay un temor añadido por el bienestar de nuestros seres queridos, y esta preocupación, este temor y el horror por lo que puede acontecemos pueden a menudo distorsionar cualquier valoración de los factores puramente económicos.

Los miedos a la destrucción masiva de propiedades, a impuestos tan elevados que supongan casi una confiscación y a la interferencia del gobierno en los negocios dominan cualquier idea que podamos tener en asuntos fiscales. La gente que actúa bajo esta psicosis tiene tendencia a perderse elementos económicos todavía más básicos.

Los resultados son siempre los mismos. A lo largo de todo el siglo xx, con una sola excepción, cada vez que ha estallado una guerra en cualquier lugar del mundo, o siempre que las fuerzas americanas han tenido que involucrarse en cualquier contienda, las bolsas americanas se han hundido. La única excepción fue el estallido de la Segunda Guerra Mundial, en septiembre de 1939. En aquel momento, después de un remonte por la existencia de jugosos contratos de guerra con una nación neutral, el mercado pronto adoptó su característico declive, algo que tras unos meses se convirtió en pánico a medida que la prensa anunciaba la victoria alemana. Sin embargo, al acabar los combates reales —ya sea en la Primera, en la Segunda Guerra Mundial o en la Guerra de Corea— la mayoría de bolsas estaban vendiendo a niveles muy superiores a los que dominaban antes de que hubiera planteamientos de guerra. Además, al menos diez veces, en los últimos veintidós años, ha habido noticias de otras crisis internacionales que amenazaban acabar en guerra. En cada caso, las bolsas cayeron rápidamente ante el temor a la guerra y, luego, remontaron con fuerza al finalizar la psicosis.

¿Qué es lo que los inversores no tienen en cuenta para que se deshagan de las acciones debido al temor a la guerra o al propio estallido de esta, aunque al final de la misma las bolsas siempre hayan subido en vez de quedarse abajo? Olvidan que los precios de las acciones son cotizaciones expresadas en dinero. La guerra moderna siempre obliga a los gobiernos a gastar mucho más de lo que son capaces de recaudar de sus contribuyentes mientras se financia la guerra. Eso provoca un gran incremento en la cantidad de dinero, de modo que cada unidad individual de dinero, como un dólar, acaba valiendo menos que antes. Hacen falta muchos más dólares para comprar el mismo número de acciones. Esta es, por supuesto, la forma clásica de inflación.

En otras palabras, la guerra devalúa siempre el dinero. Vender acciones ante la amenaza o el estallido real de una guerra para obtener liquidez es una absoluta locura financiera. De hecho, hay que hacer todo lo contrario. Si un inversor está casi decidido a comprar unas acciones concretas y la llegada de una probable guerra empieza a rebajar su precio, debe ignorar la psicosis del momento y claramente ponerse a comprar. Es el momento en el que tener un superávit de tesorería se convierte en menos, no en más, deseable. Pero eso plantea un problema: ¿cuánto puede esperar a comprar?, ¿cuánto bajarán las acciones? Mientras lo que fuerza a la baja es el temor a la guerra y no la propia guerra, no hay manera de saberlo. Si las hostilidades estallan realmente, el precio sin duda seguirá bajando, y tal vez mucho más. Así, lo que hay que hacer es comprar, pero lentamente y en poca cantidad justo ante la amenaza de la guerra. Si la guerra estalla, entonces se debe aumentar el ritmo de compra significativamente. Solo hay que asegurarse de que se compran acciones de empresas de cuyos productos o servicios seguirá habiendo demanda en tiempos de guerra, o que puedan convertir sus instalaciones en operaciones de guerra. La inmensa mayoría de empresas pueden cualificarse así bajo las actuales condiciones de guerra y de flexibilidad de fabricación.

¿Se revalorizan realmente las acciones en tiempos de guerra o es el dinero que se devalúa? Eso depende de las circunstancias. Gracias a Dios nuestro país no ha perdido nunca una guerra en la que haya participado. En la guerra, en especial en la guerra moderna, el dinero del lado derrotado posiblemente acabará no valiendo casi nada, y las acciones ordinarias acabarían perdiendo casi todo su valor. Desde luego, si los Estados Unidos fueran derrotados por la Rusia comunista tanto nuestro dinero como nuestras acciones perderían su valor. Entonces nada importaría lo que hubieran hecho los inversores.

Por otro lado, si una guerra se gana o llega a un punto muerto, lo que ocurra con el valor de las acciones variará en cada caso y según cada acción. En la Primera Guerra Mundial, cuando los enormes ahorros de preguerra de Inglaterra y Francia afluían en grandes cantidades en este país, la mayoría de acciones subieron de valor real todavía más de lo que hubieran subido en tiempos de paz. Eso, sin embargo, fue una ocasión única que no se repetirá. Expresado en dólares constantes —es decir, en valor real— las acciones americanas tanto en la Primera Guerra como en la Guerra de Corea, subieron sin duda mucho menos que si en el mismo período hubiera habido paz. Aparte de los impuestos aplastantes, los esfuerzos se diversificaban, desde la más rentable actividad de los tiempos de paz, hacia trabajos de defensa con márgenes mucho menores. Si el enorme trabajo de investigación en estos proyectos de defensa tan poco rentables se pudiera haber canalizado hacia líneas normales de tiempos pacíficos, los beneficios de los accionistas hubieran sido muy superiores, suponiendo, claro está, que hubiéramos estado en una América libre en la que los beneficios se hubieran podido disfrutar. El motivo para comprar acciones en tiempos de guerra o durante el período de temor a la guerra no es que la guerra, en sí, vaya a ser nunca provechosa para los accionistas americanos; es que el dinero se vuelve todavía menos deseable, de manera que los precios de las acciones, que se expresan en unidades de dinero, siempre suben.

Entiendo que los ejemplos que aparecen en el artículo son casos extremos, pero es notorio el auge de la inversión por dividendos entre los inversores más jóvenes:

La nueva picaresca estadounidense: dividendos en lugar de un empleo tradicional - Bloomberg

Los dividendos, antes el sector más aburrido de la inversión, se han convertido en la nueva tendencia entre la Generación Z, hastiada, y empeñada en renunciar y jubilarse anticipadamente. Pero la nueva estrategia no se limita a pagadores fiables como Coca-Cola Co. y Exxon Mobil Corp. Los inversores que buscan dividendos se están volcando en ETFs que ofrecen rendimientos desorbitados generados por derivados complejos.

La amplia categoría de ETF generadores de ingresos captó uno de cada seis dólares destinados a ETF de renta variable en 2025, lo que elevó el tamaño total del sector a 750 000 millones de dólares. Los más agresivos —con rendimientos superiores al 8 %— han cuadruplicado su tamaño en tan solo tres años. Este auge ha dado lugar a una red de canales de YouTube y servidores de Discord, así como al foro r/dividends en Reddit, que se ha multiplicado por más de diez en los últimos cinco años, alcanzando los 780 000 miembros en la actualidad.

La actual ola de interés es tan reciente —y muchos de sus seguidores son tan jóvenes— que ha sido fácil ignorar cómo los fondos más populares a menudo se han quedado rezagados respecto a los índices bursátiles básicos y amenazan con reducir la rentabilidad a largo plazo. Samuel Hartzmark, profesor de finanzas en el Boston College, ha investigado el tema durante más de una década y ha descubierto que los inversores tienden a caer en la “falacia de los dividendos gratuitos”, considerándolos de forma independiente de las ganancias de capital. Un artículo suyo de 2015 concluye que los inversores propensos a este sesgo prefieren los fondos que reportan dividendos incrementados, incluso si no mejoran la rentabilidad general.

Algunos ejemplos que se mencionan en el post:

- JPMorgan Equity Premium Income ETF (JEPI) (yield 8%): 41 mil millones de dólares

- YieldMax MSTR Option Income Strategy ETF (MSTY): 4.6 mil millones de dólares

- YieldMax Ultra Option Income Strategy ETF (ULTY): 3 mil millones de dólares

- YieldMax COIN Option Income Strategy ETF (CONY): 1.3 mil millones de dólares

Por mis circunstancias y filosofía,

sin coche y con alquileres puntuales.

Un saludo para todos Ustedes.

Respecto al articulo citado sobre la nueva picaresca de los Dividendos, resaltar este parrafo:

The math these products use – payouts today, erosion tomorrow – have drawn sharp criticism from Wall Street pros, who warn that investors may mistake current dividends for long-term wealth, ignoring how big yields often come at the expense of price returns and overall portfolio growth. Benn Eifert, managing partner at the volatility-focused hedge fund QVR Advisors, has been an outspoken critic of some of the issuers behind this new trend.

WisdomTree tokeniza la deuda privada en Blockchain y la hace accesible desde 25 dólares - Bloomberg

WisdomTree ha lanzado el fondo WisdomTree Private Credit and Alternative Income Digital Fund (ticker del token: CRDT; ticker del fondo: CRDYX) para dar exposición a crédito privado. Solo está disponible en la plataforma WisdomTree Prime. El token se emite sobre blockchain (Ethereum y Stellar) y busca ofrecer liquidez diaria con suscripciones T+0 y reembolsos T+2.

Según me ha explicado ChatGPT, aunque el token se registre en blockchain, solo las wallets que superen un proceso de verificación KYC podrán invertir, transferir participaciones o solicitar reembolsos. En la práctica, la blockchain reflejará las transacciones, pero el registro legal seguirá dependiendo del agente registrador del fondo.

Teniendo en cuenta que en Estados Unidos ya existen ETFs que ofrecen exposición a crédito privado, no creo que esto ofrezca ventaja alguna para el inversor minorista frente a un ETF tradicional. Puro marketing.

Sin saber A mi esto de la deuda privada tokenizada me suena a anzuelo y reducci‘on de riesgos para el que la tiene vendiéndola a cachitos . No creo que sea por hacerle un favor al pequeño inversor.

Me suena a eso que pasó de vender hipotecas malas a troche y moche , empaquetarlas en preferentes y vender el riesgo a los cándidos inversores

Ya digo que yo no se pero bastante hay con acciones y renta fija real state y otros para que ahora te vendan tokens De duro a 4 pesetas de deuda privada no accesible al pequeño inversor