Pues tiene usted toda la razón del mundo. He añadido el 2018 en el comentario original. No obstante en mi segundo comentario menciono explícitamente la naturaleza “hasta el momento” que tiene toda inversión… y si me apura… todo en la vida.

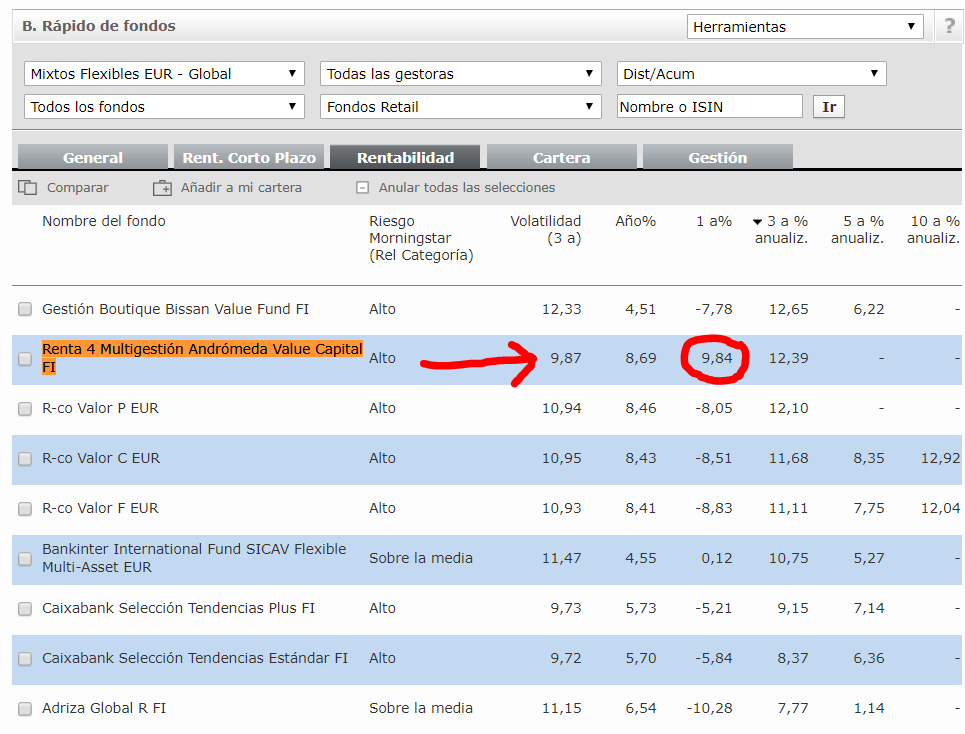

Dicho lo cual, y siendo rigurosos, el fondo ha acabado como el mejor mixto flexible en 2018. O al menos eso dice Mendieta en su artículo!

Entiendo a la perfección su crítica. El incentivo de un periodista es generar visitas, y siempre hay ( y habrá!) un mejor fondo (ya se mida en plazos, drawdowns, rentabilidades etc…). Y eso es MUY peligroso. Por eso he escrito en el segundo comentario algunos detalles no cuantitativos adicionales.

Esos factores no cuantitativos son los que en mi opinión marcan la diferencia.

Pues es una muy buena pregunta. Si tienes un Fundsmith o Seilern Stryx probablemente añadir Andrómeda no te aumente ni diversificación ni rentabilidad. Pero seguro que te va a reducir volatilidad.

Y siguiendo su argumento me lleva a su último párrafo. Si eres un profesional de esto, o un freak de esto probablemente sepas gestionar la volatilidad. El 99% de los inversores no. Estoy revisando los inflows/outflows de algunos fondos españoles… y la mayoría lo hacemos al revés.

Le devuelvo la pregunta con otra pregunta. Piense en su grupo de amigos de la infancia. Si le pidieran su opinión en inversiones y usted se viera forzado a darla, que alternativa elegiría:

A) Un fondo tipo andrómeda con flexibilidad para tener liquidez, con vocación de preservar capital.

B) Fundsmith/ Seilern que no tienen esa flexibilidad.

Ambas alternativas tienen un equipo profesional detrás excepcional, y ambos se juegan su propio patrimonio. Lamentablemente (al menos mis amigos) acabarían vendiendo en el peor momento.

Esa es la fortaleza del Andrómeda

No tengo datos de drawdowns a mano pero creo que estaría de los mejores en su categoría. Como señalo, la rentabilidad a 3 años se ve muy influenciada por el último año.

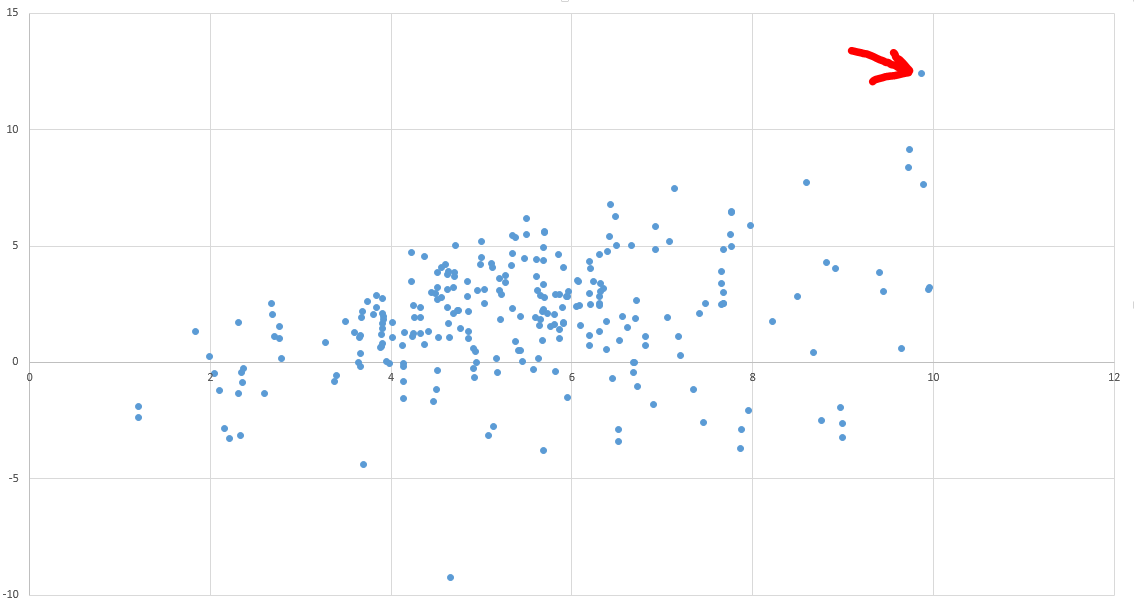

Y que hace que salga así en la foto. Son todos los fondos de inversión mixtos flexibles global con volatilidad por debajo de 10. La volatilidad en el eje horizonal. La rentabilidad a 3 años, en el eje vertical.

Si el fondo el último año hubiera estado invertido en liquidez al 100%… la rentabilidad anualizada sería un 8,10%

Pues bien, únicamente hay una clase de fondo de inversión con una volatilidad menor del 10, y rentabilidad anualizada superior al 8,10.

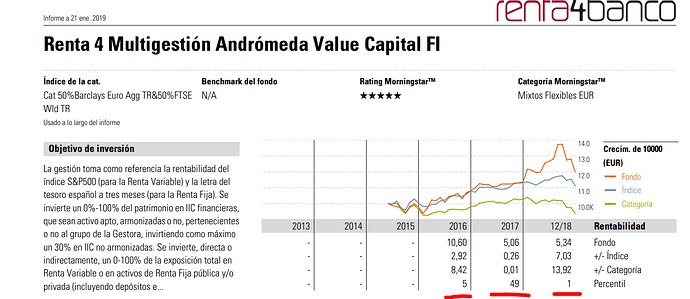

Esta es su posición en percentiles:

Con todo esto lo único que quiero decir es que incluso aislando la rentabilidad de los últimos 12 meses sigue siendo un muy buen producto. Mañana, o en una semana cambiaran los datos y podran cambiar las clasificaciones rankings etc. Pero con los resultados en la mano ha sido uno de los mejores gestores del 2018 y hay razones para tenerlo en el radar.

También creo que tiene cabida en carteras que no toleren ciertos niveles de volatilidad. Esa es su mayor fortaleza.

Qué es la misma fortaleza de un Cartesio Y vs Bestinver/Cobas/AzValor/Horos/Magallanes/Valentum/True Value Internacional