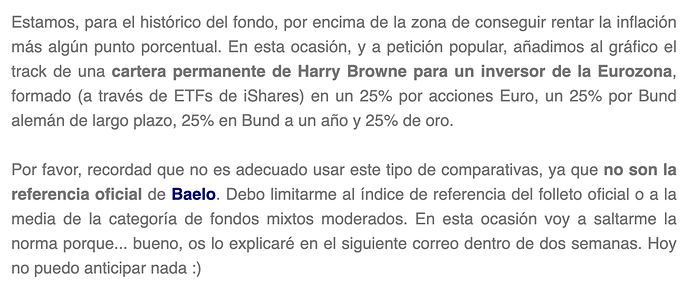

Los que seguimos habitualmente las cartas, sabemos que la cartera permanente no es la referencia. Cito la carta del pasado 28 de noviembre:

Gracias por el apunte @dmironmtz. Leyendo entre líneas no me extrañaría que Antonio esté dejando caer un nuevo fondo tipo cartera permanente.

No, lo que estaba sugiriendo ahí era la publicación de libros de inversión traducidos al español, en este caso fue “La cartera permanente” de Craig Rowland

Perdón, no había caído que era de noviembre

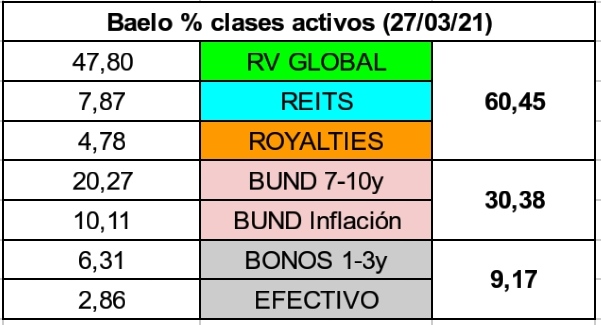

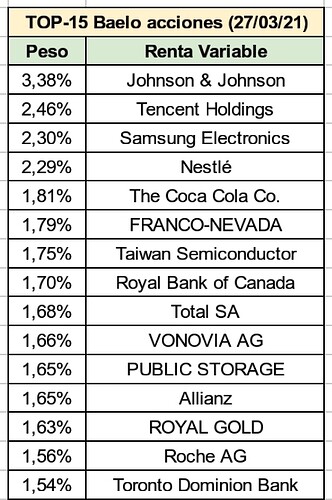

Hola, les comparto el TOP-15 de las accciones de Baelo (actualmente: 57). Este top-15 supone el 50% aprox. de la RV del fondo

Hola, puede consultar la versión web de ese correo de novedades en el siguiente link:

https://us17.campaign-archive.com/?u=e5861508fcf1486ecca448382&id=710ce32f20

Esta cartera “indexada pasiva” me recuerda a mí cuando le hago comida de olla a mi novia alemana: que le echo lo que pillo según me da la vena, y la pobre muchacha todavía me pregunta cómo se llama el plato y cuál es la receta. La próxima vez ya sé que tengo que decirle que es olleja estilo boleo.

Saludos!

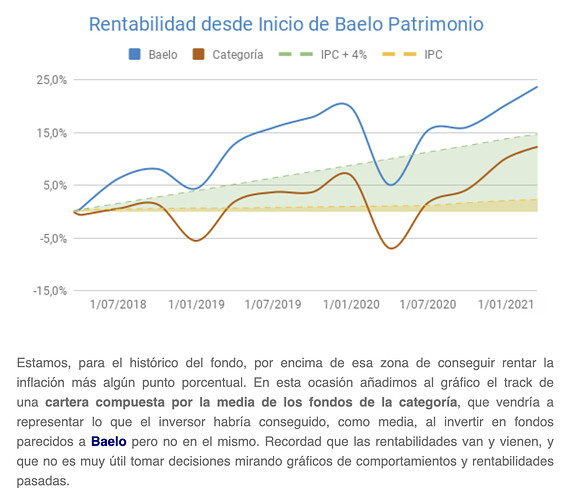

En la carta de hoy, el gestor nos recuerda que no es útil tomar decisiones basadas en gráficos y rentabilidades pasadas.

Me parece importante incidir en este mensaje, yo mismo creía tenerlo asimilado, y aún así algún día me he sorprendido a mí mismo mirando gráficas muy sesudamente…

Me pregunto yo… ¿habrá roto Antonio su regla, mirando alguna gráfica de dividend growers o de su rendimiento pasado para tenerles tanto cariño? Por que lo he visto mostrar varias veces alguna…

Tal como yo lo entiendo no.

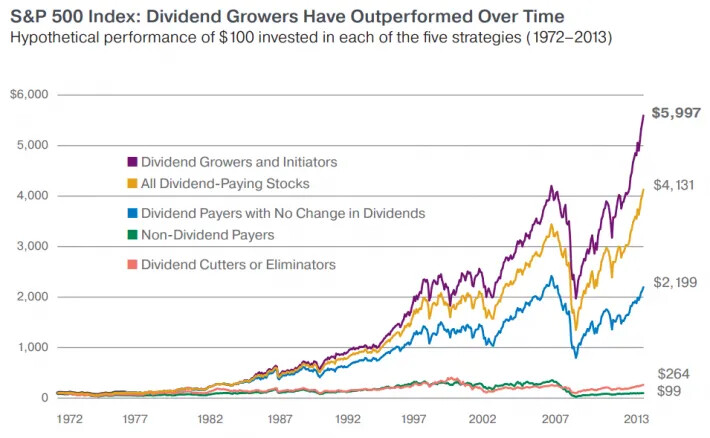

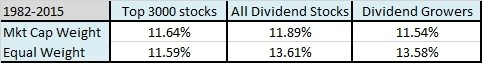

El gráfico al que se refiere me imagino es este:

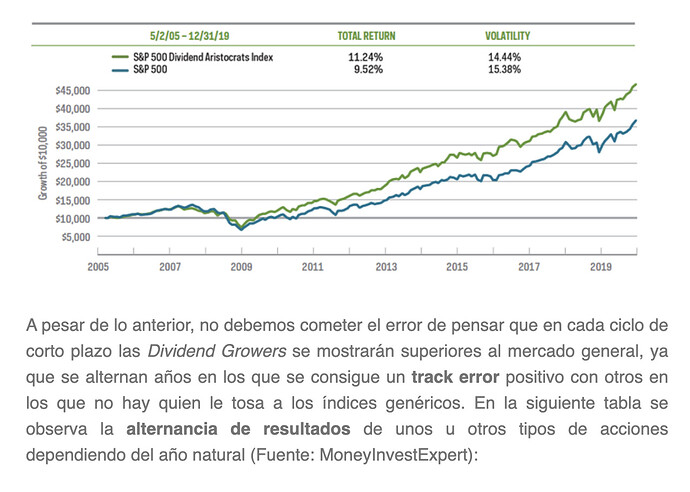

Antonio sostiene la tesis de que los dividendos crecientes son la consecuencia de buenos negocios, además esta tesis se ha venido cumpliendo las últimas décadas y cuando muestra esos gráficos siempre mete la coletilla de “no sabemos qué nos deparará el futuro”.

Cito la carta del 5 de septiembre:

Ninguno sabemos qué va a pasar en el futuro, por eso solo nos queda apostar por aquello en lo que creemos.

Al final no creo que se pueda reducir todo a blanco o negro. Mirar o no mirar gráficas, podemos movernos en grises en los cuales haya una teoría fundamental detrás que pueda verificarse mirando los datos a largo plazo, para mí es importante primero entender bien los fundamentos, y después verificarlos en el largo plazo. Lo que me parecería peligroso sería hacerlo al revés, primero buscar el gráfico y después construir una teoría en torno a el.

Este gráfico ya lo comenté con él, por un lado, su validez es cuestionable, está calculado con índices ponderados geométricamente y Ned Davis posteriormente ya ha utilizado índices ponderados aritméticamente, que son los más utilizados actualmente, por que los índices geométricos suprimen mucho el rendimiento de los outliers. Aquí tenemos un cálculo actualizado.

Para más inri, es una gráfica que incluye empresas solo de estados unidos y no se parece en nada a las utilizadas en el fondo y es bastante irresponsable mostrarlo por varias razones, para mi, no se puede mostrar el gráfico y después decir, “pero a futuro no sabemos qué ocurrirá”, por que si alguien es responsable, lo primero que debe hacer es ser riguroso. Cualquier gráfico de este tipo se enmarca en un marco temporal concreto y hace falta realizar un análisis estadístico más en profundidad y conocer como se ha realizado el estudio, si no, la conclusión está totalmente sesgada. No es raro ver incluso backtests de aristócratas del dividendo o similares con obvios problemas de sesgo de supervivencia. En cualquier caso, me parece poco profesional y chapucero, lo cual no quiere decir que la estrategia sea mejor o peor, simplemente es una observación sobre una praxis que está bastante extendida en el mundillo de la inversión y siempre me ha sorprendido que él lo hiciera.

Independientemente de que uno sostenga una tesis u otra, ¿como está usted tan seguro de que no ha sido primero el gráfico y después la teoría? Más que nada, lo digo por que no son pocos los inversores atraídos hacia esta filosofía de inversión DGI por diversas razones, en muchas ocasiones dependiendo de la época cuando el inversor se inicia en la inversión le llega más o menos información de un tipo de filosofía de inversión concreta y su forma de invertir puede tener más con este hecho que con los datos en frío, o puede ser simplemente una preferencia personal con ventajas psicológicas para el mismo, etc etc razones.

Para terminar me gustaría rescatar un excelente post de su blog:

Y rescato unas citas del mismo:

Ese mismo es el futuro de la mayor parte de los fondos de inversión, ya que cuanto más tiempo juegan contra el mercado, más posibilidades de que terminen fracasando .

Comparto contigo mis pensamientos y lo que la estadística nos puede enseñar. Nos ayuda a entender una realidad distorsionada por el ruido, la fe y las creencias .

¿Acaso no se aplican las mismas reglas a su fondo? ¿Qué parte es realidad, ruido, fe o creencia en Baelo?

Excelente como siempre @AlanTuring.

No me he enterado bien de la forma en que se ha usado la media geométrica. ¿La emplea para calcular el valor del índice en la gráfica cada año a partir de la media geométrica de sus componentes?¿o la usa en las tablas finales para calcular el incremento “medio” anual entre el año inicial y el final?

En cualquier caso, soy poco partidario de usar medias de cualquier tipo (ni desviaciones típicas) en distribuciones de las que no tenemos mucha información sobre su forma. Lo suyo sería haber empleado cuartiles u otros intervalos para clasificar los casos.

La verdad es que no he encontrado información mucho más detallada al respecto. En el pie del gráfico en algunos sitios pude encontrar esta información extra:

Source of chart data: Ned Davis Research, 12/31/14. © Copyright 2015 Ned Davis Research, Inc. Further distribution prohibited without prior

permission. All Rights Reserved. See NDR Disclaimer at Terms of Service | NDR | Investment Research. For data vendor disclaimers, refer to Vendor Info | NDR | Investment Research. Returns based on equal-weighted geometric average of total return of dividend-paying and non-dividend-paying historical S&P 500 Index

stocks, rebalanced annually. The chart uses actual annual dividends to identify dividend-paying stocks and changes on a calendar-year basis.

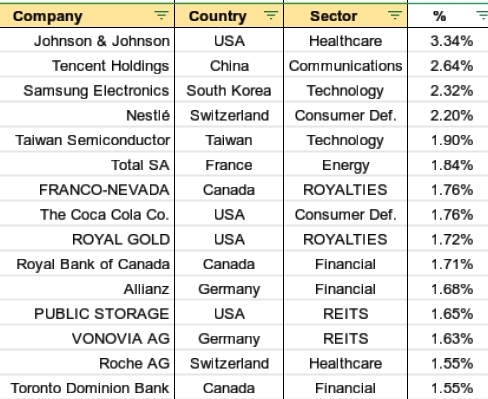

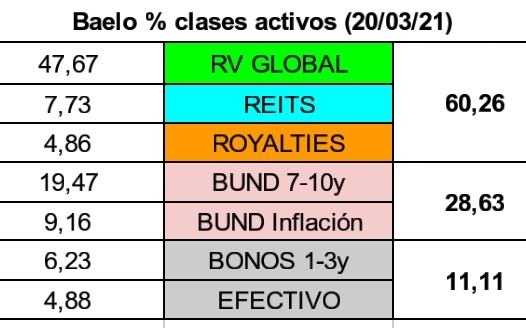

Les comparto el correo de novedades del gestor num.77 (20/03/21): Baelo Patrimonio F.I. (20-03-21)

- Patrimonio: 51.571.443,64€

- Participes: 3.903

- Comisión gestión: 0,536%

- Rentabilidad YTD: 3,12%

- Volatilidad 3años: 9,51%

Yo me andaría con mucho cuidado con que conclusiones se sacan de afirmaciones como la siguiente:

En la siguiente imagen podéis ver que la volatilidad de Baelo es más propia de un fondo con un 40% en acciones que de uno con un 60% , si lo comparamos con los datos referidos al índice MSCI World.

La voltatilidad es sólo una medida de dispersión, no la única. Suponer que una cartera con un 60% de acciones se va a comportar como una de un 40% es delicado.

Luego llega un escenario como el de marzo del año pasado y uno se encuentra con lo que ya comenté en algún otro post.

Allí Baelo sí se comportó como un fondo de 60% RV.

La cuestión es la de siempre. La volatilidad en según que plazos o en según que escenarios tiene también capacidad para adaptarse a la propia percepción que se tiene del riesgo.

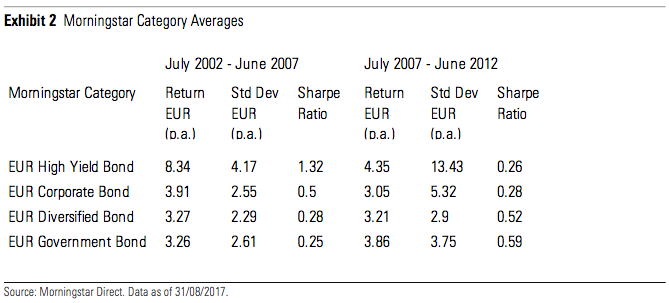

Aquí por ejemplo tienen la percepción de la volatilidad de distintos tipos de bonos en 2 escenarios muy distintos.

El gestor ha actualizado la cartera en https://baeloindex.com/cartera

Totalmente de acuerdo.

Por ej en febrero- marzo del año pasado, Baelo tuvo un DD del -23% cuando el MSCI WORLD lo tuvo del -34 así que no veo el 50/50 ahí

El miedo a la volatilidad me parece más miedo a uno mismo que otra cosa. Cualquier cosa negociable y liquida va a sufrir volatilidad. Siempre me ha parecido que intentar disminuir la volatilidad solo proporciona una falsa sensación de seguridad.

Tiene razón en el fondo de la cuestión, pero para ser exactos la caída de Baelo en ese periodo fue inferior a un 20% (19,8% si no me fallan los cálculos).

Yo, como partícipe, preferiría que fuera un fondo 100% RV, pero a pesar de esa incomodidad, me encuentro cómodo con el fondo tal como está dentro de mi cartera.