Diversificación geográfica Baelo (Renta Variable):

Baelo USA

Baelo EU/UK

Baelo ex-USA ex-EU/UK

Fuentes: Morningstar y Baelo web

Diversificación geográfica Baelo (Renta Variable):

Baelo USA

Baelo EU/UK

Baelo ex-USA ex-EU/UK

Fuentes: Morningstar y Baelo web

Hola a todos, les comparto los datos actualizados como cada quincena:

Correo novedades #100:

https://mailchi.mp/4c3388db1e6a/baelo-13607705

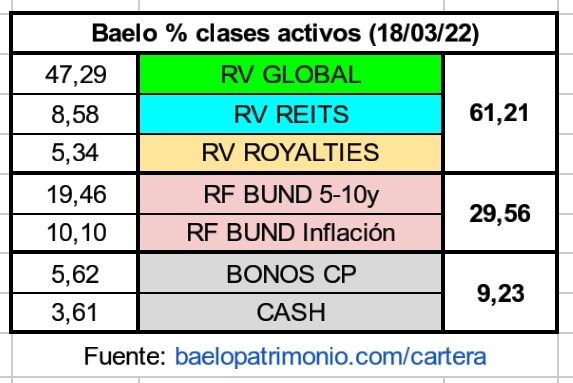

Datos del fondo (16/03/22):

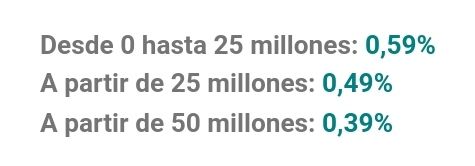

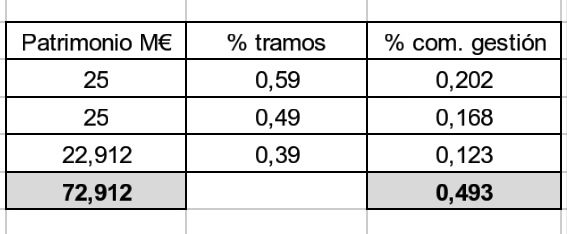

Edito: añado la comisión de gestión actual por tramos

He hecho un pequeño gráfico comparando Baelo con su índice natural ( para mi gusto ) la cartera 60/40 Vanguard Global Stock / Euro Gov. Bond ( Hay que hacer click para agrandarlo y verlo mejor ) :

En aprox 4 años:

Baelo 32.7 %

60/40 42.086 %

Vanguard Global Stock 67.75 %

No he calculado la volatilidad ni el máximo drawdown, pero a mi me parece que son bastante similares.

Interesante. No lo he investigado pero en degiro ya aparece un etf denominado Vanguard Lifestrategy. Está el 40, el 60 y el 80%, que creo realizan esa mezcla.

Pd: últimamente soy muy reacio a los etfs nuevos, incluso Vanguard eliminó los Global hará año y medio. Por no hablar de los cambios que sufrimos hacia criterios ESG e incluso indices que son intercambiados por otros distintos.

Comprendo su argumento, quizás apuntar que la parte de RV de Baelo no está seleccionada por capitalización sino por fundamentales. Lo que puede ser bueno, malo o regular pero en cualquier caso es diferente, por lo que quizás la comparativa no es del todo válida. Como curiosidad, me he encontrado con que Baelo comparte con Adarve nada menos que 6 empresas, lo que siendo fondos tan diferentes no deja de llamar la atención.Sin ánimo de nada sea esto dicho, solo un puro hablar.

Como no veo el rebalanceo requisito indispensable no haría falta ni rebalancear y tanto vanguard como amundi tienen fondos de RF / RV disponibles en varias gestoras españolas. Es cierto que siempre hay que estar alerta por que los bajos costes no suelen ser muy rentables, pero raro me parece que no exista un vehículo invertible para el MSCI World y RF gubernamental euro disponible de aquí al futuro.

Este es un tema muy interesante, por que siempre suscita debates.

La utilización de un índice o no, es algo personal y existen muchas definiciones, opiniones y casuísticas. Es totalmente aceptable que uno no quiera compararse con nada, con la inflación, o con lo que prefiera, es una decisión que engloba muchos factores personales. Si una persona por ejemplo no es capaz de invertir en small caps por su cuenta y necesita un gestor que le dulcifique el camino, ¿es o no correcto comparar ese fondo de gestión activa con un índice de small caps similar? Es posible que esa persona lo hubiera hecho mucho peor por su cuenta y de esa manera pues ya está justificado. O quizás alguien prefiera invertir en un fondo mixto en lugar de tener dos fondos separados de RF/RV por que se le hace más cómodo aguantar el largo plazo, etc etc. A mi personalmente, me gusta centrarme en la parte más objetiva, por que si no, el debate puede alargarse hasta el infinito.

No es mi intención con el gráfico demostrar nada, salvo aportar datos objetivos para comparar si ciertas premisas de las que se parten se van cumpliendo o no. Volviendo al índice, si al final uno decide escoger un índice de referencia, puede escoger uno muy exacto pero no invertible o muy complejo de replicar, o puede ser un índice que ni se nos hubiera ocurrido utilizar. En este caso, mi intención no es replicar exactamente lo que hace el gestor, si no compararlo con una alternativa que manteniendo unos criterios de sencillez y de variables importantes estables ( como el porcentaje de RV, capitalización y % de RF gubernamental ) es fácil de conseguir con fondos disponibles para el inversor español y bajo mi punto de vista está más diversificada y es más barata.

El propio gestor durante muchos años ha promovido este tipo de inversión indexada y ha comentado que es muy difícil batir al mercado, pero después él ha preferido realizar una apuesta por un tipo de empresa concreta bajo la premisa de que es una selección mejor. Veo lógico comparar las empresas de dividendo creciente con el resto del mercado e ir comprobando si la premisa de mayor seguridad y rendimiento superior se cumple o no, y en el caso de que no se cumpla cual es el coste de oportunidad. Esta decisión no es solo del gestor, si no también del partícipe que cree que esto se va a cumplir. Lo mismo podemos aplicar a otros fondos de gestión activa.

Por curiosidad, ¿con qué lo compararía ud. ?

El índice oficial del fondo en este caso según su folleto y establecido por el gestor es:

60% en el índice S&P Global Dividend Aristocrats y un 40% en el índice de bonos diversificados de la zona euro

La gráfica es muy representativa del comportamiento de Baelo frente a una 60/40 más clásica. Por el tipo de empresas seleccionadas y por cierta diversificación entre sectores su rendimiento a largo plazo tenderá a ser inferior a cambio de suavizar los drawdowns y volatilidad. No me sorprenden los resultados ya que se podría definir como una 60/40 con cierto sesgo defensivo. Otra cosa son las expectativas de los partícipes, no creo que durante estos 4 años haya tenido un comportamiento anómalo respecto a lo esperado.

Esa es una de las premisas, de momento no se ha notado demasiado, es posible que en el futuro se note más dependiendo del tipo de bajada que toque.

Eso dependerá de la persona, supongo que la mayoría lo ve como un fondo defensivo, no tengo ni idea, en la creación del fondo no se hacía solamente promoción de menos volatilidad si no también de rendimiento superior. Claro que estaba basado en una gráfica de empresas americanas.

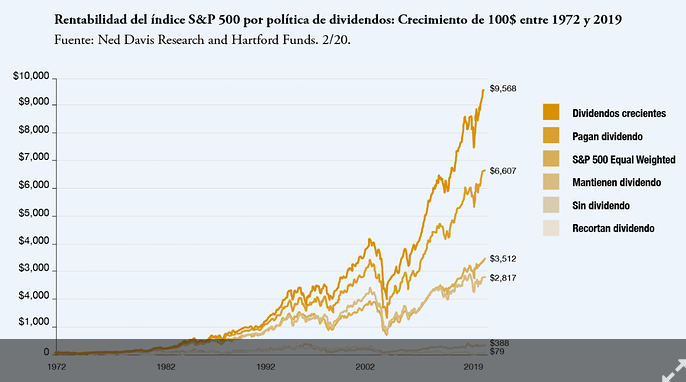

Viendo la grafica que muestra, parece interesante invertir en un Fondo de inversion ESPECIFICO de “Dividendos crecientes”.

¿ existe alguno contratable en España ( ademas de Baelo) ?

Hola,

Aparte que esa gráfica está cocinada.

Dicho lo cual Ishares tiene un ETF de dividendos de calidad:

Saludos

Precisamente al mostrar ese gráfico es lo que piensa la mayoría de la gente. Que han encontrado el santo grial y hay que invertir en empresas que repartan dividendos.

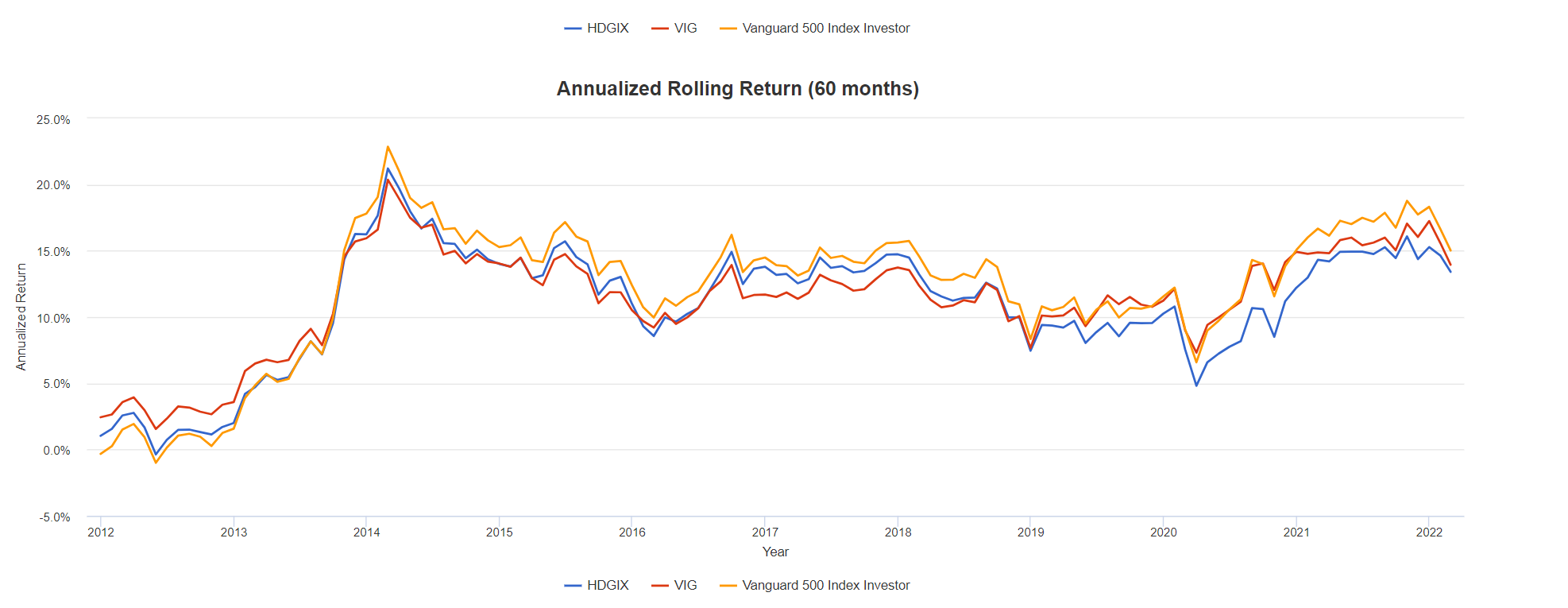

Hay varias razones por las que el gráfico induce a error, no voy a entrar en ellas. Aquí tiene los rolling returns del fondo americano que ha elaborado la gráfica para ponerla en su folleto, que es de donde lo ha cogido el gestor. También incluyo el VIG otro ETF de dividendos famoso.

¿Estos gráficos ya no cuentan la historia de la misma manera, verdad?

Muy agradecido por poner en contexto las graficas.

Resumiendo mucho, se podria decir que si algun gestor fuera capaz de seleccionar, de manera PROSPECTIVA y continuada, las empresas que van a tener un dividendo creciente, batirian al S&P 500.

Sin embargo las graficas que comparan la rentabilidad real de dichos supuestos fondos dedicados a seleccionar empresas con dividendos crecientes, son incapaces de hacerlo, obteniendo la misma rentabilidad que un indexado al S&P 500

Lo que indica es una de las claves, el sesgo de supervivencia es enorme en ese gráfico, las señales como los dividendos crecientes no dejan de ser una consecuencia y no la razón de que las empresas funcionen mejor o peor, seguramente son un proxy de otro tipo de rasgo empresarial. Además de esto, lo que más me molesta es que se utiliza una gráfica de crecimiento desde hace 50 años y que hace parecer la diferencia gigantesca, me parece que es totalmente inadecuado utilizarlo si uno quiere ser honesto, la manipulación de este tipo está a la orden del día en los fondos.

Los rolling returns me parecen mucho más adecuados para no sesgarnos por los periodos y casualidades, o incluso hacerlo por ciclos completos de mercado ( “de pico a pico”) , por que no es lo mismo invertir en 1972 usando un screen de Graham o invertir hoy en día donde la misma información se obtiene con un click de ratón o invertir justo antes del 2007 o invertir empezando en 2011, por ejemplo se ve en la gráfica que pre 2014 la estrategia funcionó bastante bien pero ese año ya se igualó y posteriormente no ha vuelto a batir al índice durante 8 años y las diferencias son mínimas y no tan enormes como puede dar a entender el gráfico de crecimiento. Esa y otras gráficas similares están en la página web del fondo. Pero bueno, en fin, en los fondos hay un interés por vender y es normal ver tropelías de todo tipo con los gráficos y malas praxis.

También tiene el 20 percent en R4.

No sé si cumple 100% el requisito pero yo diría que sí que hay un fondo DGI.

Bl-Equities Dividend, contratable en varias comercializadoras y en Ironía disponible la clase limpia.

En efecto el BL-Equities Dividend intenta invertir en empresas de alto dividendo, pero como sugeria AlanTuring son incapaces de batir a 10 años a un indice generalista tipo MS WORLD.

La cartera del BL-Equities Dividend no es de empresas de alto dividendo, sino de dividendo creciente (DGI). Otra cosa es que Morningstar no distingue y mezcla ambos tipos en una misma categoría y pone como índice uno de alto dividendo y no de DGI.

Buena puntualización ![]()

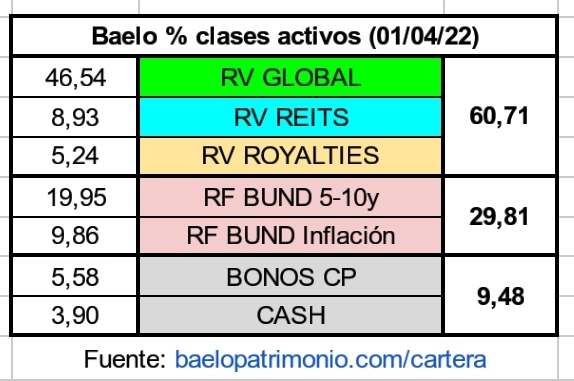

Hola a todos, nueva actualización quincenal:

Correo novedades #101:

https://mailchi.mp/a43203dc2db2/baelo-13612953

Salidas: Inmobiliaria Vonovia

Entradas: Inmobiliarias LEG y TAG

Datos del fondo (30/03/22):

Dos millones de euros más bajo gestión y setenta y cinco partícipes nuevos en quince días.

Antonio Rico sigue cosechando aceptación.