Adjunto una página del libro de Paco.

Hay que ver como le traiciona su mente a uno a pesar de pensarlo cuando se calienta con una posición.

A ver si se recupera Aryzta pronto porque vaya castañazo

Adjunto una página del libro de Paco.

Es que si Paco hiciera lo que dice en su libro…

Bueno ya dijo que la deuda en Aryzta no era un problema, en principio claro.

Creo que lo habíamos comentado en otras ocasiones este párrafo y sus posibles interpretaciónes.

Yo creo que la diferencia de convicción entre una posición donde se tiene el 3-4% de un fondo a una donde se tiene el 7-8% suele ser poca. Vamos que tiene que ser elevada en ambos casos.

Si habían errado en posiciones de 3% creo que era cuestión de tiempo que erraran en alguna más gorda más que de mayor o menor convicción.

Dado el tipo de gestión que hacen en Cobas (o en AzValor), algunas veces les ha salvado la campana de no terminar con unos cuantos errores más añadidos a la lista, por haber bajado la ponderación significativamente al empezar a ver cosas raras o por luego haber manejado bien promediar a la baja para terminar pudiendo salir con un nivel acumulado de pérdidas bastante menor que si hubieran hecho una primera aportación grande y no haber promediado a la baja.

En cualquier caso a Paramés le gustan los valores que el mercado cree endeudados y él cree que la deuda es de lo más asumible por parte de la compañía. Anda que no escuché una respuesta de este tipo a preguntas durante las conferencias anuales de porqué ellos veían mucho valor en una compañía y el mercado no. Algunas de ellas éxitos importantes históricos. Vamos que cualquiera que vea la rentabilidad histórica de Paramés (o de Bestinver de cuando estaba él), allí hay incorporada mucha rentabilidad lograda por entrar en empresas penalizadas por supuesta deuda.

Completamente de acuerdo, no quería llegar a hacer una crítica. Si ha sido así reitero ahora que no lo era.

Quería llegar al pensamiento de que, aunque uno intente siempre hacer lo que piensa muchas veces le traiciona el subconsciente dando un peso excesivo a una convicción. Sé que esta gente está continuamente replanteándose cada decisión pero aún así se las comen y se las seguirán comiendo. Sigo con plena convicción en Cobas y realizando aportaciones religiosamente. Únicamente me ha parecido curiosa la página del libro.

Puede ser una crítica constructiva en el sentido que ayuda al posible partícipe a entender algo que con frecuencia no se entiende: que esos resultados históricos incluyen decisiones que en su momento igual no habrían sido del gusto del partícipe.

A todos nos gusta pensar que si hubiéramos tomado según que decisión , a toro pasado nos habría ido mejor con la que tomamos en su momento, pero luego resulta que uno se queja cuando pasan sucesos que realmente habría tenido que soportar para lograr esos resultados.

La conferencia de este año de Cobas fue un ejemplo de situaciones donde habría que ver si uno habría estado cómodo invertido en su fondo para plantearse si luego habría podido conseguir esas rentabilidades.

Solo hay que verse las conferencias desde el 2008, hay mucha gente que con una caída de estas estando invertido con ellos empiezan rápido a desconfiar. Empezamos a ver por todos los sitios que es mejor la gestión pasiva y que las comisiones no se las merecen. En el sentido contrarian cuando todo el rebaño empieza a cuestionarlos, más convicción me da de que hay que seguir aportando donde a la gente le resulta incómodo.

Con que se pongan la conferencia de 2008,2009, 2011… y miren luego los resultados en los años siguientes deberían saber que no ha sido la primera ni será la última. Pero que lo que está claro es que luego lo hacen mucho mejor que los índices.

Es que la escasez de bajadas gordas en 2012-2017 ha malacostumbrado a muchos, que 6 años seguidos con índices en positivo …

(edito: que Si, que hubo bachecitos en 2015-2016 pero eso bachecitos)

Bachecitos, sí, bachecitos a posteriori…

Cierto, solo se vió que eran bachecitos a posteriori.

Lo que no quita que todos los años 2012-2017 acabaran en positivo MSCI World y MSCI europe (NR claro). 6 años seguidos. Y desde 2009 a 2017 solo hubo un año con esos índices en negativo (2011)

Y es que 1 de 9 con 6 seguidos en positivo malacostumbra al participe. Y mas cuando muchos fondos famosos patrios surgieron precisamente entre 2012 y 2017 incluyendo TrueValue, Valentum, Metavalor Internacional, Avantage, Andrómeda, Numantia , Japan Deep Value… Además de los spinoff famosos, claro

“Libros sagrados”, Buffett y más allá: dentro de la obsesión de inversión value en España

Sí, así es, tiene toda la razón. Seguro que en un ciclo bajista no habrían surgido tantas gestoras, ni aún con la “desintegración” en diferido de Bestinver, que al final no fue tal. Yo me refería a que en esos “bachecitos”, seguramente que muchas personas tomaron decisiones equivocadas que habrán hipotecados su carteras, patrimonio y sus futuras carreras como inversores.

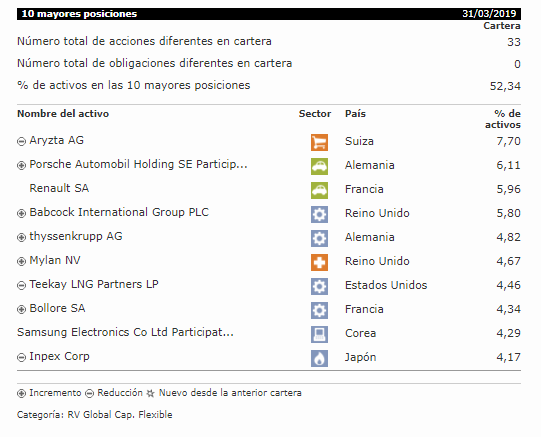

Quisiera preguntarles a los que siguen Cobas Grandes Empresas, no sé si este será el hilo adecuado para hacerlo, si tienen alguna pista de por que una de las empresas del mismo, con un 4,5% de peso en el fondo, Mylan (empresa de productos farmacéuticos genéricos) bajo ayer más de un 20% en una sola sesión.

La única explicación que encuentro habla de unos malos resultados trimestrales de ventas, peor de los esperados. Entiendo que para semejante caída diaria me estoy perdiendo algo y como llevo bastante tiempo siguiéndola y me parece una opción interesante de inversión, agradecería mucho que puedan arrojarme algo de luz sobre el tema.

Muchas gracias por su respuesta por anticipado.

Caída de los beneficios en el último trimestre de unos 0,20 dólares por acción entrando en pérdidas.

Gracias por su respuesta. Me podría indicar la fuente donde ha conseguido la información.

Y abusando de su paciencia, sigue esta compañía?, y si es así estos resultados para usted son provocados por algo estructural o por algo coyuntural?

Le dejo el enlace con los resultados, lamentablemente yo de contabilidad poco o nada puedo aportar.

Un saludo

Si lo miras según el PER está sobre 5 veces. Problemas que le encuentro: presión de precios a la baja de los genéricos por la FDA, balance cargado de intangibles (23B). Para los value

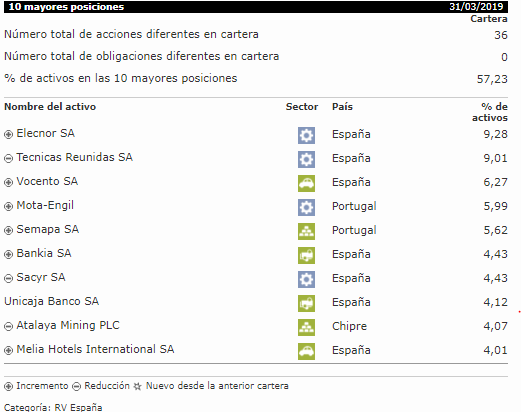

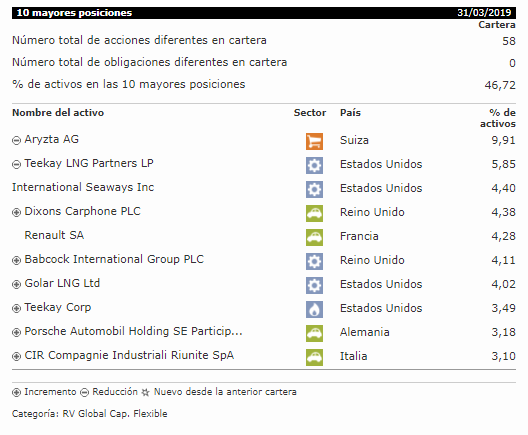

Acaban de salir las actualizaciones de Morningstar sobre la cartera de Cobas y AZ a fecha 31/03/2019. Detallo a continuación:

Muchas gracias por la información

Gracias muy amable y un saludo

Mucho pan, mucho barco, mucha mina, mucho uranio y mucha repetición. ¿Excesiva concentración? Yo creo que sí.