No se si se ha comentado en el hilo pero parece ser que Peter Lynch lleva en su cartera personal algunas “chicharreras” que también lleva Cobas, concretamente en el sector shipping.

Pues parece ser que vistos los malos resultados, Cobas y Azvalor han decidido fusionarse en un único Fondo para crear sinergias.

Jajajjajajja muy buena

Parece ser que a las 14:00h. comunicado conjunto de los gestores…

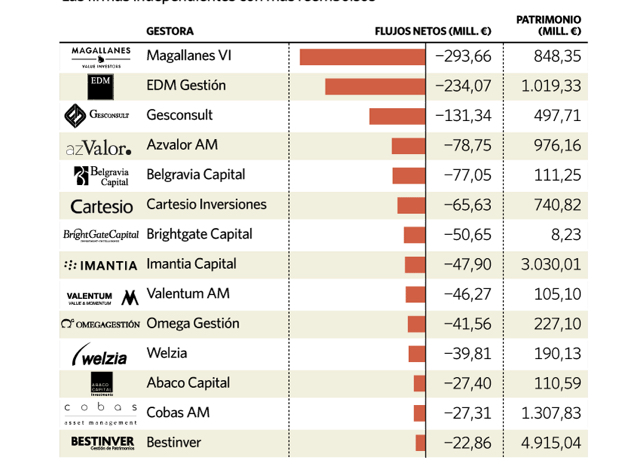

No tengo del todo claro que esos AUM sean correctos. Magallanes y AZ por ejemplo gestionan unos 1.800-2.000 millones y ahí indican que no llegan a 1.000

En el caso de cobas en el último informe indicaban unos 1.800 por lo que tampoco me cuadra demasiado.

Por otro lado la noticia, como siempre la gente se va cuando es momento de entrar.

Supongo solo considerarán los FI españoles pero no las SICAV de Luxemburgo, ni SICAV española, ni planes de pensiones.

Por ejemplo las SICAV clones luxemburguesas de Magallanes son 516 millones AUM y en AzValor 227.

La SICAV española de Magallanes son 335 milones, la de azValor es mas pequeña.

Tambien EDM, Gesconsut, Belgravia y Cartesio tienen clones en Luxemburgo.

Como participe, me preocupa que haya tanto dinero “nervioso” en Magallanes.

¿Sólo en Magallanes? Ya lo comenté en otro post, es una paradoja. Un año bueno para la bolsa y los fondos value y es cuando más dinero ha salido de ellos. Lo dicho, somos una minoría minoritaria.

Mientras no tenga el fondo posiciones muy “ilíquidas” en principio no habría problema vendiendo las participaciones para reembolsos.

Muchas veces inversores se ven atraídos por rentabilidades buenas anteriores del producto (como ha sido el caso) y no conocen realmente dónde se han metido.

Sinceramente prefiero que ya no estén por si vienen las malas de verdad.

Acabo de leer estas tesis sobre algunas de las mmpp que lleva azValor Internacional en su cartera que apuntan a un repunte no muy lejano. ¿Qué les parecen?

-

Al precio actual del petróleo, la fuente masiva de suministro de la década que está por terminar (el fracking) está sufriendo como nunca, con quiebras, reduciendo inversiones, freno en el incremento de la productividad, incremento en la relación gas a petróleo, etc… A esto se le añade que apenas quedan barriles más allá de 2020 por llegar de proyectos puestos en marcha antes de 2014, cuando el precio superaba los 100 dólares.

-

O el carbón USA desaparece ya o con lo que ganan hoy las compañías de más bajo coste, en un momento en el que sufren también muchísimo sus competidores de gas natural por los bajos precios, pueden entregar grandes retornos vía dividendos o recompra de acciones debido a que sus cotizaciones han caído a plomo.

-

A la demanda china de cobre se están sumando India y otros países en crecimiento desde muy abajo, crecimiento muy intensivo en el uso del metal. El despegue de los vehículos eléctricos, de darse, es un plus. Para satisfacerla, escasean descubrimientos y futuras minas de gran tamaño, caen los grados y el acceso a agua, se incrementan riesgos operativos en el pase de minas actuales de tajo abierto a bajo tierra, etc…

-

Del uranio se ha hablado bastante, si buscas las intervenciones de Piterloskot puedes hacerte una idea muy completa. Sólo destacar que la situación es tan surrealista que a Cameco, uno de los mayores productores y fundamental para satisfacer la demanda a bajo coste, le sale a cuenta cerrar minas y cumplir con sus compromisos comprando libras en un mercado en déficit y con inventarios comerciales decrecientes.

-

Al oro no se le puede considerar una materia prima pero, en el momento en que los Bancos Centrales pierdan el control de la situación y haya turbulencias monetarias, debería en primer lugar servir de cobertura y, posteriormente y a media que suba su precio, empujar muy para arriba a las mineras.

En fin, todo esto me supera, y si hay algo de verdad que se cumpla. Fin de la cita.

Feliz noche. No hagan muchos números mañana, año nuevo, día de balances y proyectos.

Lo he comprobado en el boletín de bolsa de Madrid.

El AUM de fondos registrados en España es

- AzValor 1008 millones (866 en el internacional)

- Magallanes 851 (562 en el European)

@Manolok, mire que pienso que debería de estar usted por la CNMV dando guerra y enseñando cómo funciona el tema.

jajaja gracias por la confianza

Feliz 2020

Luego la pérdida de 300 millones en Magallanes es real, no? Saben ustedes en qué fondos se han dado los mayores caídas? Lo digo porque el micro caps está en 91 millones, cerca del límite, por lo que el descenso debe estar concentrado en el europeo.

Yo me obsesionaría poco o nada con este tipo de gráficos salvo por el riesgo de que se termine disolviendo un fondo donde uno se siente muy a gusto por falta de capital a gestionar.

Además son datos donde se muestra que estamos intentando valorar algo que parece simple pero no lo es. Primero porque son flujos, vemos el neto, no las entradas-salidas por separado.

Luego faltan datos. Curioso el caso de Cobas que aparece como de los de donde menos dinero ha salido pero no está contabilizada una salida de un mandato institucional que si lo estuviera lo pondría en primera posición del ranking, los fondos de Credit Andorrà que gestionaban.

Esta es otra consideración relevante. Un solo inversor institucional suele ser bastante más capital que un montón de minoristas. En el caso de Magallanes creo que por ejemplo Tressis lo tenía en muchas de sus carteras y lo ha quitado. Eso es un montón de dinero de salida por la decisión de un solo inversor (institucional). Pero que ese era dinero nervioso no es ninguna sorpresa.

Veo algún comentario sobre si los que han salido se han equivocado. No creo que a corto plazo sea fácil realizar este tipo de consideraciones dado que todo dependerá de hacia donde haya ido el dinero. Perseguir fondos “calitentes” suele ser en general un error pero igual de error cuando el flujo de dinero es en dirección de salida como en dirección de entrada. Curiosamente se tiende a dar desde las gestoras como dato positivo las entradas de capital fuertes cuando los fondos han ido muy bien. Entonces parecen no querer “aplicar” el mismo criterio de cuando hay salidas.

Hay quien cree que el error es vender. Yo creo que para analizar razones de venta hay que hacerlo en relación con las razones de compra. Hay quien no se equivoca vendiendo es que ya se equivocó comprando. En inversión recuerden que el hecho de que alguien esté invertido en el mismo producto que nosostros no le convierte en co-inversor. Sus razones pueden ser significativamente distintas.

Hay que ir por eso con cuidado cuando se hacen recomendaciones. Al final que alguien compre algo por nuestras razones y no por las suyas, suele ser un error dado que hay muchos números que no sepa gestionarlas.

Si algo he aprendido (creo) de años leyendo foros, es que hay cierta tendencia a engañarse sobre los riesgos que se asumen estando en los distintos productos. Basta comprar en otros foros los comentarios de cuando algo va muy bien con cuando va mal. Este comportamiento, que en muchas ocasiones son dos caras de la misma moneda, parten de un mal análisis ya de un buen principio. El error no es salir, es haber entrado por algunas razones incorrectas que tampoco los gestores tienden a explicar.

Ya se sabe que poner las cartas sobre la mesa de los posibles inconvenientes de lo que uno está haciendo no suele ser precisamente algo cómodo. Pero luego no hay que extrañarse de que haya dinero que esté en según que sitio por las razones incorrectas.

Bueno, reducir posición en fondos que han subido bastante puede ser también simplemente rebalanceo de cartera. Por ejemplo yo a finales 2018 - comienzos 2019 aporté algo mas (pero poco) a RV traspasando de otros fondos y ahora estoy rebajando algo.

Pero probablemente lo mas habitual sea al revés de ahí las salidas de RV a finales 2018 comienzos 2019.

Me parece muy significativa la bajada AUM en Valentum y Belgravia ya que suponen un % bastante alto.

Y eso que Valentum no bajó mucho en 2018 (-9) y tampoco es que haya subido muy poco en 2019 (+15). Supongo que Burford habrá desencantado a muchos.

En Belgravia parece que se les acaba la paciencia a los partícipes. Pero son las maldiciones del long/short y los bandazos en exposición RV. Como ha pasado en Algar o Avantage por ejemplo.

Amén con esto, muchas veces fondos que son complejos por su metodología de inversión quieren captar más dinero a través de publicidad y acaban haciendo que mucha gente entre en una cosa que no es para ellos.

Además de los que todos conocemos, se me ocurre el small caps de Santander que se anunció hasta en la tele como el mejor fondo de renta variable y desde entonces lleva unos buenos reembolsos y tortazos en el mercado.

¿Cita usted el maravilloso Análisis Técnico de una cosa que no se sabe qué es?

Porque a mí me suena a lo mismo. Entrar en un fondo sin entender qué hay dentro y que el motivo sea que ha subido, no aleja al que lo hace de los vendehumos que tenemos por youtube que hablan acerca del trading en empresas que ni saben a qué se dedican.

La aportación del Sr. Paramés a Cobas después del periodo de permanencia legal obligatoria en Bestinver ha compensado en parte la salida de Crèdit Andorrà.

De Valentum les confieso que he salido yo, para ir a fondos con menos gastos en comisiones, aunque mi aportación no llegaba a los 46 millones por lo que alguien más ha salido.