Lo difícil suele ser poner en contexto determinadas afirmaciones que se hacen, que según el caso pueden significar cosas notablemente distintas. Es lo que suele pasar con muchas tesis de inversión de otros que hay quien las adopta como propias cuando es incapaz de valorar ciertos aspectos, que requieren analizar según que tipo de riesgos que igual no se han explicado por parte del que quiere mostrar las virtudes de su tesis.

El año pasado ha significado en cierrto punto un recordatorio sobre hasta que punto es importante tener en cuenta el precio para analizar el riesgo. No obstante para cualquier inversor curtido que haya leído El Inversor Inteligente, es una de las lecciones básicas a recordar.

Ojo no se trata sólo de analizar el precio que suele ser otro error donde es fácil caer. El que haya leído y releído Acciones Ordinarias Beneficios Extraordinarios, le habrán insistido sobre ello. Un libro que curiosamente leí por recomendación de Guzmán, en alguna entrevista donde lo ponía entre los principales. El propio Guzmán ha insistido en este punto en charlas algo más profundas que lo que suele aparecer en este tipo de entrevistas en medios.

Nuestra cartera es muy conservadora, al contrario de lo que mucha gente podía pensar por las compañías que teníamos en cartera. Era conservadora porque estaba comprada a un precio tan barato que era difícil que incluso un mercado bajista la arrastrase. Y la prueba es que la cartera sube casi un 50% cuando el mercado cae un 20%

Lamentablemente esto no suele ser así. Cuando uno consigue rentabilidades tan elevadas en situaciones complicadas, es que está asumiendo otra clase de riesgo.

Algunos (ultra growth tech disruptivo) ya han recibido la medicina precisamente el último año sobre un razonamiento similar que hicieron durante la crisis del covid, donde algunas acciones subieron con fuerza en 6 meses mientras la mayoría de otros tipos cayeron bruscamente primero para recuperar algo.

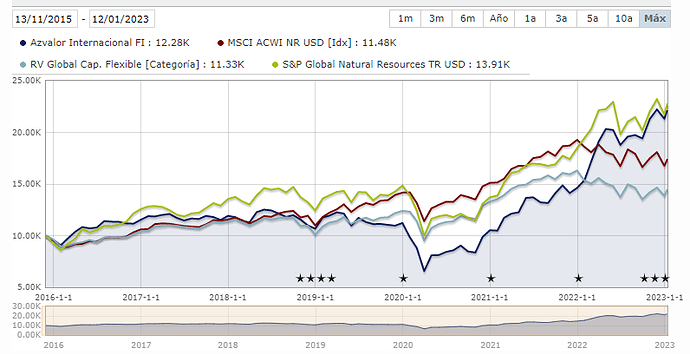

Cuando hay crisis que benefician el tipo de riesgos que has tomado, es complicado decir que algo era conservador por mucho que haya caído menos. De hecho cuando pasó lo del Covid (otro tipo de crisis), AzValor con una cartera similar a la de este año pasado, no sólo no subieron con el mercado cayendo, sino que cayeron más.

Si uno mira sus cartas y sus charlas, su discurso era algo distinto del de ahora, respecto a si las caídas servían para mirar lo conservadora que era su cartera.

Hay una tentación de simplificar, de pensar que hemos ganado casi un 50% porque estábamos en materias primas, en uranio, en cobre… No es una explicación correcta. Primero, hay firmas que han quebrado. La prueba es que si hubieras estado invertido en un ETF de materias primas no habrías ganado ese 50% porque ese tipo de ETF tiene mayoritariamente firmas petroleras, y no siempre ha sido el petróleo lo que hemos tenido con mayor peso.

También les han quebrado compañías a ellos y en otras, como Tullow, ha habido momentos que el riesgo de quiebra ha asomado bastante.

Es cierto que lo han hecho mejor que no pocos fondos de materias primas e indexados. Precisamente en estas cosas se ve el riesgo. No vale sólo en acertar según que ideas macro generalistas que al final depende de cuando o de que forma se produzcan, provocan que se pueda acertar perdiendo dinero.

No obstante si cogemos el índice de referencia principal del sector donde han invertido ellos, el S&P Global Natural Resources, no parece que su stock picking haya aportado demasiado valor. Al menos de momento. Aunque sí lo ha aportado el ponderar este tipo de compañías sobre otro tipo de sectores.

Este año pasado lo ha hecho bastante mejor AzValor que dicho índice, pero otros años le habían afectado menos problemas concretos que habían afectado empresas de AzValor.

Yo insisto mucho en que el fondo de bolsa internacional vale más de los 450 euros que le asignamos como valor objetivo. Somos muy conservadores en nuestras valoraciones. Nuestra experiencia es que en el 90% de los casos las compañías superan nuestro precio objetivo. Y a veces lo superan por cantidades que incluso son avergonzantes, porque suben más de un 100% del precio objetivo. Eso nos ha pasado constantemente.

Bueno que la cotización supere su valor objetivo puede significar que el mercado las sobrevalora. O que está exagerando el viento favorable a dicho valor. En valores muy cíclicos que un valor cotice muy por encima del precio que uno ha marcado como razonable, igual significa que el sector está recalentado.

Yo más que ser conservador , que también lo es, diría que es la única forma de moverse en los mercados y, especialmente, en según que tipo de sectores.

Si en lugar de pensar que empieza a estar caro piensas que la fiesta justo acaba de empezar, lo normal es que primero disfrutes de la fiesta para después que te pille desnudo cuando la marea baja.

No suelen decir lo mismo cuando es TEsla la que cotiza muchísimo por encima. En ese caso suelen hablar de sobrevaloración no de haberse quedados cortos con el valor que creen que tiene.

Por cierto, veo en las entrevistas, continuas referencias al valor objetivo del AzValor Internacional, pero pocas al del AzValor Iberia donde más de 7 años después siguen sin haber llegado, al valor objetivo que dieron en sus primeras comunicaciones de 160. Y no es que estén precisamente cerca.

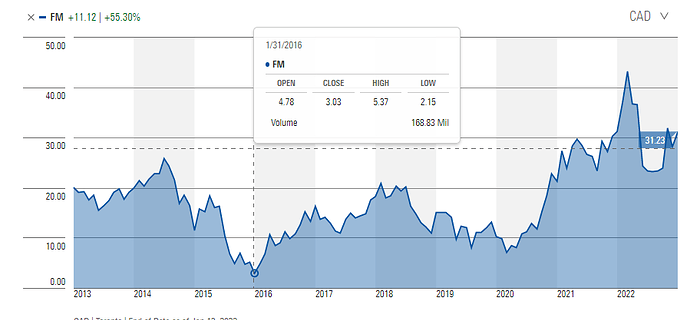

Hemos estado unos años de secano, los más difíciles han sido 2013, 2014 y 2015, pero los resultados salen en términos de valor cuando salen. ¡Qué maravilla haber podido comprar acciones de First Quantum a un dólar cuando ahora están a 30!

Voy a contar una historia divertida. Fernando quería comprar First Quantum cuando estaba a un dólar y poner un peso no importante, pero meter un 1,5%, y yo le decía, ‘¿pero te has vuelto loco?’, yo no sé si esto va a quebrar, si el cobre dura seis meses más a 4.000 dólares por tonelada esto desaparece, hay que ampliar capital… y Fernando decía, ‘ya, pero si no, va a multiplicar por veinte y compensa’. Al final estábamos los dos de acuerdo en comprar y lo hicimos 320 puntos básicos, y multiplicó por 30. Si hubiéramos metido un 1,5% hoy Azvalor Internacional estaría a 240 euros solo con esa decisión. Pero en otras ha sido al revés.

Una magnífica historia pero sin embargo como no compraran justo en el peor momento de enero-febrero de 2016, no sé si llegó a cotizar a uno, parece difícil que la pillaran justo a 1 euro o poca más. Más bien parece una casualidad que la pudieran pillar a 1 y no la pillaran ya algo más arriba, por ejemplo a 3. Que sigue siendo multiplicar por 10, pero claro ya no es multiplicar por 30.

Me recuerda a las historias de comprar en mínimos, que sí, alguna vez se consiguen, pero no es ni lo normal ni tiene relevancia estadística, que al final es lo importante.

Además hay que recordar cual es su estilo de gestión. Vamos que si multiplican por 2 un valor mientras otro les cae, raramente no bajan la ponderación del primero para comprar el segundo.

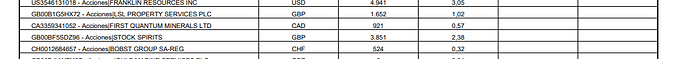

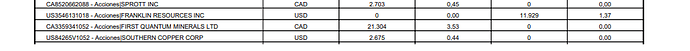

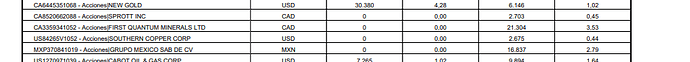

De hecho mirando la primera carta trimestral de finales de 2015 ya aparece comprado el valor en el fondo.

Con lo cual igual probablemente compraron acciones por encima de 5.

Si nos vamos al informe de finales de junio de 2016 vemos como ya han vendido la posición.

En el informe de finales de junio de 2020 vuelve a aparecer con un peso importante que puede ser producto de la revalorización, pero a finales de marzo de 2020 no tenían la acción si lo consulta en el informe de finales de marzo de 2020.

Y si miramos al informe de final de diciembre de 2020, resulta que ya han vendido la posición sin que hayan asomado los 30.

Al final eso de comprar a 1 y mantenerlas hasta 30 y que hubieran aguantado para traducirse en un posible valor liquidativo actual de 240, pues no se corresponde con el tipo de gestión que hacen del valor, sea un % algo menor o algo mayor.

En rankia creo que hay varios ejemplos de este tipo, sobre historias contadas en entrevistas o charlas que luego a la que se hacen números salen distinto.

Por último la pregunta de los que hacían la entrevista (no sé hasta que punto pactada) con la respuesta

En un año tan bueno de rentabilidades han captado solamente unos 200 millones.

Á.G.: Nos ha llamado la atención que con un rendimiento tan fuerte haya entrado tan poco.

Que en un fondo que había rondado algo menos de 1000 millones durante los 6-7 años anteriores, que de repente entren 200 millones no sé si lo llamaría poco dinero. Además hay que recordar que son fondos con parte de la cartera centrada en mid/small caps, y en varias ocasiones han comentado que hay valores que por tamaño no pueden incluir en el % que les gustaría. Con lo cual no sé si aquí se puede hablar de alineación de intereses: la gestora quiere dar la imagen que es bueno que consigan captar pero puede terminar lastrando las opciones de gestión.