Habría que ver si no son suscripciones netas de nuevos partícipes, ya se sabe, el dinero entra en lo que va bien y sale de lo que va mal a corto plazo.

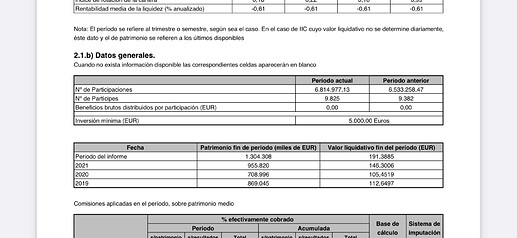

Edito, 443 nuevos partícipes en el trimestre:

Lamentable ese dato. Siempre pasa lo mismo.

Ya dijeron en el pasado, hace 2 años o así, que habían empezado a entrar en otras empresas que no eran de materias primas. Al final se quedó la cosa en algo bastante restringido. Una entrada en BATS que no llegó a tener peso para estar entre las 10 primeras posiciones y alguna otra inscluso bastante más testimonial como Kinépolis.

Me recuerda a lo que figura, una vez más, en el informe sobre que no siguen la macro de ninguna manera para tomar decisiones de inversión. Al final siempre han insistido que son gestores value y no macro.

´

Sin embargo luego resulta que le preguntan a Guzmán sobre alguna sugerencia de inversión que no sea AzValor y responde recomendando un gestor que precisamente es un gestor macro.

No vamos a jugar a ser adivinos y decir que % de las decisiones de inversión de AzValor corresponden a macro y cuales a value, pero la insistencia en negar el primer factor en una cartera tan concentrada en un sector, sugiere precisamente que el primero no es nulo y que precisamente es una fuente importante de riesgo a valorar, especialmente para aquellos que tengan la tentación de concentrar mucho en AzValor en vista de los resultados recientes.

Pienso bastante igual a usted.

Cuando dijeron lo de empezar a tener otro tipo de empresas me pareció que era una forma de decirle a los partícipes que tenían un “plan B” ya que en aquel momento todo lo relativo a materias primas no iba bien y así evitar que los partícipes los vieran como una apuesta única a un tipo de empresas .

Luego según se ve decidieron mantener la cartera con ese sesgo macro y finalmente han conseguido un buen resultado. Creo que si hubieran visto mayores salidas de capital por parte de los partícipes, se hubieran visto “forzados” a cambiar más la cartera, y de ahí ese mensaje.

Está por ver si son capaces de cambiar la cartera a otro tipo de empresas, ya que las cíclicas etc, como todo en bolsa, está claro que tienen un momento. Igualmente si compran por decir algo Alphabet de nuevo y la tienen para sacarle un 30% no lo vería como un cambio sustancial a su estilo de inversión.

Que conste que personalmente sigue sin gustarme el estilo de cartera Azvalor ni su forma de comunicación, y por eso nunca he sido partícipe, ni antes que iba mal ni ahora que tienen buenos resultados.

Saludos.

Esto que comenta, @Slow, de ser cierto, sería terrible. A mi modo de ver.

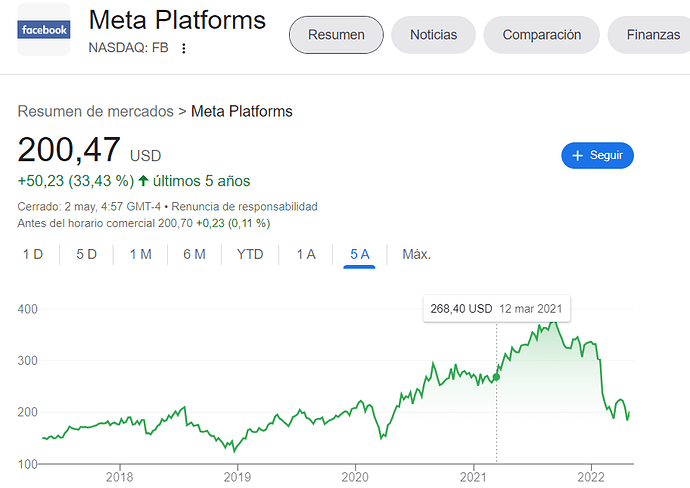

Repasando hemeroteca, recuerdo cuando Paramés dijo en febrero de 2.019 que Facebook le parecía capital riesgo y que no veía de ninguna de las formas pagar 30 veces los beneficios de la empresa (además de la frase objeto de no pocas mofas de que sus hijos no usaban Facebook).

Dos años después Facebook está en el mismo nivel que dos años atrás y a 15 veces beneficios.

No digo que Facebook sea buena ni mala empresa ya que no la he analizado, sino el dar por sentado que estas empresas siempre van a tirar hacia el norte y a múltiplos de 30-40 veces beneficios.

Pongo este ejemplo, porque recuerdo especialmente las cantidad de mofas que se hicieron sobre este tema.

Tan absurdo es dar por hecho que este tipo de empresas van a cotizar a 30-40 veces beneficios como “menospreciar” semejante trasatlántico afirmando que los hijos de uno no utilizan Facebook/instagram/Whatsapp/todo el ecosistema de Meta.

Entiendo que FGP no invirtiera en Meta a ciertos precios y si se hubiese limitado a explicarlo nadie se habría mofado. El hecho de que el precio de la acción se haya desplomado, no quita un ápice a que el comentario de FGP sobre sus hijos fuera absolutamente ridículo.

Yo creo que se lo preguntaron porque la había comprado hacia poco Bestinver. Lo cual no cuadra mucho con el enfoque value. No por la empresa, que puede ser buena, por los múltiplos y aunque los value no hagan market timing, por el momento de mercado en EEUU.

Saludos

Obviamente no puedo (ni ninguno de nosotros) saber que eso sea así. Simplemente es mi conclusión por ver ese comentario de que podían virar el rumbo cuando las cosas no estaban yendo bien, y como mencionaba Jordi ese tipo de empresas de momento no han aparecido en cartera.

Cuando son un tipo de gestores que no comentan sobre posibles inversiones y son reacios a dar más información de la necesaria, pues me lleva a la conclusión mencionada.

Saludos

Enlazo este artículo no tanto por lo que se dice en él sino por quién lo dice: El momento de la inversión en valor - Cobasam.com

Parece un monográfico de la carrera growth vs value, y barrunta varias conjeturas sobre la gran reversión. Algo que hacemos algunos a menudo también aquí, no sin el oportuno escepticismo de parte del respetable.

Personalmente no entiendo del todo esto que comenta. Me hago una idea, pero no me parece la manera más instructiva de expresarlo:

“El efecto que tendría una mejora modesta del percentil 100 actual al percentil 95, el punto medio del decil más barato de la historia, supondría una diferencia de revalorización del 37% a favor del Value.”

Lo que comenta Paco en el artículo constituye una de las razones por las que estoy posicionado eminentemente en value. Otra, más fundamental, es que es el estilo de inversión que para mí tiene sentido, si bien no hago ascos tampoco a la indexación. Si acaso, la “oportunidad” value me ha hecho sobreponderar value respecto a indexación más de la cuenta. No obstante siento que tomé asiento un tanto tempranamente (travesía del desierto), pues este posicionamiento lo arrastro desde hace más de 7 años, en los que como saben la gran reversión no se habría manifestado.

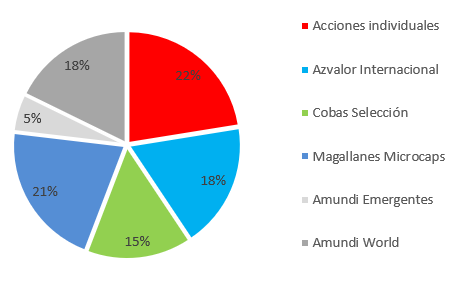

Me siento totalmente identificado con este párrafo. Creo que no había compartido mi cartera de RV hasta ahora.

Como se puede ver, tengo casi el 75% en value (las acciones individuales también son más bien value). No descarto los índices, pero me cuesta aportar a ellos ahora comparando múltiplos. Y aun con todo, me habría ido mejor con los índices desde el principio.

Si ha seguido esto que comenta durante los últimos 7 años, habríamos pensado bastante parecido entonces.

En Cobas estoy desde el primer día, en Azvalor desde principios del 2016 y en Magallanes entré algo más tarde, a principios de 2018.

Estaba en Bestinver desde 2013, pero salí en 2018 cuando empecé a ver cosas que no me gustaban en la gestión. Los resultados no habían sido malos hasta entonces, pero no me gustaba la deriva que estaba tomando la gestora.

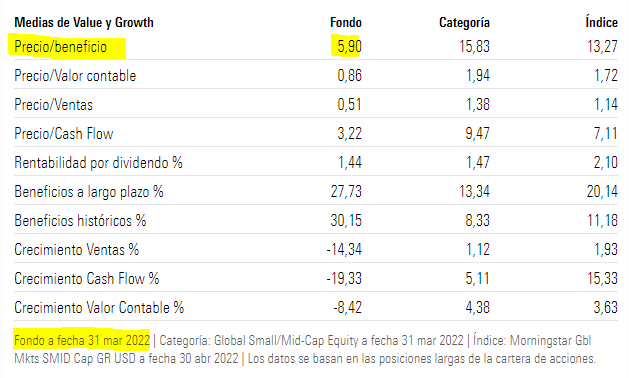

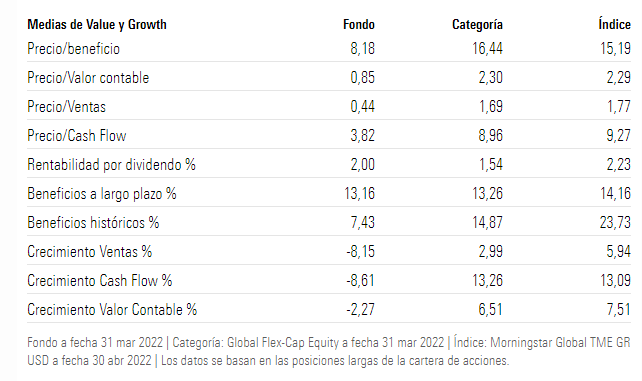

Qué buenos años va a tener Cobas, ahora que el precio empieza a importar:

Actualizada a marzo.

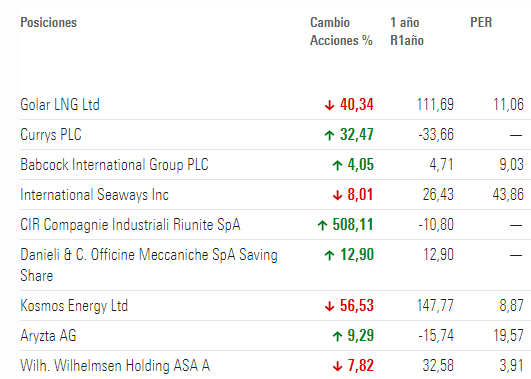

Miren el clásico “Balue” cómo rota las posiciones en función de si van subiendo o bajando:

Buen ejemplo Golar cómo han reducido el 40% de la posición después de subir más de un 100%.

Mismo caso en Kosmos donde han reducido un 56% de la posición después de subir un 150%.

Caso opuesto, miren cómo han incrementado las que han caído.

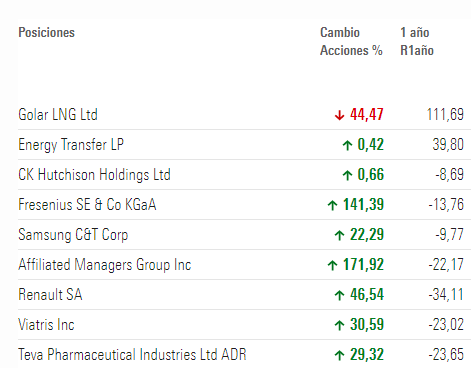

Buen trading ha tenido también en el Grandes Compañías en lo que llevamos de año:

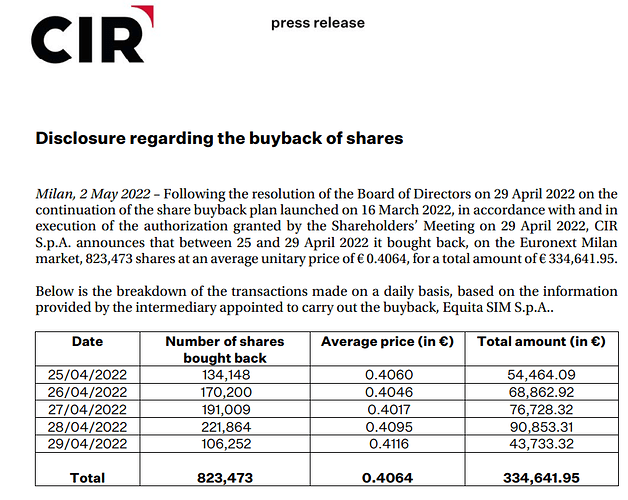

Ya que estamos de viernes y como charla de café, creo que a poco que vaya bien (por tamaño) la estrategia Cobas internacional y selección va a tener que diversificar más o concentrar menos en small caps (al estilo Kopernik, por ejemplo) y ya no podrán seguir la estrategia de estos años y es que Cobas posee (datos aproximados):

- 20 % de CIR

- 10 % de Golar

- 10 % de Aryzta

- 5 % de Kosmos

- 4 % de Babcock

- 6 % de Currys

Recientemente hemos visto (y todavía estamos viendo) como se han quedado pillados en una empresa tan ilíquida como Teekay corp.

No me extrañaría que si siguen las subidas en breve incorporasen más analistas a la gestora.

Carta trimestral 2022Q1 de Azvalor.

Executif sumari: nos estamos forrando.

Encima se comparan con Netflix y Amazon, que es cierto que en el último año el resultado ha sido muy malo; pero si se mira desde inicio del fondo, en noviembre de 2015, la comparación es diferente.

Y que conste que estoy invertido en Azvalor International.

Estas cosas son las que dejan que desear, luego cuando no conviene es que el mercado no es eficiente. Con una cartera como la que lleva AZ les cambia un poco el ciclo y se pegan una castaña que la oyen hasta en Australia.