Según un reciente post en IG, tendrá lugar el día 11 de mayo. Darán más detalles próximamente.

Genial, muchas gracias por la info @marcoide.

Un saludo.

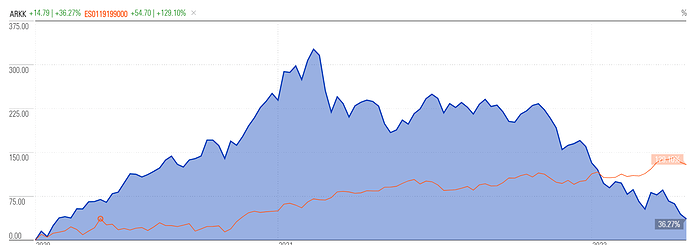

![]() Alcanzan el 12% anualizado que un buen día -o aciago día- puse como asunción de retorno en mis estimaciones en el camino hacia la IF. Huelga decir que aquellas estimaciones pecaron de optimistas, y tal retorno sólo fue alcanzado -en realidad superado- por la parte de mi patrimonio que gestiono yo mismo personalmente.

Alcanzan el 12% anualizado que un buen día -o aciago día- puse como asunción de retorno en mis estimaciones en el camino hacia la IF. Huelga decir que aquellas estimaciones pecaron de optimistas, y tal retorno sólo fue alcanzado -en realidad superado- por la parte de mi patrimonio que gestiono yo mismo personalmente.

Sin embargo, el futuro no está escrito. Quién nos dice que no vayan a mantener tal retorno anualizado de doble dígito en el tiempo.

Cobas Internacional +19%ytd. Los últimos serán los primeros (?)…

Acaban de mandar la carta trimestral de Cobas:

En la cartera internacional entran en Fresenius (hace un par de años la tenía en el Comgest growth Europe Opps ![]() ) y Organon.

) y Organon.

Por el contrario, salen de Dassault aviation e Inpex por la fuerte revalorización.

Están invertidos al 98 % por las buenas perspectivas que tienen y potencial superior al 100 %.

Ojo que le ven actualmente mayor potencial a la cartera Ibérica y grandes compañías que a la Internacional.

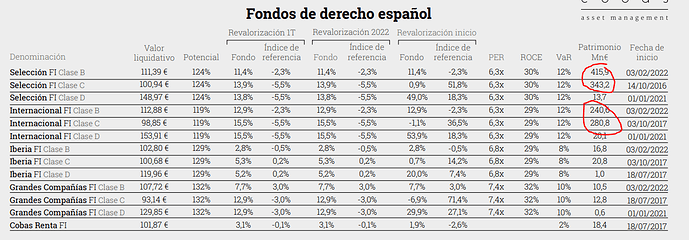

Me gustaría resaltar un dato y es referente a los auténticos jabatos que hay invertidos en Cobas, fíjense en las clases B (las que más han sufrido) el patrimonio invertido en la actualidad:

A mi es una de las cosas que me aporta bastante tranquilidad, saber que te montas en un barco en el que la gente si va a largo plazo, en general.

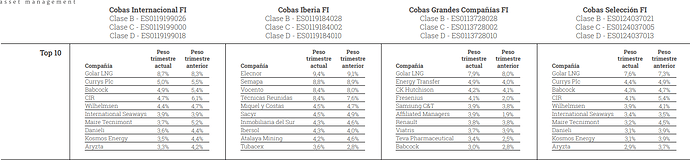

Posiciones:

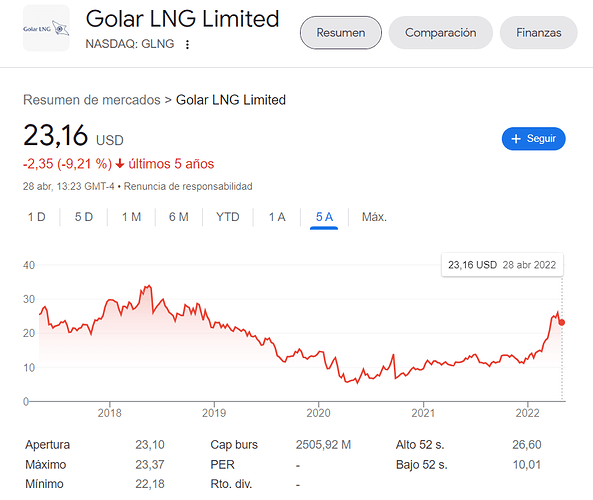

Golar sigue arriba.

Ostras pues yo pensaba que iban a reducir más Golar la verdad. Habrán vendido sólo la mitad de la posición.

A ver si el Paco va a ser inversor en Momentum al final ![]()

Eso sí, yo destacaría a tener en cuenta este riesgo de concentración:

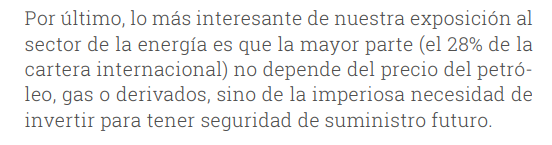

Como vaya mal el sector, difícilmente el fondo lo va a hacer bien (recuerden AZ)

Por favor, @camacho113 haga el favor de no aguar la fiesta:

No, tiene toda la razón, si bien tengamos en cuenta que las subidas están siendo casi testimoniales y veníamos de un entorno donde estas empresas no las quería nadie ni gratis. Y aun peor, en un mundo donde llamaban a todo lo que no sea solar, etc. “energías del pasado”. El tema, es que la sociedad en su conjunto se ha dado con la realidad de lleno.

Fíjese:

Y hace 5 años seguramente Golar sería una empresa mucho peor de lo que es ahora.

El problema es que estamos acostumbrados a ver todas estas empresas a precios irracionales.

Al final, el mercado siempre se pasa de frenada en ambos sentidos, ni el futuro está tan cerca ni el pasado queda tan lejos. Desde inicio de la pandemia, el pasado ya gana al futuro.

Saludos cordiales.

¿Pueden resolverme esa duda? Cobas pasa a un partícipe de la clase C a la nueva clase B cuando el partícipe cumplen los cinco años. ¿Pero se van pasando las aportaciones que han cumplido cinco años o todas en cuanto las primeras cumplan cinco años? Supongo que lo primero. ¡Vaya lío!

En el caso de los fondos de inversión se pasan todas las aportaciones a las clases B y A cuando el partícipe cumple 5 y 7 años respectivamente en la gestora.

En el caso de los planes de pensiones, al no haber clases, se bajan las comisiones cuando la gestora cumple 5 y 7 años respectivamente, no dependiendo en este caso de la antigüedad del cliente.

Supone bien. Es lo primero.

Yo también esperaba una mayor reducción de Golar LNG. Si bien, con una revalorización tan grande, fácilmente la posición en la compañía habría pasado, grosso modo, de 8% a 16%. Ergo habrían vendido 8% o más del peso de la cartera, lo cual se dice pronto.

La memoria me falla mucho, pero no sé si recuerdo a Castro decir que Golar LNG podía llegar a valer 100$ en el largo plazo. Es posible que se refiriera a NMM y esté confundiéndome. En cualquier caso el valor actual de Golar LNG lo cifraba alrededor de 22$. Estará interesante ver, en cuanto publique su carta, el peso que la compañía sigue teniendo en su cartera, y si sigue con un peso tan prominente como en Cobas.

También me sorprende que la 2a y 3a posiciones sean compañías que llevan desde hace tiempo y con las que deben de haber perdido mucho dinero (-70% en los últimos 5 años). Significa que siguen confiando en ellas, y si bien posiblemente no salgan de la cartera un buen día habiendo sido inversiones extraordinarias (las acciones deberían hacer un +200% para volver a los niveles a los que Cobas entró por primera vez), al menos no se trata de un craso error. De serlo habrían vendido -quiero creer- y habría sido una pérdida de capital irrecuperable y reconocida. No parece ser el caso. Estos muertos están muy vivos, parecen considerar.

Yo hace un tiempo asigné algo al Grandes Compañías precisamente por esto. Tenía un potencial similar a los otros fondos, y disfrutaba de comisiones más bajas. En la actualidad mi asignación al GC representa casi una cuarta parte de mi asignación total a fondos de esta gestora.

Cálculo completamente ficcional, por tanto tómenlo con (muchas) reservas.

Dando por bueno el potencial de revalorización que calcula Cobas para sus fondos, si tal gap de valoración se cerrara en:

…los próximos 5 años, el retorno anual sería de ca. 17%.

…los próximos 10 años, el retorno anual sería de ca. 8’5%

En el peor de los dos (hipotéticos) casos, el retorno se antoja razonablemente bueno. Lo cual apunta, a mi modo de ver, a que estar en Cobas actualmente es relativamente recomendable.

La ristra de objeciones que pueden ponerse a lo que digo arriba es ciertamente interminable. Por mencionar unas cuantas:

Cobas también tuvo potenciales de revalorización durante los últimos 5 años y sigue como al principio, ergo nada garantiza que se vaya a cerrar ningún gap de valoración, o incluso que no se ensanche aún más la brecha en los próximos años.

El gap de valoración nunca llega a cerrarse del todo puesto que las compañías salen de la cartera antes de alcanzarlo. Ahí cabe considerar que también entrarían otras cuyo potencial es mayor que el de las que salen.

Con todo, pensé oportuno comentar ese ejercicio ficción para tener una cierta perspectiva de cómo podrían -no puedo enfatizar este condicional suficientemente- ir las cosas en el futuro. Si en 5 ó 10 años desde hoy no se ha logrado cerrar ese gap, algunos puretas quedarán todavía recordando que no es suficiente largo plazo. Y así podemos estar hasta el día que la muerte llame a nuestra puerta.

La idea es que en un largo plazo razonable, esto es 10 años o incluso 15 desde su nacimiento, los fondos de Cobas no deberían deparar sino alegrías, a tenor de las asunciones mencionadas arriba.

Claro, a 30 años todos calvos. Y eso si tenemos suerte de seguir vivos.

Amén con su reflexión.

Aquí lo más importante:

Las estimaciones, siempre serán estimaciones.

Si resulta que hay mucha volatilidad y consiguen hacer bien el trading, es posible que suban un 50% en un año y sigan teniendo la cartera a PER 6. ¿Volvemos a extrapolar?

Creo que lo más importante aquí es ver a ver si lo que hacen y dicen tiene sentido, soltando por último el voto de confianza, “auditando” los hechos durante el proceso.

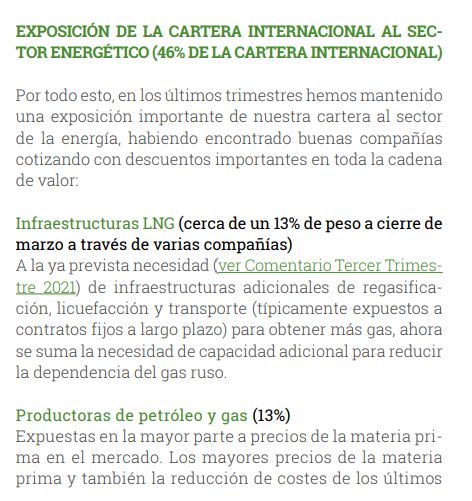

También quería añadir, y discúlpenme mi verborrea esta mañana, que la significativa inversión en productoras y proveedoras de petróleo de Cobas me causa cierta intranquilidad, basado en experiencias pasadas, y quiero explicar por qué. Yo mismo invertí en el pasado un gran peso de mi cartera en una compañía petrolífera que fue volatilizada: Afren PLC. Los propios gestores de AzValor, cuya pericia pocos discuten, se vieron de la noche a la mañana con una de sus principales posiciones, Tullow Oil, valiendo la mitad o incluso menos, y desde entonces nunca se recuperó. Es un sector donde surfear la ola me parece importante, y la deuda puede causar estragos tan nefastos como hacer desaparecer la compañía. Por ello espero que Cobas esté haciendo una due diligence exquisita en sus inversiones en este sector.

De nuevo disculpen mis peroratas si les parecen un tanto excesivas.

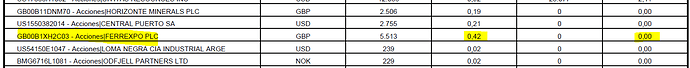

Ha entrado Azvalor en la querida Ferrexpo de @arturop

Poca rotación los de Az a pesar de la fuerte subida… no sé yo si eso es bueno como cambie el ciclo o la inflación se vaya al garete.

Bueno creo que es significativo el 10% en liquidez que tenían a final de marzo y el incremento, a vista de pájaro, de las mineras de oro. Vamos que alguna disminución del % invertido en algunas cosas ha tenido que haber para llegar a un 10% de liquidez y subir exposición a oro.

Las primeras posiciones tanto de Cobas com de Az siguen siendo las mismas pese a las grandes revalorizaciones de los últimos meses. Es curioso pues Az en su última conferencia anuncio entradas en nuevas compañías e incluso se habló de alguna que estaria más en el lado del growth/calidad, pero estamos hablando por el momento de simples compras testimoniales.

Siempre lo digo, hay que mirar el dato y no quedarse con el relato.

Tenga en cuenta que son posiciones a 31 de marzo y sospecho que los cambios se producen a posteriori para no dar ventaja a la competencia de otras gestoras.

No olvidemos que entre ellas se vigilan en busca de nuevas ideas.