¿Alguien se va a animar a un metesaca rápido, o el primer duro que lo gane otro?

Dentro estoy con precio medio 1.18 y a mantener así que… eso del trading no me va demasiado.

Yo voy a por multibagger apostando a que la suerte de Mr.Logan está este año en la bolsa.

Pues después de presentar…

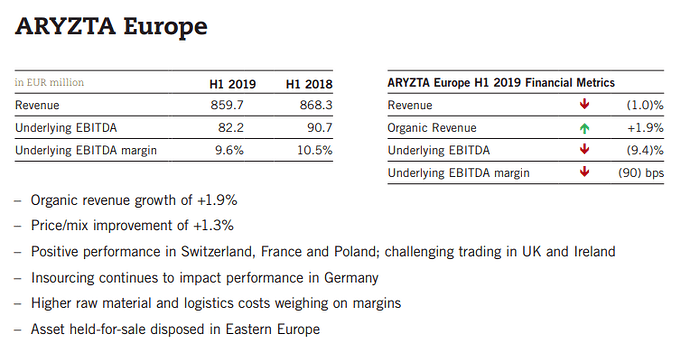

Los he estado mirando y con óptica cortoplacista no son muy buenos. Vistos a largo plazo unos resultados normales de una empresa en plena reestructuración.

Lo que hacen los mercados en el corto plazo se debe más a expectativas que a otra cosa. Las expectativas sobre Aryzta eran francamente malas y el pesimismo se había instaurado en el valor. Al presentar unos resultados (“normales” en mi opinión) el mercado lo ha recogido muy bien. Van por el buen camino, pero falta mucho recorrido aún.

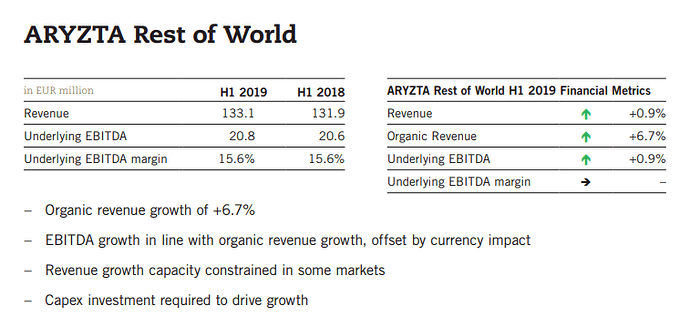

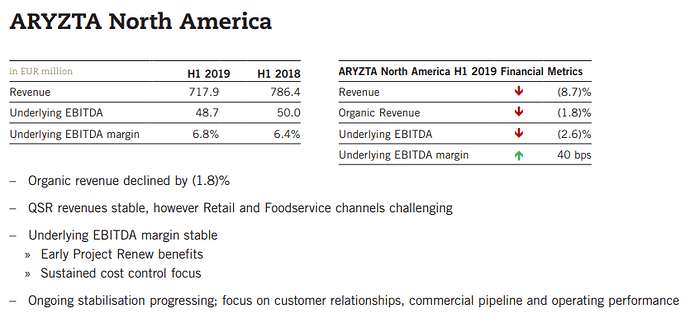

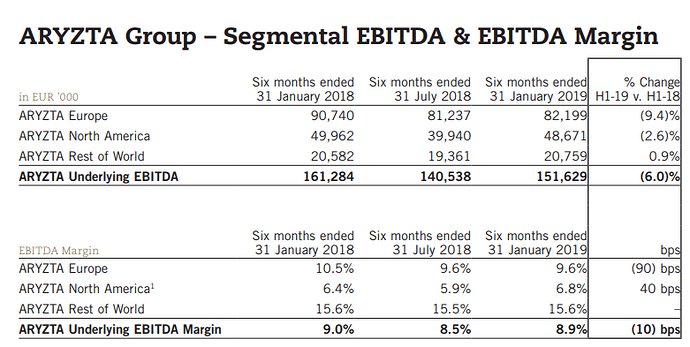

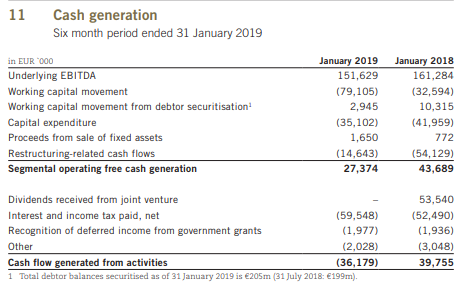

El informe de estos resultados se podrían titular “Podría haber sido mucho peor”. Ni chicha ni limoná. Lo único positivo es el crecimiento en ventas y margen de “Rest of the World” que no decae, quizás es la tabla de salvación ante la incapacidad de recuperar márgenes en Europa y Norte América. No parece que el equipo directivo esté aportando nada para acelerar el proceso, su expectativa es que en el próximo semestre el margen mejore 1 dígito medio-alto, o sea que esperan que se repita este “Podría haber sido mucho peor”. No veo en el informe un catalizador claro para aumentar las ventas y márgenes, de hecho baja el CAPEX y sube brutalmente el working capital.

Las estimaciones de Cobas establecen un 13% EBITDA como escenario de recuperación y ahora están en un 9%, todavía tienen que recuperar un 45% sobre su margen.

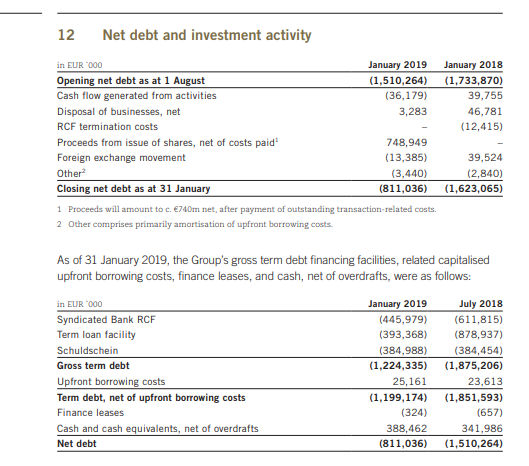

Ha pasado poco tiempo pero parece que está más saneada. A ver si reducen el Operating Working Capital y mejoran los flujos de caja.

Es sorprendente que el EBITDA haya mejorado tanto en tan poco tiempo.

En principio como han dicho el margen sigue en 9%, a ver si siguen con la reducción de costes y nos dan pronto una alegría.

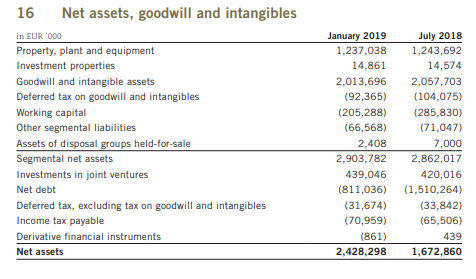

Aquí tenemos el reflejo de las malas decisiones del pasado. 2.000 millones en fondo de comercio!

Lado positivo, amortizaciones que no son salida de caja a sumar en los cash flows.

Deuda neta después de la ampliación tan exagerada controlable y con un fondo de maniobra decente para los flujos que generan estas actividades

Y esta es la parte más importante que tendrán que mejorar reduciendo el Working Capital exprimiendo un poco a los proveedores y cobrando antes a los clientes.

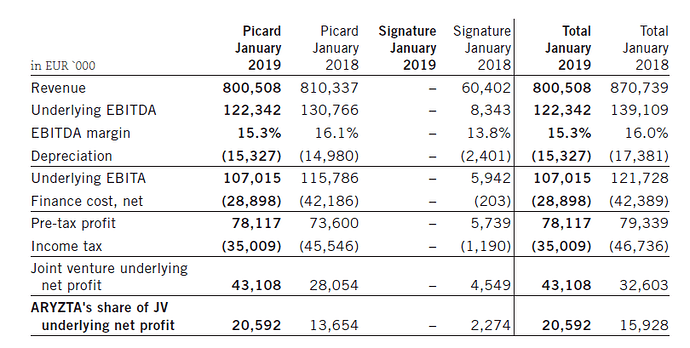

Una parte que me ha sorprendido mucho es lo bien que va picard y su margen. No sé si estoy del todo de acuerdo con Paco que quería venderla…

Aryzta tras las subidas de ayer hoy confirma su mejora en el precio y sube hoy otro 10% de momento a poco más de una hora para el cierre del mercado.

Los márgenes que tiene en Europa y resto del mundo son aceptables. El principal problema viene de América

Ahora empezarán a salir noticias de que el Paco no estaba tan loco como pensaba la gente…

Hoy parece que también la cosa se pone…

Tenemos subida

Ouh yeah! Han publicado resultados trimestrales?

![]()

En principio hasta el 4 de junio nada

Ok. Gracias, a ver si se cumple el turn around.

Buen palo se ha pegado Aryzta