Yo mientras siga cayendo en volúmenes me da miedo ![]()

Es lo que se está viendo en staples estos días: subidas gordas de precios y caída de volúmenes. Y las subidas de precios supongo que no son sostenibles.

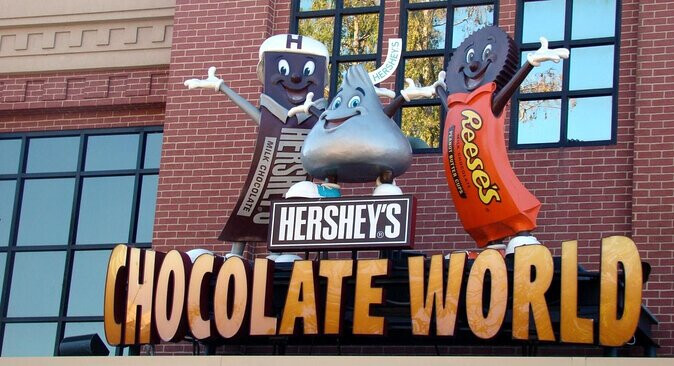

Si siguen bajando igual puedo comprar HSY y todo.

+1

Soy de los que comenzaría a hacer DCA en HSY ahora que ha llegado a los $210. Es la típica que llevo años intentando comprar aunque siempre “sobrevalorada”,

Sin embargo, subió dividendo un 9% en el último trimestre.

Momento dulce para los compradores de staples como un servidor…mi único problema es que me falta liquidez y me han saltado dos alarmas de acciones en precio con dos días de diferencia ![]()

![]()

A mi la que más me está gustando como se está poniendo es GIS, me parece que tiene mejor diversificación de productos (teniendo hasta rama fuerte de animales) y geográfica.

Coincido al 100%

Hersey y Brown-Forman (con el permiso de PM) diría que son las que meas me gustan en consumo estable, con el gran problema de que por valoración han estado intratables ![]()

BF.b tiene un problema para mí que ya comenté en el hilo de DGE: depende muchísimo de su producto estrella.

| Top Markets | ||||||||||||||||||||||||||

| Net Sales % Change vs. 2022 | ||||||||||||||||||||||||||

| Geographic area1 | % of Fiscal 2023 Net Sales | Reported | Acquisitions and Divestitures | Foreign Exchange | Organic | |||||||||||||||||||||

| United States | 47 | % | 3 | % | — | % | — | % | 3 | % | ||||||||||||||||

| Developed International | 28 | % | 4 | % | (1 | %) | 7 | % | 10 | % | ||||||||||||||||

| Germany | 6 | % | 5 | % | (1 | %) | 8 | % | 12 | % | ||||||||||||||||

| Australia | 5 | % | 1 | % | — | % | 5 | % | 6 | % | ||||||||||||||||

| United Kingdom | 5 | % | (5 | %) | — | % | 7 | % | 1 | % | ||||||||||||||||

| France | 3 | % | (18 | %) | — | % | 6 | % | (13 | %) | ||||||||||||||||

| Canada | 1 | % | 22 | % | — | % | 5 | % | 27 | % | ||||||||||||||||

| Japan | 1 | % | 28 | % | — | % | 18 | % | 45 | % | ||||||||||||||||

| Rest of Developed International | 7 | % | 21 | % | (5 | %) | 10 | % | 26 | % | ||||||||||||||||

| Emerging | 20 | % | 18 | % | — | % | 6 | % | 24 | % | ||||||||||||||||

| Mexico | 6 | % | 37 | % | — | % | (7 | %) | 30 | % | ||||||||||||||||

| Poland | 3 | % | (1 | %) | — | % | 14 | % | 13 | % | ||||||||||||||||

| Brazil | 2 | % | 45 | % | — | % | 2 | % | 48 | % | ||||||||||||||||

| Rest of Emerging | 9 | % | 9 | % | — | % | 11 | % | 20 | % | ||||||||||||||||

| Travel Retail | 3 | % | 41 | % | (2 | %) | 4 | % | 43 | % | ||||||||||||||||

| Non-branded and bulk | 2 | % | 44 | % | 8 | % | 1 | % | 53 | % | ||||||||||||||||

| Total | 100 | % | 8 | % | — | % | 3 | % | 10 | % |

Por mí hay dos cosas complicadas:

- La mitad del negocio lo tiene en EEUU

- Europa se mantiene estable, y los emerging le van pisando los talones.

El problema para mí que tienen los emergentes es que no los puedo apreciar por mí mismo, y aunque tengo bastante fe que en México se seguirá bebiendo tequila, me tengo que creer los números de la empresa sin poderlos apreciar de forma empírica. Diageo, por el contrario, puedo apreciarlo en cualquier bar al que voy.

En segundo lugar, que un 20% esté dependiendo de la divisa local de los emergentes da cierta cosa, teniendo en cuenta que la estrategia de la empresa consiste en crecer allí; de modo que sin quererlo, ni beberlo, BF.b se expone algo más a riesgo divisa de lo que me gustaría.

Cuando contrapongo esto a FCF yield al que está, 1.5% según Finbox,

https://finbox.com/NYSE:BF.B/explorer/fcf_yield_ltm

Y con Diageo a un FCF yield de 2.5 y a mínimos, creo que sigue siendo mejor compra DGE. Incluso por dividendo, es el doble en DGE que en BF.b.

En el caso de Diageo, la rentabilidad por dividendo es del 2,5% y no tiene un payout del 100%, así que el FCF Yield tiene que ser superior (creo que más o menos el mismo ejemplo en Brown Forman).

Perdón por la imprecisión, he usado los datos de Google y los de Finbox. Disculpas!! ![]()

Para mi el problema principal es el precio ![]()

Coincido en la dependencia del Jack Daniel’s que al final es por lo que hay que comprar (o no) esta empresa. Está claro que uno concentra más pero también es verdad que concentra en el que lleva siendo la bebida de América un montón de años (Y USA probablemente sea el mejor de los grandes mercados del mundo para vender).

Hace nada escribía en el hilo del tabaco que en entornos globales cada vez son más difíciles los “Lynch”. En el mundo del alcohol, yo tengo, por ejemplo, un sesgo negativo enorme con Heineken, pero luego parece que en México o Vietnam no opinan lo mismo.Y luego que hay veces que el producto es incluso distinto en cada país (más o menos dulce por ejemplo). No sé, es complicado.

Por si le interesa a alguien, una por la que no daba ni un duro y con la que parece que estaba bastante equivocado es Bellring Brands (Batidos, snacks y similares de proteínas spin de Post). Parece que han subido los precios al tiempo que los volúmenes mejoran con el consecuente subidón.

Los productos que tienen, excepto alguna excepción, son copiables y las marcas blancas o de la distribución los esta friendo. O al menos impiden que crezcan al ritmo que sería normal para unos buenos productos con buena marca. Si me pusieran a elegir entre Mercadona o Kraft Heinz como empresa quizá elegiría Mercadona. Además la distribución innova mucho en productos y packaging, cosa que en otras épocas no hacían. Es una impresión y apreciación personal, no tengo datos que lo corroboren.

Aquí uno que se ha subido al tren Hershey después que hoy estuviera por debajo de los $205; así que mi inversión mensual tran-tran se ha ido entera a $HSY.

Espero poder ir aumentando posición.

Así pues,

Long $HSY

Como negocio estas del chocolate (de comer ![]() ) me parecen de lo mejor. Coincido en que a estos precios esta para empezar poco a poco a cargar.

) me parecen de lo mejor. Coincido en que a estos precios esta para empezar poco a poco a cargar.

Otra por el estilo es Lindt.Esya con el problema de que para comprar una acción no llega con lo suelto ![]()

Al menos a mí IBKR me permite comprar “fractional shares”, lo que igual permitiría comprar LISN. LISP son una décima parte de las LISN y sin derecho de voto, lo cual le priva a uno de ir a comer chocolate gratis a la Junta General de Accionistas ![]()

Yo honestamente pienso que reunir el triduo chocolatero (Nestlé, Lindt, Hershey) en una cartera es complejo por las valoraciones; pero con pocas staples se puede estar más tranquilo.

Me ocurre un poco como en Inditex. La última adquisición la hice a 22€ y desde entonces mi cartera ha crecido. La acción también, pero está a punto de dejar de ser de las que más pondera porque llevo mucho sin comprar Inditex.

La acción de mi cartera que pondera más, PFE, está concentrando demasiado porque rindiendo el dividendo un 5% (más que el bono, sin contar el earnings yield de la acción) al precio al que está permite compras mensuales desde que entró en la banda de $35 por acción.

De aquí que cuando veo cosas como HSY a precios actuales cargue con todo el dinero mensual, porque no sé cuándo podré volver a cargar de algún modo que no sea mediante la reinversión de dividendos.

Es sesgo mio, y no sé muy bien el motivo, pero no termino de fiarme de estas cosas ![]()

100% de acuerdo.

Veo que le ocurre como a mí y a usted también le gustaría disponer de capital infinito para ir invirtiendo. Esto solo lo ha conseguido Buffett con sus seguros y el 110% de las cuentas de Twitter ![]()

Estoy seguro que a cualquiera de este foro, y al mundo en general ![]()

En mi caso, tengo 10 compañías en el radar. La compra correspondiente al mes de octubre ha sido difícil porque Henkel, VICI, PM (ayer, a casi $90), y PFE estaban en precio de compra. Pero lo que comentaba: con un HSY a menos de 205, he ido con todo. Si el mes que viene sigue en este rango, iré con todo de nuevo.

Y así, al tran tran ![]()

Es gracioso: Henkel la he estado a punto de comparar un buen montón de veces pero al final termino siempre por meter la pasta justo en PM (una de las que estoy cargando estos días).

VICI no la conozco ¿Casinos?

Correcto. REIT que tiene en cartera todos los casinos de Las Vegas excepto el Vellagio, que fue vendido a Realty Income (creo que pagaron un precio muy desorbitado).

Está entrando ahora en tema resorts.

Al final cumple los requisitos: small ticket, non negotiable, non durable ![]() .

.

Respecto a Henkel, bueno… es la acción en que tengo menos convicción de la cartera. Sin perjuicio de la bajada que lleva, creo que si la valoramos con su EPS más alto obtenido en 2019, 5.75€, da una valoración muy buena.

Y siendo realistas, la palabra “loctite” le suena a todo el mundo.

Tampoco los productos Schwarzkopf son malos en absoluto.

Creo que en nada crearé un hilo específico de mi cartera e iré discutiendo la misma a medida que pase el tiempo.

Pues estaría bien interesante. A mí me encantaría leerle.

A mí, también.

Compré Henkel hace un tiempecito, a 86, tras su caída. Se estabilizo unos meses, pero volvió a caer.

Alguien por el foro me felicitó por la excelente compra y precio, le indiqué que no se engañara, todo lo que compro sigue bajando, como mínimo, un 30% adicional. Me llamó exagerado.

La división de pegamentos y productos industriales va bien, crecen poco pero sostenido. La de productos personales e higiene va dando tumbos, es algo general en las compañías que se dedican a este sector. Eso sí, en las presentaciones se muestran muy satisfechos visto el entorno en el que se mueven y que recuperarán volúmenes y márgenes y yo me lo creo, de momento, mañana vaya Ud. a saber que hago.

Reconozco que la inversión ha incrementado algo para lo que estoy muy poco dotado: la paciencia.