DISCLAIMER: todo lo que contiene este artículo son opiniones de un inversor particular. No soy profesional del mundo de la inversión y mis palabras no pueden tomarse como una recomendación de compra ni de venta. Puedo estar perfectamente equivocado sobre cualquiera de los aspectos que menciono en este artículo, el cual puede contener errores. Cada inversor tiene que tomar sus propias decisiones sin dejarse influir por mis palabras, ni las de nadie.

Para realizar este análisis se han usado datos proporcionados en los informes anuales de la compañía, así como de sus presentaciones a inversores.

Hoy vamos con el análisis de una de las TOP5 de mi cartera, y la TOP1 de los servicios online que uso a diario.

Hoy turno para GOOGLE!

Alphabet es la matriz de la famosa empresa Google, que sinceramente, poca presentación necesita.

Larry y Serguéi, en la carta de fundación escribieron: “Google no es una compañía convencional, y no pretendemos que lo sea”.

Recomiendo encarecidamente a todos los que tengan interés en la compañía que se lean las primeras líneas de sus informes. Esta gente lleva en el ADN la innovación y la apuesta por hacer las cosas de forma diferente.

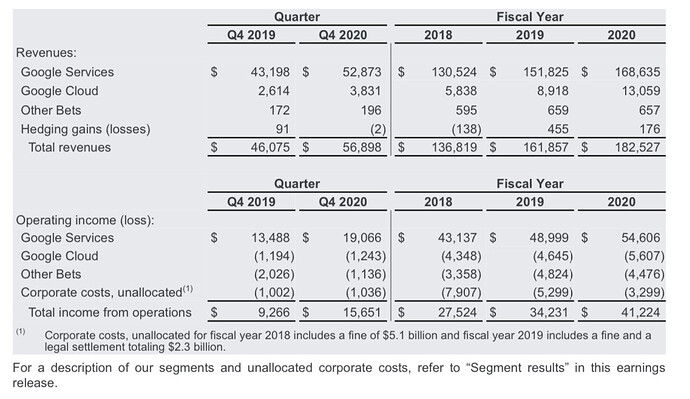

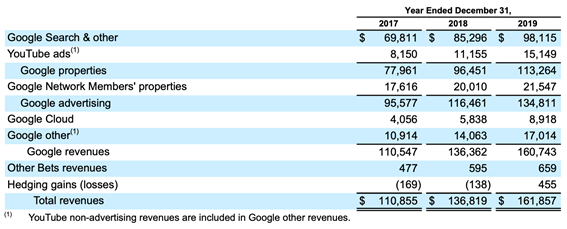

Alphabet divide sus ventas en dos bloques: Google (99,6%) y Otras apuestas (0,4%).

Dentro de Google tenemos muchas cosas, lo vemos ahora.

Las otras apuestas son proyectos en desarrollo que pueden no valer nada, o convertirse en negocios multimillonarios.

Google engloba muchos servicios archiconocidos: YouTube, Gmail, Android, Chrome o el propio buscador, son solo unos pocos ejemplos.

Las ventas por categoría son las de la imagen.

Como se puede observar, la publicidad es el core de la empresa.

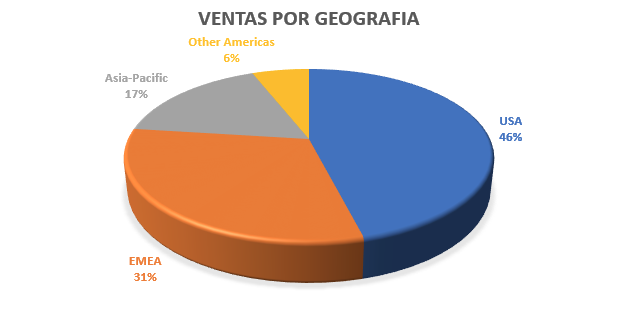

A nivel geográfico tenemos una buena diversificación con un pero: alta dependencia del mundo occidental.

Algunos países orientales, con China como claro ejemplo, tienen sus propios servicios online. Por suerte, tenemos disponible el análisis de Tencent si preferimos viajar al este:

A parte de esas “other bets”, que pueden darnos una alegría en el futuro, parece probable pensar que algunos de sus servicios son todavía muy monetizables. Además, la mayoría de sus servicios tienen todavía tasas de crecimiento muy altas, y están en segmentos con gran futuro.

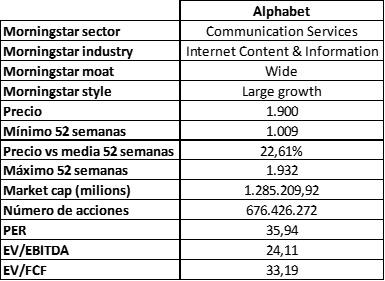

Los que me siguen en foros y redes, saben que no me pronuncio sobre si es buena idea comprar o no. En esta ocasión no será diferente. La acción ha subido mucho y la valoración es exigente ahora mismo.

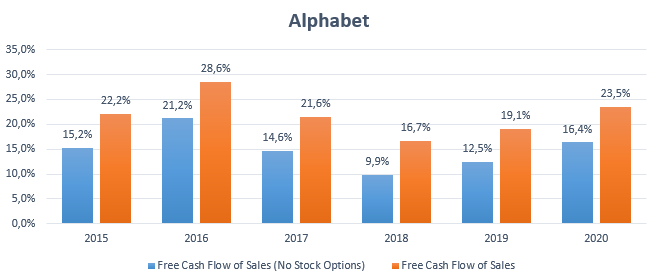

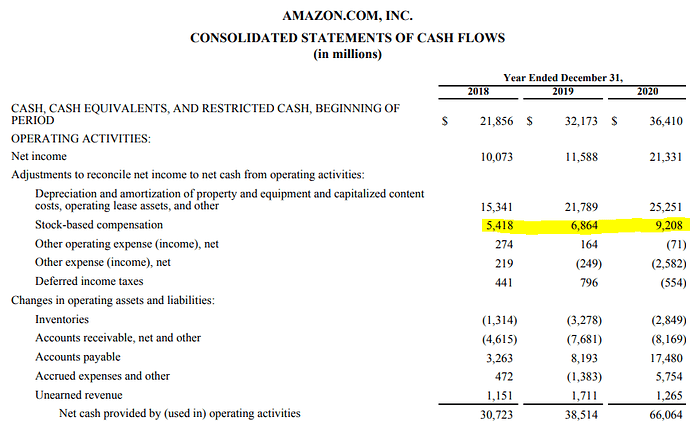

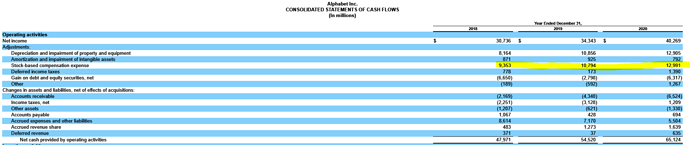

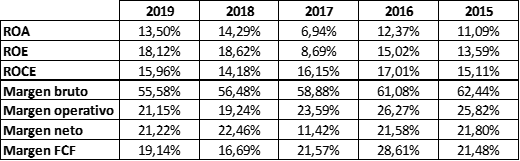

RATIOS Y MÁRGENES

Dice Warren Buffett que si el margen bruto de una empresa es superior al 40% tiene una gran ventaja competitiva. No hay más preguntas señoría.

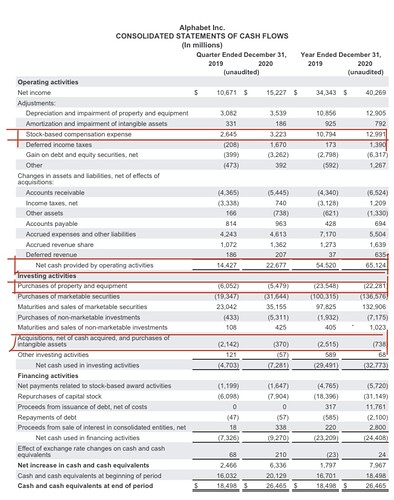

En esta ocasión iba a saltarme la tabla de deuda, ya que no tiene sentido (la deuda neta es 0), pero voy a poner el valor de la caja neta por años.

Motivo: esa monstruosa caja puede implicar el reparto de dividendos en el futuro.

Por cierto, a 30 de septiembre de 2020 (año COVID) la caja era de 118.694.

![]()

VENTAS Y BENEFICIOS

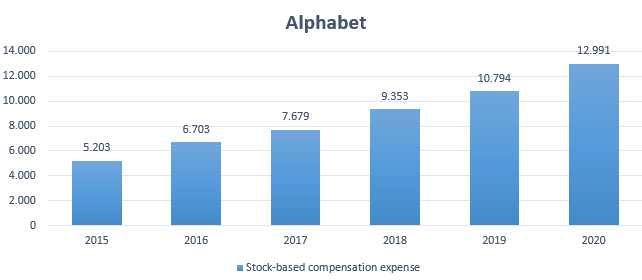

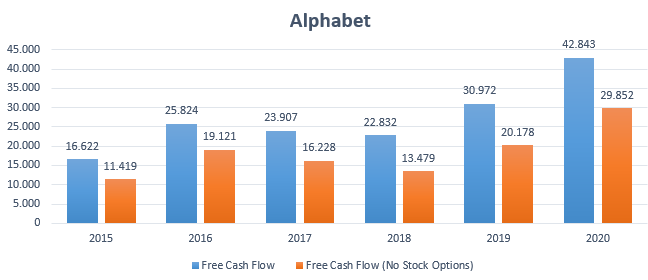

Ventas, EBITDA, BPA, Cash flow operative y FCF se duplican en el periodo 2015-2019.

Repito…. Esta empresa, que no tiene el tamaño de una startup precisamente, HA MULTIPLICADO POR 2 las ventas, beneficios y flujo de caja en 5 años.

Señor@s, estamos ante una máquina de generar dinero. Quizá la FED la quiera comprar…

DIVIDENDO

Aquí la parte que no gustará tanto a los dividend seekers más puros. Alphabet no reparte dividendo, pero esperad! No huyáis!

Por el momento, Google consigue rentabilizar tan bien sus recursos que es mejor que no los reparta.

Además, como he dicho, el aumento de caja neta puede darnos jugosos dividendos en el futuro.

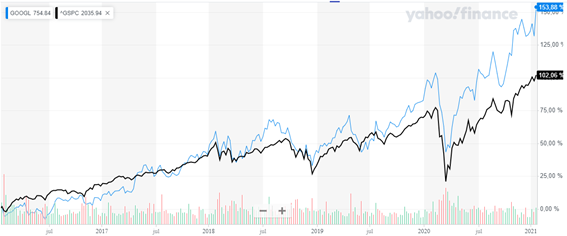

El comportamiento de la acción refleja la buena marcha de los números que acabamos de analizar.

Google no suele dar grandes oportunidades para entrar. Un comportamiento similar al SP500, es decir, muy bueno, y mejor que este en un mundo afectado por la pandemia.

RIESGOS, entre otros:

- Alta dependencia de la publicidad

- Sector muy competitivo

- Necesidad de innovación permanente

- Posible caída de márgenes en el futuro

Todos estos riesgos los menciona la propia empresa en su informe anual. Si alguien quiere profundizar, los tiene en la página 9 del 10-K de 2019.

Además, hay que mencionar también la presión regulatoria, tan de moda últimamente. Algunos reguladores consideran que Google (y otras megacaps tecnológicas) pueden ser monopolios, así que la tiene un poco en el punto de mira.

Una de las propuestas que se hicieron pasaban por dividir la empresa en varias (igual que pasó con las telecos en el pasado, por ejemplo).

El problema para el regulador, bajo mi punto de vista, es que trocear Google no acaba con su reinado.

Me explico, YouTube, el buscador, Google Maps o Android, van a seguir siendo líderes (o casi monopolios si lo prefiere el regulador) aunque sean empresas separadas.

Así que me parece que esa propuesta es simplemente absurda.

Por otro lado, si bien es cierto que la presión en contra de las grandes tecnológicas ha crecido en los últimos años, la carrera por el liderazjo mundial de USA vs China, creo que puede implicar que los grandes titulares de los reguladores americanos o chinos se queden simplemente en una frase bonita con pocas implicaciones. Hay muchos intereses, no solo económicos, en relación a la buena marcha de estas empresas, así que no creo que nadie quiera pegarse un tiro en el pie (opinión de barra de bar).

DESPEDIDA

Google lleva ya un tiempo en mi cartera, con una rentabilidad fabulosa, y aunque ya es una de mis mayores posiciones, tengo intención de seguir ampliando cuando de oportunidades. Ahora mismo me parece algo cara, pero como he repetido mil veces, cada uno tiene que hacer su propio análisis y marcarse sus precios de entrada, yo soy demasiado ignorante para poder recomandar nada.

Creo que el futuro de Google va a ser muy bueno, con muchas más luces que sombras, así que es una empresa que claramente quiero llevar a largo plazo y con la que estoy muy cómodo.

Los que me siguen más de cerca saben que llevo Tencent en cartera, así que la suma de estas dos joyas cubre el mundo en cuanto a “Internet content & information” se refiere.

Para realizar el análisis he trabajado con datos del 10-K y 10-Q de la empresa. Los gráficos y los cálculos son propios.

Si tienes alguna duda, pregunta y te ayudaré en todo lo que pueda.

Si te ha gustado, me puedes seguir en Twitter @DivGro22 y hacer propuestas de nuevos análisis que puedan ser de interés para el foro.

Feliz fin de semana!