Y Dalem mire que es usted pesado, en serio…

Estaba empezando a leer este magnífico post y al entrar en el enlace del fondo que usted menciona, sorpresa !!!, este año se está comportando horriblemente.

No sé la composición del mismo, pero llama la atención que con el año tan bueno que lleva la RV, tenga estos malos resultados.

Y ahora a seguir leyendo…

Curioso como ha cambiado la percepción del público de Algar en dos años tras el -11.7% del año pasado y -9.3 de este año (y eso que ha remontado un 2.3 el último mes) pasando del 21% anualizado a 3 años al 3.7%

Y otro tanto con otros que tiran de long/short como Avantage, Belgravia y muchos retorno absoluto como Merian.

Con la rentabilidad que ha conseguido, la perdida que está teniendo este año sigue siendo muy baja, para que la relación riesgo beneficio sea más o menos normal.

Se trata de trading intradía sistematico de Forex. No tiene nada que ver con la Renta Variable.

Cierto, pero por ejemplo si alguien se ha metido el 1 de enero ya tiene que recuperar un 20,45% desde las cifras actuales que no es poco.

Entendido, lo cual demuestra una vez más que los sistemas tarde o temprano dejan de funcionar.

Gracias por la respuesta.

Voy a subir comentando los hilos creados por @agenjordi para que sean más fáciles de ver por los nuevos miembros de +D.

Se agradece que los suba de nuevo. El otro día @MAA hacia referencia a ellos en el curso del inversor consciente y los recomendaba

En muchas páginas web expresan que es imposible analizar este tipo de operaciones. Pero luego de leer este post, la verdad es que resulta muy explícito y ayuda muchísimo a entender como debe hacerse el estudio de los fondos.

Excelente artículo amigo, me agradó bastante la forma en que narras todo, con material visual también y no solo texto.

Como ha venido tanta gente nueva al foro, me parece muy pertinente reflotar los que creo que fueron los mejores post sobre fondos de inversión, cortesía de @agenjordi.

Si se dan cuenta, con mucha diferencia, +D tuvo unos años dorados en esta saga:

Se que a medida que un inversor se experimenta más tiende a alejarse de las redes, etc. pero les animo a seguir aportando perlas como las que hay en el enlace que adjunto.

TODO lo que un inversor necesita saber aquí lo tienen.

De lo mejor sin duda que se ha escrito aquí. Poco agradecemos a @agenjordi la magnifica labor que ha llevado estos años compartiendo sus pensamientos.

Bien traído @estructurero

Articulo muy interesante. Gracias.

Hoy veía un video en finect y he advertido una cuestión relativa a como NO analizar fondos y es con ratios a corto plazo.

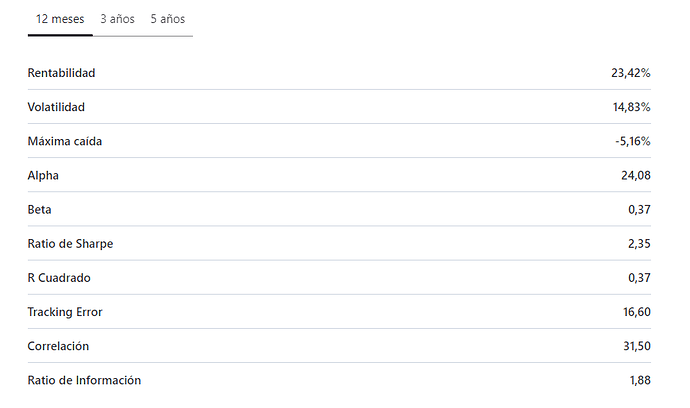

En concreto se elogiaba el ratio de sharpe, rentabilidad, etc. del Hamco global value a 12 meses.

Veamos ahora si cogemos los mismos ratios del Comgest growh europe opps a 5 años (ojo que lo óptimo es coger ratios en ciclos completos)

Ratio de sharpe 1,13, alpha 3,77 y beta 0,96. Not bad

Si ahora cogemos su rentabilidad a 12 meses. Vaya, sorpresa, ¿quién querría un fondo con un alpha de -16, que encima cae más que el mercado (beta 1,43) y con ratio sharpe -0,61

Como ven, de poco sirven los ratios ni a corto plazo ni en un mismo entorno de mercado, de hecho es una cosa a la que le doy bastante poca importancia, más para comparar fondos que pescan en diferentes caladeros. Lo importante es conocer el equipo de gestión y la filosofía de inversión.

Solo por comentar, los ratios para mi son válidos, siempre y cuando se utilicen en el contexto adecuado y se sepa como se ha calculado y se conozcan las limitaciones de la técnica utilizada. ( Yo no miro los de morningstar y no sé exactamente como los calculan, pero sí hago cálculos por mi cuenta ).

Por ejemplo el r^2 en esas capturas que pone… es muy extraño, debería ser un valor entre 0 y 1, en su último pantallazo aparece 1,43 lo que es una anomalía. Si el valor es bajo, no debería tenerse en cuenta como significativa la medición de la beta y el alpha ya que la regresión lineal no es capaz de adaptarse bien al fondo y sería necesario otro modelo para analizarlo, me imagino que Morningstar usa un modelo básico tipo CAPM sin utilizar factores. Habría que saber contra qué comparan el fondo, si es contra un índice ajustado o contra el mercado en general. Si es contra un índice ajustado, en el caso del comgest, donde el r^2 es muy alto, explica prácticamente casi la totalidad de los retornos y no me explico en qué unidades o como se ha calculado el alpha, pero el r^2 indicaría que el 96% de los retornos del fondo provienen del mismo lugar que su índice y un 4% de otro lado, restándole comisiones debería darnos el alpha, pero no me cuadra demasiado con las comisiones que debería tener ya que 4-3,77 sería 0,23% de comisiones.

Para estos cálculos, como mínimo siempre se recomienda coger 36 meses.

Respecto al ratio sharpe, correlación etc, los cálculos hechos de manera agregada no tienen sentido.

Allí son especialistas en extrapolar datos que no tiene sentido extrapolar o que hay que ir con mucho cuidado con extrapolar.

Al final es un error con el que hay que ir con mucho cuidado, ya sea fiándose de supuestos expertos en fondos, en backtest o lo que sea, donde se busca una seguridad que no existe detrás de unos datos que son ciertos, pero que mucho más cierto es que cada vez que se extrapolan, se comete un error.

Recuerdo hace unos años como en finect tenían una herramienta que en base a la rentabilidad de los últimos 3 años te daba el dinero que uno tendría en el fondo al cabo de 10 años o más. Como si fuera tan fácil. Encima lo pintaba como una línea recta.

No me extraña que algunos se alarmen en las caídas, si les han vendido la moto que las rentabilidades se pintan linealmente como si eso fuera una subida progresiva y constante.

@Alan se fa fijado, con buen ojo estadístico en un dato y, yo me voy a fijar en otro dato que es evidente que no tiene sentido: la Beta de 0,37 . Ya hemos advertido muchas veces sobre los riesgos que tiene invertir en un activo esperando volatilidades o parámetros de riesgo demasiado inferiores a las del activo. Aquí el mercado sí suele ser tremendamente expeditivo y termina normalizando unos datos que no tienen sentido.

Si uno encuenta una beta de 0,37 o está comparando mal o lo está haciendo en unos plazos temporales que no tienen sentido. Cuando lo haga bien, incluso aunque el fondo se vea muy favorecido por el entorno de mercado, se va a encontrar con betas significativamente superiores a ese 0,37 .

Se termina queriendo maximizar tanto determinados parámetros, que al final se comete el error gordo de caer en modelos o en premisas que terminan careciendo de sentido. A la que uno fuerza en exceso los parámetros de ciertas estrategias para que parezca mucho mejores que otras, termina con datos que no tienen sentido y que son una aberración si uno recupera cierta cordura de recordar la naturaleza de la inversión.

Lo que termina mostrando es que algunas de las premisas de partida eran incorrectas o dudosas, porque los datos que salen con ellas no tienen sentido, por exceso de buenos. Si uno se monta un modelo por ejemplo sobre esperanza de vida y, consigue uno que le salga una esperanza de vida de 1000 años, es bastante más probable que su modelo sea incorrecto que no que haya encontrado el santo grial.

Un forero me pide más información sobre esta frase de mi post anterior. Publico aquí mi respuesta para compartirla.

Hay que entender que las técnicas estadísticas, normalmente reflejadas en las fórmulas que utilizamos sin mucho criterio en excel u otros programas, se basan en unas premisas y un trabajo detrás de simplificación de problemas bastante complejos. Si esas premisas no se cumplen, estaremos dándole un mal uso a la técnica y por eso es importante conocerla más allá de su fórmula final. Por ejemplo si queremos calcular la correlación entre dos variables tenemos varios retos.

-

Debemos identificar si existe autocorrelación en los datos y una tendencia, dos datos aparentemente no relacionados si tuvieran una tendencia igual u opuesta, podrían dar sensación de estar correlacionados y realmente no ser así. En esos casos hay que realizar conversiones que casi son más arte que ciencia donde se normalizan las series etc.

-

La técnica de cálculo de correlación de Pearson asume que las dos series de datos cumplen una distribución normal, si no es así, es mejor utilizar otras técnicas como Spearman.

-

Tanto Pearson como Spearman miden relaciones lineales, puede existir una relación pero que no sea lineal.

-

La correlación agregada de toda la serie de datos no da tanta información como la correlación móvil, cogiendo periodos de 3 meses, 6 meses, 12 meses o ciclos de mercado creando una gráfica de correlaciones móviles uno se hace una mejor idea de como quizás las fuerzas macroeconómicas pueden cambiar en determinados periodos el comportamiento del activo.

Eso también se aplica a los ratios sharpe. Lo que nos lleva a preguntas más complejas, como cual sería el ratio sharpe en diferentes escenarios económicos y no solamente de media en un periodo temporal.

¿Es necesario saber todo esto? Obviamente no, pero hay que tener claro que hay que desconfiar de los números en la inversión, hay que ser consciente de lo que puede haber más allá, y yo solo doy una pincelada de eso. Al final, lo importante es intentar entender la lógica general de las cosas, aplicando lo que me decía mi padre de que “Nadie da duros a 4 pesetas” y no dejarse cegar por la avaricia. Esto no quiere decir que no pueda haber oportunidades, pero hay que entender las razones de que esas oportunidades existan. Por ejemplo, puede parecer un chollo invertir en RV en muchos periodos, pero la incertidumbre temporal de cuando puede haber una gran caída ya lo hacen un activo bastante engañoso para invertir.

Me temo que muchas fórmulas y muchas personas asumen que todo es distribución normal (campana de Gauss). Creo que el VAR también (no el del fútbol) y los chartistas que tiran de bandas de Bolinger.

Y luego resulta que un evento 4 sigma no es tan improbable, porque no tenemos el 95% de los casos a una distancia 2 sigma de la media, ni el 99% a 3 sigma, que eso solo es así en gaussiana

Saludos cordiales.

A mí me da la impresión de que la distribución normal es asumible bajo condiciones generales de estabilidad, pero cada pocos años (¿una década a lo sumo?) ocurre algún suceso imprevisto o no: una guerra, una pandemia, un burbuja inmobiliaria, una crisis de crédito, una década con tipos negativos… Y, entonces, ¡PUM!

Estimado @AlanTuring

Existen libros de estadistica INTUITIVA que explican muy bien lo que usted comenta , pero aplicados a la biologia; por ejemplo

¿ Podria usted recomendarnos algun libro introductorio e incluso practico para analisis estadistico de Fondos de Inversion ( no de acciones) ?

Gracias

No he leído ninguno específico sobre estadística en la inversión, solo sobre factores, recuerdo algunos papers de AQR y he ojeado los libros de Antti-Ilmanen. Luego pues al hilo de los factores he leído bastante sobre regresiones lineales y me bajé un libro de un blog pero no recuerdo el nombre, jaja vaya desastre.