Una serie de 3 artículos de Horizon Kinetics explica detalladamente la cultura, la historia y la transformación de las corporaciones japonesas hasta llegar a la oportunidad de inversión que se estaría presentando hoy.

Parte 1:

Parte 2:

Parte 3:

Su lectura es altamente recomendable.

Un breve resumen:

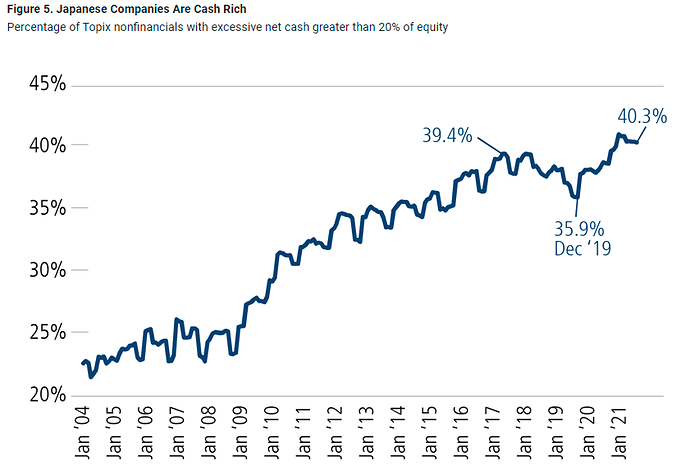

Las empresas niponas se han caracterizado históricamente por su opacidad en la gestión y divulgación. Diferentes incentivos empujaban a los directivos a crear y sostener estructuras ineficientes y totalmente desalineadas con los intereses de los accionistas. Como consecuencia, las compañías suelen presentar sólidos balances, aunque acompañados de débiles márgenes y magros rendimientos sobre el capital invertido (se dice que por allí abundan las net-net, pero también las trampas de valor).

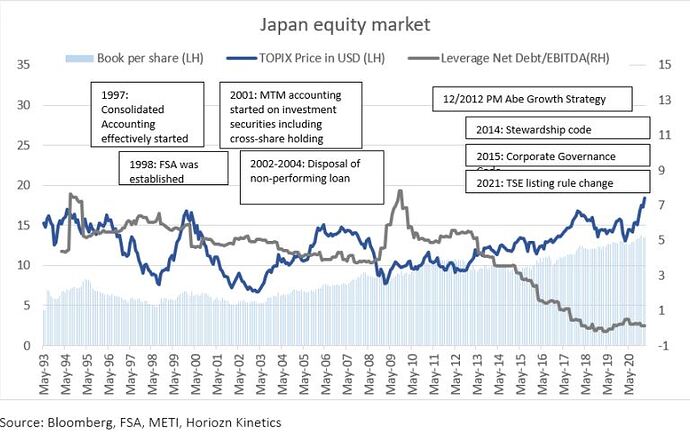

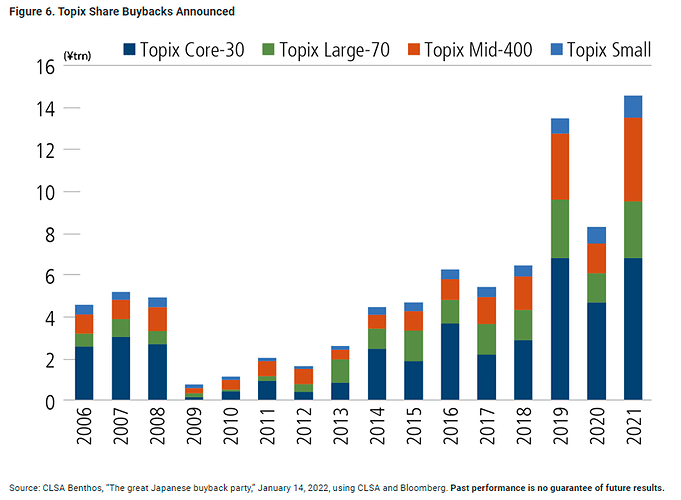

En los últimos años se están implementando importantes reformas estructurales en la regulación, en la legislación, en el sistema bancario, en la bolsa de valores de Tokio (TSE) y en las políticas de gobierno corporativo. Sus objetivos son revitalizar la economía y mejorar la competitividad, la eficiencia, el crecimiento y la rentabilidad empresarial.

Para ello, se fomenta una mayor transparencia y sólidas relaciones entre banca y corporaciones, el diálogo constructivo entre directivos y accionistas sobre la estrategia idónea para mejorar la rentabilidad y la eficiencia de capital, y un cambio en la mentalidad y en el comportamiento de las empresas públicas japonesas para lograr un crecimiento sostenible y maximizar el valor corporativo.

Las consecuencias se están empezando a ver:

- Las empresas se reestructuran y se deshacen las participaciones cruzadas

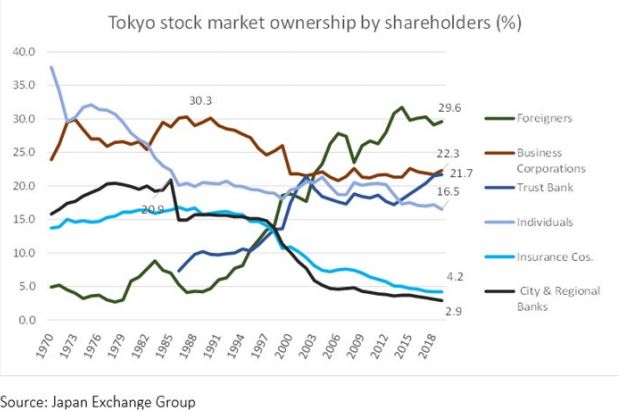

- La participación accionaria se transforma (menos bancos, más inversores extranjeros)

- El mercado se abre y se realizan más adquisiciones

- Crece el número de directores externos independientes

- La bolsa de valores está reorganizando la estructura de cotización y los cálculos del índice TOPIX

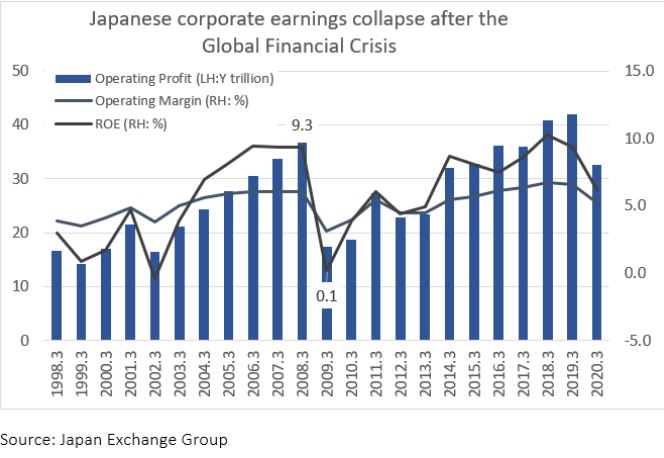

- Los márgenes y los retornos sobre el capital invertido empiezan a expandirse

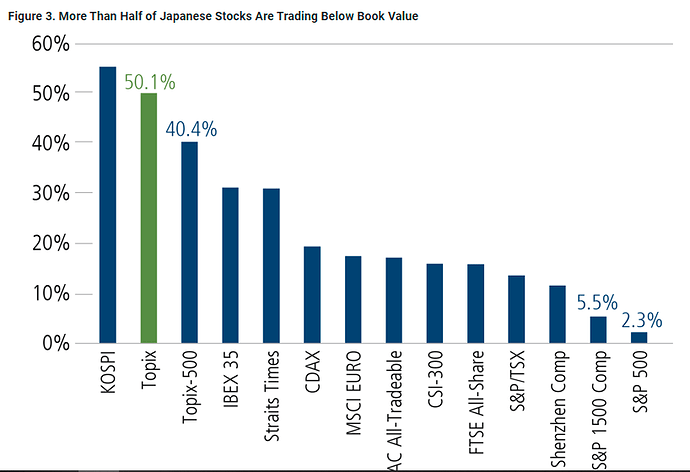

- Los múltiplos históricamente deprimidos (PER, valor contable) se comienzan a apreciar levemente

Mientras tanto, la deuda corporativa media se ha reducido prácticamente a cero.

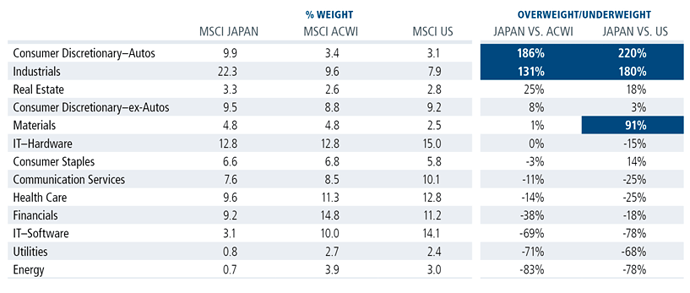

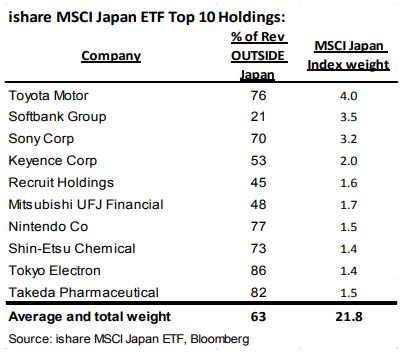

Cabe aclarar que estas transformaciones no afectarían tanto a las multinacionales (Toyota, Sony, Nintendo, etc.), como a las otras miles de compañías orientadas en su mayoría al mercado interno.

Las 20 principales empresas japonesas por capitalización obtienen un 61% de las ventas mediante exportaciones y están sometidas a un riesgo sistémico parecido al de cualquier compañía occidental de similar envergadura y de exposición a un mercado global. En cambio, las compañías más pequeñas no trascienden de la isla.

En palabras de los autores:

In Japan, the concepts of corporate governance, corporate control, fiduciary duty, maximizing corporate values, and shareholder return that have been the premise of a healthy capital market in the Western world did not exist. The Japanese government, in a graduated but forceful manner, brought them into play and existence in order to end the inefficient systems that ultimately became dysfunctional and a burden that impeded economic recovery and corporate growth.

The TOPIX is only now re-attaining the level at which it peaked in 1989, over 30 years ago, yet the composite book value of those companies has more than doubled.

Corporate leverage has been reduced so dramatically – to a debt-to-EBITDA ratio of just 0.14x, as of February 2020 – that the term leverage doesn’t really apply. Really, the Japanese market, at least on a global comparative basis, is underleveraged. Likewise, corporate profit margins and return on equity have improved over the last decade.

The presence of foreign investors is becoming more important. Foreign ownership of the Tokyo Exchange market expanded from a mere 4% at the end of 1989, to about 30% today, and foreign investors represent 70% of the exchange trading flow. Corporate restructuring and successful take-over bids by activists are rising and, most importantly, hostile take-overs among Japanese corporations are emerging. Fundamentally and structurally, the Japanese equity market overall is opening up. In the process, it is offering a value investment opportunity that was rarely sought in Japan in the past, since the market overall was considered a “value trap”.

El oráculo:

Me pregunto si algo de todo esto es lo que vieron los abuelos antes de aterrizar en estas tierras lejanas en 2020:

Invertir en Japón:

Iba a incluir esta entrada en “Blogs, artículos y demás”, pero antes se me ocurrió buscar en el foro y no supe encontrar un espacio específico sobre Japón. Así que, inspirado en el reciente hilo sobre las empresas suecas, me pareció oportuno el nacimiento de un rinconcito japonés en +D y con estas líneas me tomo el atrevimiento de crearlo. Creo que estos artículos pueden resultar un buen puntapié inicial por si alguien más quiere realizar su aporte sobre este mercado tan particular y sus compañías.

Además de la cultura corporativa tradicionalmente poco amigable con los accionistas y sus consecuencias, suelen escucharse otras críticas sobre la inversión en el país del sol naciente:

- Envejecimiento poblacional

- Estancamiento económico

- Elevado peso relativo en la economía (y en la bolsa) de sectores cíclicos como el automotriz y la banca, en detrimento de otros de mayor crecimiento, como la tecnología

- Recientemente y con vistas al corto/medio plazo, un aumento de casos de Covid

Otro de los desincentivos principales del inversor extranjero es echar en falta información en inglés, ya que muchas de estas empresas (en especial las pequeñas) sólo publican en su propio idioma, al menos por ahora.

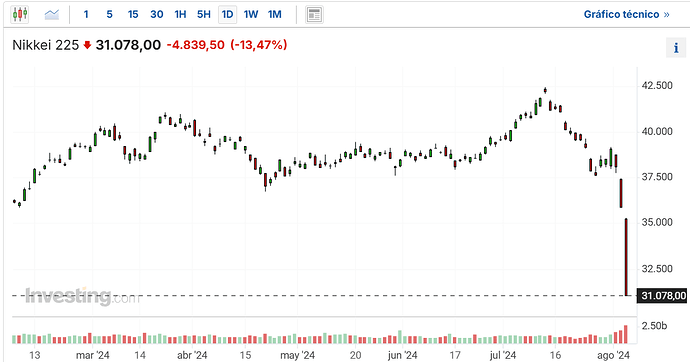

Índices japoneses:

Para quienes busquen una exposición a la potencial recuperación japonesa y a la posible revalorización generalizada de sus compañías, existen 7 índices distintos que intentan replicar el mercado en su conjunto y son rastreados por unos 26 ETFs:

| Índice | Componentes | Breve descripción | Rentab. 3 años | ETF | TER |

|---|---|---|---|---|---|

| Nikkei 225 | 225 | Índice más popular. Las acciones negociadas más activamente en la primera sección de TSE. Pondera por precio. Menor peso en auto y financiero que el resto de índices. | 35,1% | iShares Nikkei 225 UCITS ETF (Acc) | 0.48% |

| Xtrackers Nikkei 225 UCITS ETF 1C | 0.09% | ||||

| Xtrackers Nikkei 225 UCITS ETF 1D | 0.09% | ||||

| JPX-Nikkei 400 | 400 | Las acciones se seleccionan principalmente por rendimiento sobre el capital y beneficio operativo acumulado. | 14,6% | Amundi ETF JPX Nikkei 400 UCITS ETF JPY | 0.18% |

| Amundi JPX Nikkei 400 UCITS ETF EUR (C) | 0.18% | ||||

| Invesco JPX-Nikkei 400 UCITS ETF | 0.19% | ||||

| Lyxor JPX-Nikkei 400 (DR) UCITS ETF - Acc | 0.25% | ||||

| Xtrackers JPX-Nikkei 400 UCITS ETF 1D | 0.20% | ||||

| MSCI Japón IMI | 1.275 | Grande, mediana y pequeña capitalización. Cubre el 99% del mercado ajustado por flotación libre. | 15,2% | iShares Core MSCI Japan IMI UCITS ETF | 0.15% |

| FTSE Japón | 507 | Alta y mediana capitalización. | 15,9% | Vanguard FTSE Japan UCITS ETF Accumulating | 0.15% |

| Vanguard FTSE Japan UCITS ETF Distributing | 0.15% | ||||

| Solactive GBS Japón | 340 | Alta y mediana capitalización | - | Amundi Prime Japan UCITS ETF DR (C) | 0.05% |

| Amundi Prime Japan UCITS ETF DR (D) | 0.05% | ||||

| TOPIX | 2.192 | Principal índice de referencia. Amplia selección del segmento TSE First Section. Asume que la capitalización de las empresas a la fecha base (1968) es de 100 puntos. Incluye muchas empresas pequeñas con acciones ilíquidas. | 11,5% | Amundi ETF Japan Topix UCITS ETF EUR | 0.20% |

| Amundi ETF Japan Topix UCITS ETF JPY | 0.20% | ||||

| Lyxor Japan (TOPIX) (DR) UCITS ETF - Dist EUR | 0.45% | ||||

| MSCI Japón | 301 | Grande y mediana capitalización (no small). Cubre el 85% del mercado ajustado por flotación libre. | 16,7% | Amundi ETF MSCI Japan UCITS ETF DR JPY | 0.45% |

| Amundi Index MSCI Japan UCITS ETF DR EUR (C) | 0.45% | ||||

| HSBC MSCI Japan UCITS ETF USD | 0.19% | ||||

| Invesco MSCI Japan UCITS ETF | 0.19% | ||||

| iShares MSCI Japan UCITS ETF (Dist) | 0.59% | ||||

| iShares MSCI Japan UCITS ETF USD (Acc) | 0.48% | ||||

| Lyxor Core MSCI Japan (DR) UCITS ETF - Acc | 0.12% | ||||

| SPDR MSCI Japan UCITS ETF | 0.12% | ||||

| UBS ETF (LU) MSCI Japan UCITS ETF (JPY) A-dis | 0.19% | ||||

| Xtrackers MSCI Japan UCITS ETF 1C | 0.20% |

Fuentes: JustETF, investopedia

Más info: Nikkei 225, Nikkei 400, MSCI IMI, FTSE, Solactive GBS, Topix, MSCI

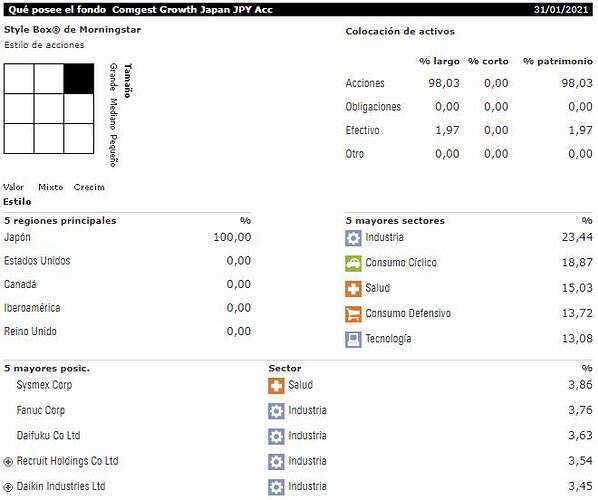

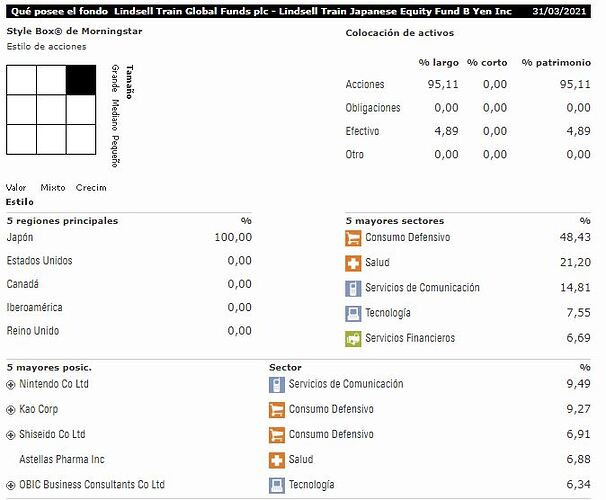

Fondos:

He leído opiniones favorables sobre 2 fondos de gestión activos especializados en Japón, aunque ambos parecen orientados a compañías grandes y de crecimiento:

Seguramente habrá otros. Invito a levantar la mano a quiénes conozcan alguno que valga la pena mencionar.

Algunas empresas japonesas:

Para los más osados que se arriesguen a seleccionar acciones individuales en estas latitudes, aquí hay una lista interesante de candidatas que circuló recientemente en la comunidad twittera, con algún agregado personal:

- $2002 Nisshin Seifun

- $2484 Demae-Can

- $2978 Tsukuruba

- $3993 PKSHA

- $3994 Money Forward

- $4168 Yappli

- $4385 Mercari

- $4435 Kaonavi

- $4477 Base

- $4478 Freee

- $4502 Takeda

- $4698 Z Holdings

- $4911 Shiseido

- $6578 Sony

- $6594 Nidec

- $6762 TDK

- $6920 Lasertec

- $6951 JEOL

- $7203 Toyota

- $7267 Honda

- $7269 Suzuki

- $7309 Shimano

- $7342 WealthNavi

- $7694 Itsumo

- $7751 Canon

- $7922 Sanko Sangyo

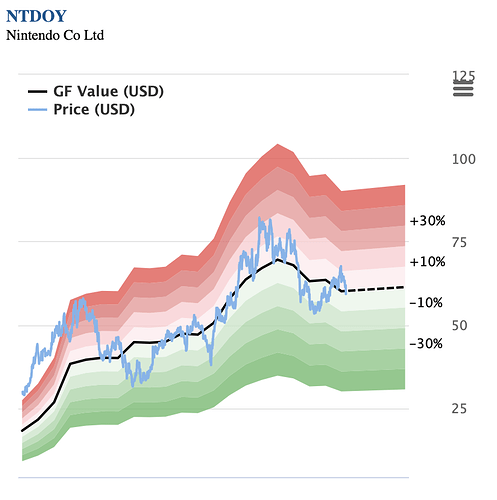

- $7974 Nintendo

- $8001 Itochu

- $8909 Shinoken

- $9467 Alphapolis

- $9983 Fast Retailing (Uniqlo)

- $9984 Softbank

Cualquier aporte sobre estas y otras compañías será bienvenido. He visto buenas tesis sobre Softbank y Nintendo, pero no mucho más.

Uno de los principales referentes es Teedy Okuyama. Recomendaría seguirlo a quienes estén interesados en este mercado.

Descargo de responsabilidad:

Esto no es una recomendación de compra y lo de siempre.

Llevo en cartera Nintendo y Lyxor MSCI.