Sus nietos tendrán plusvalías aunque no acierte con el mejor precio. Para ellos ya es bueno el actual.

En tiempos convulsos, olvidarse de la Excel. Mano de santo.

Tengo la tentación de calcular el valor de la cartera, el % de caída del mes, etc. (por curiosidad más que nada). A tomar por culo, me lo voy a saltar este mes. No me interesa, ya lo apuntaré dentro de un año si por entonces sigo con la Excel.

En mi propia experiencia, un punto de madurez como inversor es no mirar las cotizaciones si lo que tenemos es una cartera creada para el largo plazo. El primer paso fue dejar de mirar en mi hoja de cálculo las posiciones diarias de la cartera, 14 en total entre Value, indexados y PP, y solamente archivar la posición a fin de cada trimestre…o semestre. Mantener la confianza en la cartera que tenemos creada, y con un buen porcentaje de liquidez por mi edad, no puedo pedir más. Esto también pasará, como comenta @jvas en su acertado comentario, y nosotros estaremos dentro del mercado.

Un saludo.

Saludos cordiales. Hoy es domingo y, al menos en Valencia, hace buen tiempo. ![]() ¡Bien!

¡Bien! ![]()

Si por el motivo que sea este mes no es capaz de ver solo números verdes o rojos hace bien en no calcular nada porque por calcularlo no va a cambiar.

“En 2008 la bolsa cayó más y por eso aún falta más por caer”.

Que alguien me diga el parecido que tiene esta crisis con la otra.

Al final acabaré metiendo el dato a medida que salgan los VL con fecha del viernes. Tampoco está de más poner en práctica un poco de antifragilidad. Me viene bien para sentirme cómodo en época de caídas con la mass media en modo pánico, ver cómo andan los tiros y comparar la cartera con el MSCI World. Además y dado que estamos en periodo de despliegue de liquidez, es una ayudita disponer de la referencia para meterle más o menos.

¡La sorpresa que se llevará mañana cuando vea que el viernes fue una sesión más! Roja o verde, como todas.

![]() Esto si es un mensaje subliminal.

Esto si es un mensaje subliminal. ![]()

![]()

Disculpe @Pacheco49, me he liado, simplemente dar las gracias por su palabras!.

Así será cuando haya desplegado toda la liquidez que tengo pendiente. Mientras tanto a seguir aprendiendo todo lo que se pueda.

Un poco de info para pensar en la semana

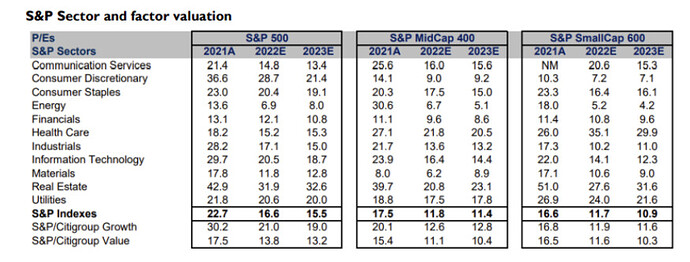

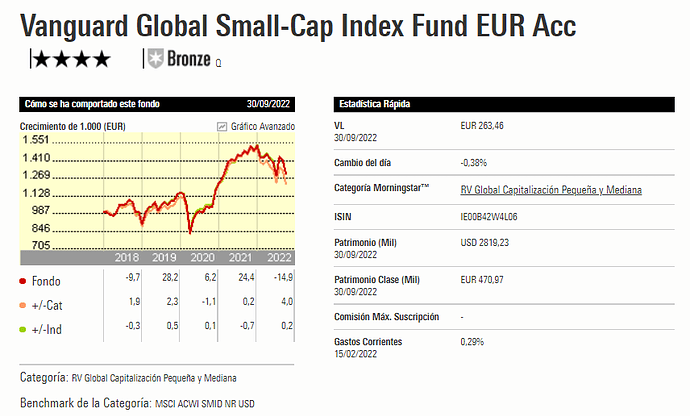

Madre mía las smallcap… entiendo que van a sufrir un poco más, pero el potencial de revalorización con múltiplos promedio es bastante grande

Si tuviera que elegir un fondo activo para esta clase de activo en lugar del vanguard, tiene algún predilecto?

Magallanes Microcaps, Fidelity Asian Smaller junto con el Vanguard, son los que yo tengo.

El dilema es…si pudiera parecer que aun quedan algunas caídas en el mercado (por FED, inflación y ajuste de beneficios en el PER); en un entorno donde sufren las grandes, a estas small caps las arrastran digo yo.

Por otro lado sería interesante conocer a que PER llegaron a cotizar a final de la crisis de 2008 o 2000 porque sería interesante.

¿Alguna vez se han parado a pensar cómo de grande es una small cap?

Reflexionen esto porque no son Pymes eh.

Aquí una small cap española como es Viscofan para que vea la magnitud:

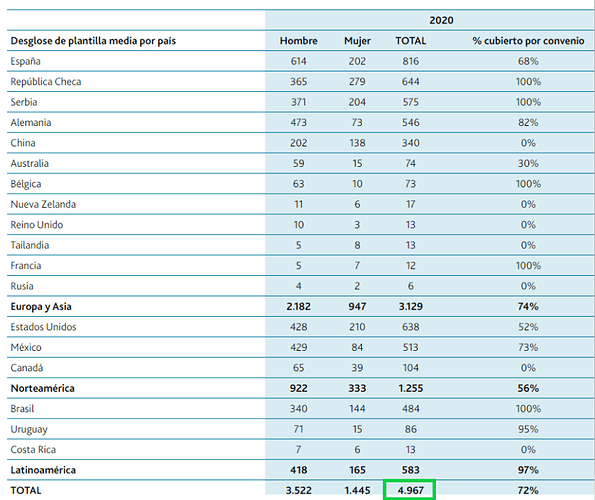

Factura 1.000 millones y tiene los siguientes empleados:

A 2022 cuenta con más de 5.000 empleados y no es la típica empresa que tiene 5.000 en sus casas trabajando con el ordenador. Si echa un ojo a la infraestructura y al hierro que tiene detrás, le parecería realmente un monstruo.

-España:

Una gran compañía simplemente tiene más número de fábricas que ella, pero en tamaño de cada una, son prácticamente idénticas. No sé si me explico.

-China:

-Brasil:

Esto es una empresa que capitaliza 2.000 millones. En el índice de vanguard las hay hasta de 10.000.

Imagine los bichos que hay dentro de ese fondo.

La pregunta es qué significa un poco más. Porque si este poco más es justo el poco más que uno necesita para superar su umbral de tolerancia a pérdidas. Con el riesgo suele ser preferible quedarse algo corto que pasarse.

En todo caso no es el tamaño el único factor que lleva a algo a caer más que otras opciones. Si no recuerdo mal tanto en 2000-2002 como en 2008 aguantó mejor un MDY que un S&P500, vamos que las mid caps aguantaron el chaparrón mejor que las gordas. Pero más que una cuestión de tamaño, tuvo bastante que ver el hecho que el peso sectorial del MDY fuera significativamente distinto al del S&P500 con mucho menor peso relativo en los peores sectores de cada uno de esos mercados.

También esos años son justamente donde según que fondos se terminan diferenciando notablemente de los índices. Aunque claro aquí el sesgo de supervivencia juega su papel.

Si nos vamos a fondos activos, dependiendo del tipo de gestión y del tipo de crisis, los resultados pueden diferir significativamente del índice de turno, porque al final precisamente se manifiestan las diferencias con los índices.

Yo vigilaría de intentar ser coherente con según que criterios. Por ejemplo si uno cree que el mercado ha caído poco en euros, no debería creer que está comprando significativamente mucho más barato que hace 10 meses por el hecho que el múltiplo haya caído notablemente más.

No estoy diciendo que sea un mal momento para comprar, estoy diciendo que si comparamos comprar ahora con comprar hace 10 meses, depende de que estemos mirando, igual hay menos diferencia de lo que puede parecer dependiendo de que se mire.

Cualquiera bastante expuesto a fondos patrios, con alguna excepción, suele ir bastante más cargado de small caps y similares que lo que puede sugerir el nombre. Cobas, Horos, AzValor, Magallanes y otros, suelen pescar mucho en small/mid caps.

Si alguien lleva mucho peso en fondos tipo Fundsmith, Seilern o similares, o un índice tipo MSCI World o S&P500 puede pensar que es una opción añadir small caps. Pero en el caso que su cartera ya sean de los comentados arriba, como suelo repetir, no va precisamente escaso de small caps.

Para el que tenga tiempo o ganas, puede comparar el Vanguard de small caps con los fondos comentados, en cuanto a peso en las distintas capitalizaciones bursátiles.

Sí, salvo que en unos está “estipulado por mandato” y en los otros no.

Los otros patrios pueden cambiar perfectamente e irse a empresas más grandes y se fastidia su “asset allocation” de un día para otro.

Con los que menciono en la parte superior, sabe al menos que están capados a hacer eso.

Tienen empresas incluso más pequeñas que el propio índice sí. Al menos ahora.