El término “slow grower” fue acuñado por el célebre inversor Peter Lynch para designar aquellas compañías cuyo crecimiento es similar al de la economía mientras reparten un dividendo considerable. Para poder ser valoradas por el método expuesto a continuación, las empresas tienen que haber registrado un historial de beneficios muy estable. Por ello, exijo al menos tres condiciones.

• Una rentabilidad sobre fondos propios (RoE) de al menos un 15% durante todos y cada uno de los diez últimos ejercicios fiscales.

• Flujos de caja libre (FCF) positivos durante todos y cada uno de los diez últimos ejercicios fiscales.

• [Opcional] Un “common stock ranking” de S&P de al menos A- (no confundir con el rating otorgado por la misma S&P. Este mide el historial de beneficios y dividendos por acción en base a su crecimiento y estabilidad).

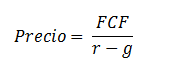

Este heurístico consiste en valorar este tipo de acciones a partir de una variación del modelo de descuento de dividendos (DDM) en el cual una estimación del flujo de caja libre, en lugar del dividendo repartido, es descontada:

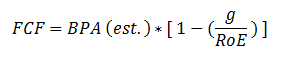

De acuerdo con la formula debemos tomar en cuenta tres variables. Por el lado del denominador, el diferencial entre el coste de los fondos propios ® y crecimiento (g). Por el lado numerador, el flujo de caja libre (FCF), este último expuesto en la siguiente ecuación:

En donde BPA (est.) es la estimación de los analistas (tomada de portales como Yahoo! Finance o Finviz), el crecimiento a futuro lo estimo como la inflación esperada más 200 puntos básicos (el PIB ha crecido históricamente a unos 300 puntos básicos en términos reales pero hay cierto efecto dilución para el caso de las compañías que cotizan) y el RoE como el valor esperado para la empresa a lo largo de toda su vida restante (valor terminal) y que estimo en un 15% para este tipo de compañías que cumplen los tres criterios indicados más arriba.

En el denominador, el diferencial histórico entre el coste de los fondos propios y el crecimiento ha sido del 5% - tomando datos de los profesores Jeremy Siegel para el caso del _coste de los fondos propios_ (6,7%) y del profesor Robert Shiller para el caso del _crecimiento de los beneficios_ (1,7%). Ambos términos son afectados por la inflación de igual manera, quedando neutralizado. Es por ello que el valor justo de una empresa es estimado en unas veinte veces la proyección del flujo de caja libre (20x FCF).

Hay que recordar que se trata de un simple heurístico. Algunos inversores de postín tienen los suyos (15 veces beneficios) y como todos ellos, estarán siempre sujetos a aquel principio expuesto por Groucho Marx: “estos son mis principios, si no le gustan tengo otros”.