Uff, va a ser importantísimo ver el informe trimestral a ver cómo van las cuentas de las gestoras porque no creo que ahora mismo ganen un euro, Horos está en la cuerda floja. Al menos True Value está bajo el paraguas de Renta 4 así que si la cosa se tuerce muchísimo le dan patada a los gestores y lo fusionan pero las otras que están recien inauguradas…

Esto de las gestoras me recuerda a los video clubs de los años 80s.

O a las inmobiliarias en 2007.

Eeo es. Ya comenté que con unos 50 millones gestionados Horos no tenía mucho margen peor claro si bajamos de 50 a 30

Por no habalr de los compartimentos con menos de 1 millón de euros

Sí que parece un tema algo delicado. Fondos y casas algo más pequeñas van a pasar meses complicados. No tengo ni idea de la estructura de costes y su punto muerto, pero esos 30 millones gestionados por Horos no parecen mucho la verdad. Comisionar el 2% supone facturar 600.000€, y de ahí habrá que ir restando costes de todo tipo. Esperemos que las cosas vayan bien en todos los sentidos.

Saludos.

En Horos hay un socio externo a la propia gestora. Supongo que dependerá de la paciencia de dicho socio.

Por otro lado es curioso como nos hemos ido de un extremo al otro. Hace no mucho se hablaba de lo rentable que era este negocio, hasta unos niveles vergonzosos para el posible partícipe y ahora hablamos de cierres y riesgo. Lo que les decía, que no hay que olvidar que son negocios muy cíclicos.

No tengo los datos para saber la rentabilidad de este negocio, desconozco los gastos fijos, pero antes de constituirse como gestora los asesores percibirían una comisión por volumen gestionado y resultados y entonces sus gastos no serían muy elevados. LLegaron a tener 215 mill. de euros de gestión.

El esquema de comisiones 1,35% más 9% sobre resultados, lo que hizo que el participe llegase a pagar un coste de más de un 3% cuando el VL subía, no se puede decir que fuese barato, y que yo sepa no han quitado el reseteo a los 3 años.

Al día de ayer su volumen era de 65,7 millones y el VL de 10,0998. Casi 5 años y medio después, solo los que entraron al principio han ganado un 1 % el resto… En el mismo periodo de vida de este fondo el Vanguard Global Stock Index Fund Investor EUR se ha revalorizado un 43 %, con menos sustos en el camino y un coste del 0,18%. Que cada uno saque sus conclusiones. Esto no es exclusivo a este fondo, es aplicable a muchos, mejor casi todos los nuevos fondos value españoles.

Es un negocio muy muy rentable si se dispone de masa critica, logicamente los vaivenes del mercado le afectan extremadamente, pero vamos que se supone que los gestores son gente preparada, saben administrar sus finanzas personales y como decian nuestros abuelos habran sabido hacerse una “cartillina” para la epoca de vacas flacas…

Cierto que es muy cíclico

Pero les recuerdo mis críticas se cerraron en las más grandes : Bestinver , Cobas, AzValor, Magallanes

pero precisamente en TrueValue han constituido su propia gestora y R4 va a ser comercializador; en ese sentido, están igual que Horos, dudo que R4 pueda ya echarles del fondo, lo máximo dejar de comercializarlo si no alcanza un mínimo que sea rentable. Pero para esto,mucho tendría que caer el patrimonio, el Numantia de Emérito Quintana está en R4 con menos de 10 Millones.

En uno de sus últimos seminarios, Alejandro Estebaranz comentó que, aparte de lanzar el nuevo fondo de microcaps, van a ofrecer asesoramiento personalizado -no en vano, el otro socio, Jose Luis Benito, venía de un family office-.

Estoy de acuerdo en que es un negocio muy cíclico pero permítame usted añadir un matiz…es un “muy buen” negocio “muy ciclico”.

Imaginemos el peor caso, el más catastrofista…se reembolsa el 100% del patrimonio “externo”. Por tanto sólo quedaría el patrimonio personal de los gestores.

Es cierto que los costes fijos son muy similares…pero no es menos cierto que se podrían ajustar…trabajar desde casa…sin viajes…poca actualización de la web…etc etc etc…vaya…que si lo comparamos con cualquier pyme de este país que esta facturando “0” la foto sigue saliendo bien.

Yo…que he criticado este tema también he dicho que quiero que mis gestores tengan un salario más que digno. Dicho de otra manera un esquema en el que la comisión de gestión fuese bajando conforme subiese el patrimonio bajo gestión me parecería razonable.

Creo que en alguna otra ocasión también he indicado que trato de analizar el riesgo “quiebra gestor” que ojo ahora vemos que existe…

Curioseando en Renta 4 veo que el True Value Small caps tiene casi 3 millones de patrimonio.

Se ve que crece rápido.

Puede que haya partícipes del microcaps de Magallanes que hayan traspasado parte o todo a este fondo nuevo, las comisiones son tal que la mitad.

Y de las diferentes opciones posibles como que se hagan traspasos desde True Value, que sean aportaciones de los fundadores, que sean aportaciones de efectivo de diferentes inversores o simplemente que se hagan traspasos de los cientos de fondos de RV, ¿porque sugiere usted que lo traspasado a este nuevo fondo venga de Magallanes Microcaps?

Perdone pero yo no he dicho “ lo traspasado a este nuevo fondo venga de Magallanes Microcaps”, si pienso lo que he escrito que de seguro que hay partícipes del micro que se han marchado al nuevo fondo, concretamente dos personas que conozco han traspasado uno la totalidad y otro la 1/2

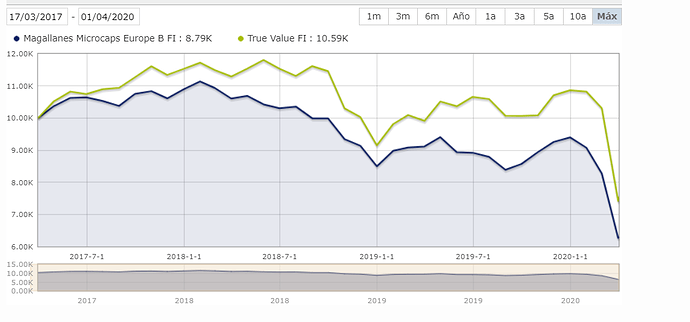

Le voy a poner algún dato, Magallanes Microcaps, con una cartera muchísimo más concentrada en microempresas (más volatilidad y menos liquidez) que True Value y con mayores comisiones ya que TV no puede todavía cobrar el 9% de “exito”… ha obtenido los siguientes resultados al día día de ayer:

Rentabilidad ultimo mes Magallanes Micro - 23,82%

Rentabilidad último mes True Value - 29,83%

Rentabilidad últimos tres meses Magallanes Micro - 32,92%

Rentabilidad últimos tres meses True Value - 33,43%

Según esto no parece que los gestores de TV lo hayan hecho mejor que Iván Martín en esta caída tan brutal a pesar de que en teoría sus inversiones deberían ser menos volátiles y son más líquidas. Y si, por supuesto sé que uno o tres meses es un plazo muy corto para analizar Y/o comparar un fondo, pero son los datos en esta situación tan especial.

Soy participe en pequeño porcentaje de Magallanes Micro y he escrito en varias ocasiones mi desilusión con los resultados globales de Magallanes.

Salvo que sus dos amigos hayan aportado una cantidad muy significativa de los 3 millones, me ratifico totalmente en mi comentario.

Creo que alguien dijo que llevan unos 377 participes, no lo puedo contrastar, por lo que 2 partícipes no son muy representativos salvo insisto, que su aportación sea muy elevada en relación al total.

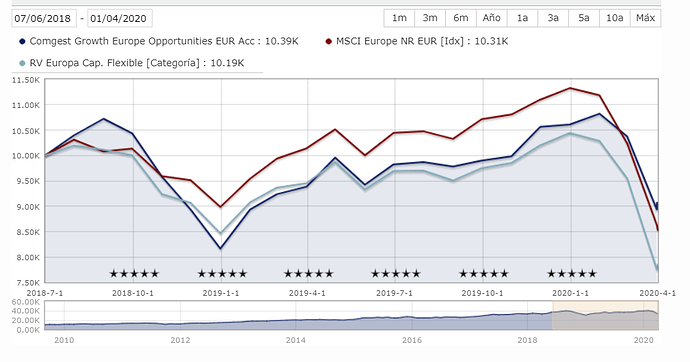

Yo creo que reducir el comportamiento de un fondo al tamaño, etc. no es correcto. Según usted, a mayor capitalización debe haber una menor caída. Le pondré un ejemplo utilizando un mismo fondo, el Comgest Growth Europe Opportunities vs MSCI Europe :

Como puede ver, en la caída tonta de 2019 (¿Fue por la guerra Comercial? que risa da a día de hoy verdad?) el fondo se despeñó mas que en la crisis del Coronavirus (y como pueden ver vs MSCI Europe se despeño en 2019, sin embargo en la caída actual las tornas han cambiado).

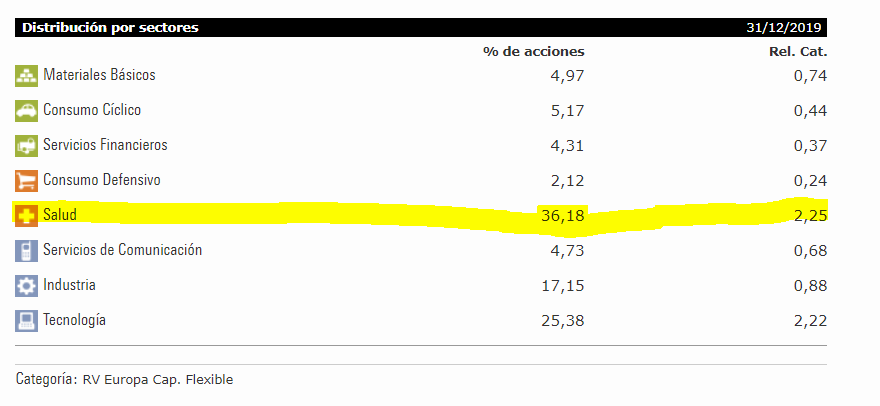

Entonces, el comportamiento entre dos fondos se debe a factores como la capitalización o, por el contrario, ¿influye más el sector/sectores donde se encuentre invertido el fondo? Pues bien, atentiendo al asset alocation del Comgest vemos que tienen un peso en farma (desde hace años) muy alto, de aproximadamente el 34 % (final de febrero según ficha) frente a un peso en el índice del 15,39 % ¿Qué casualidad el buen comportamiento en estas caídas frente al índice verdad? ¿Sabía el gestor que venía una pandemia? No lo creo.

Cabe destacar que la capitalización mediana del fondo es de 10.000 m € frente a la del MSCI World, de 39.000 m €, ¿En la anterior caída lo hicieron muy mal y ahora muy bien? No sé, yo no me atrevería a juzgar las cosas tan a corto plazo y en base al tamaño de las empresas. Porque, por este motivo, también podría decir un inversor que siendo las microcaps mucho más rentables que el resto de empresas Magallanes lo está haciendo peor que True Value ( y tampoco tiene mucho sentido).

Saludos.

No he hecho una análisis tan detallado como el suyo, si comparé TV con Magallanes Micro fué solo por la mención de Puerto de que tal vez el gran crecimiento inicial de TV Micro viniese de traspaso de Magallanes Micro, y en eso no estoy de acuerdo salvo que se demuestre.

En lo que si estoy de acuerdo con usted es en la importancia de acertar en la asignación de activos, no solo en el sector, también en la zona geográfica.

Alguien dijo que se puede obtener mejor rentabilidad con un fondo mediocre si esta invertido en el sector y zona adecuada que otro excelente que invierta sin acertar en zona y sector.

Se que he dicho cosas obvias, pero debe ser que el confinamiento me está afectando.

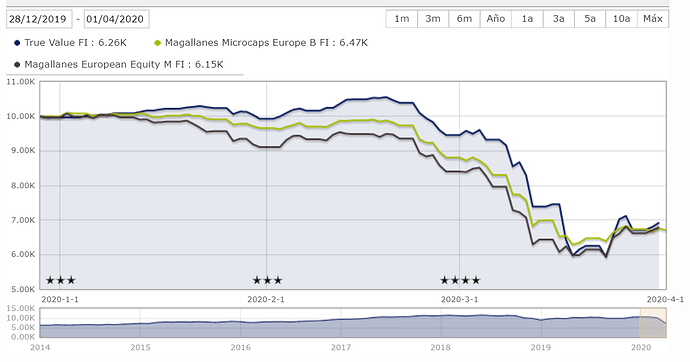

Además, el mejor ejemplo lo tenemos comparando Magallanes European con Magallanes Microcaps ( se supone que el gestor va a obrar de igual forma en cuanto a proceso), donde podemos observar que se podría decir que el microcaps ha capeado mejor el temporal (a corto plazo). Además, incluyo True Value por no desviarnos del hilo.

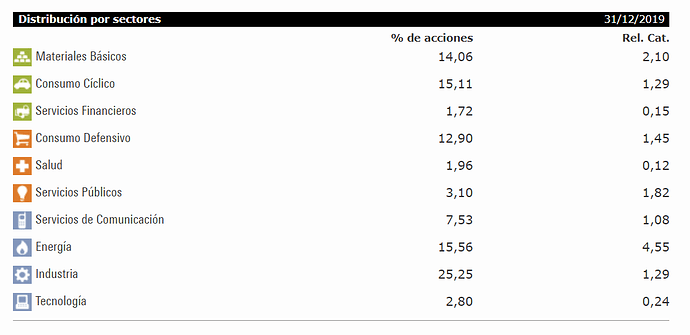

Como podemos observar, European está bastante más invertido que Microcaps en empresas cíclicas y sensibles al cíclo

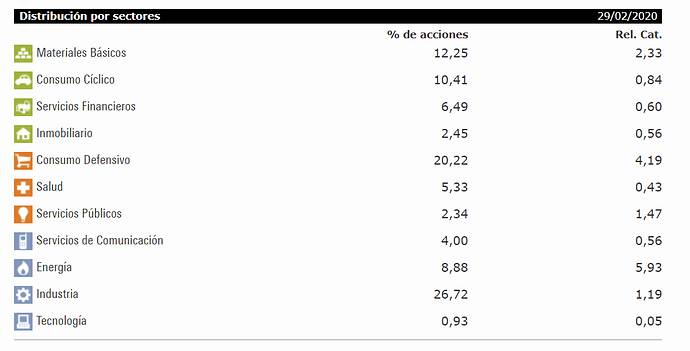

Magallanes Microcaps:

Magallanes European:

Por otra parte, lo que en lo que a lo mejor quería decir el compañero es que determinados inversores del Microcaps pueden estar muy interesados en True Value, en lo que estoy muy deacuerdo. Además, lo que más se agradece de este fondo es la juventud del gestor con un largo recorrido por delante (a no ser que haya alguna desgracia, dios no lo quiera).

Saludos.