¿Tiene sentido hablar de alfa para el inversor minorista? ¿Sirven para algo los cursos de inversión? Una breve conversación con ChatGPT.

Javi: ¿Existe realmente el alfa para el inversor minorista, entendido como la capacidad de seleccionar activos o estrategias que batan de forma consistente al mercado sin asumir mayor riesgo sistémico? Mi impresión es que, salvo casos muy concretos (información privilegiada, capacidad de influir en la gestión o ventajas estructurales), el alfa es imposible, y suele ser en realidad beta no reconocida, exposición a factores o simplemente mayor riesgo asumido.

ChatGPT: Tu tesis es bastante sólida, pero hay dos matices importantes que normalmente se pierden cuando se dice “el alfa no existe”.

El primero es casi filosófico/estadístico: “alfa” no es una propiedad objetiva, es residuo de un modelo. Cambias el benchmark o añades factores (value, quality, momentum, low beta, liquidity, etc.) y lo que parecía alfa pasa a ser beta “disfrazada”. Por eso tu frase “lo que algunos llaman alfa es beta” es muchas veces cierta: es exposición a factores o a riesgos no incluidos en el índice (y a menudo, con apalancamiento implícito). El paper “Buffett’s Alpha”, por ejemplo, encuentra que gran parte del “alfa” de Buffett se vuelve insignificante cuando controlas por factores tipo quality y “betting-against-beta”, además de reconocer el papel del apalancamiento vía financiación barata (float).

El segundo matiz es de teoría de mercados: una eficiencia informacional perfecta es imposible porque si no hubiese recompensa por buscar y procesar información, nadie pagaría el coste de hacerlo, y el mercado dejaría de ser eficiente. Esto es la intuición clásica de Grossman–Stiglitz (la eficiencia tiene que ser “incompleta” para poder sostenerse).

Dicho eso, si aterrizamos en la pregunta práctica (“¿puede un inversor batir al mercado sin asumir más beta?”), la respuesta rigurosa suele ser: en agregado, no; en casos puntuales, quizá; y ex ante es dificilísimo identificar quién lo logrará, sobre todo después de costes e impuestos.

La pieza más contundente aquí no es un “estudio empírico”, sino una identidad contable: antes de costes, el conjunto de gestores activos es el mercado; después de costes, el conjunto de gestores activos queda por debajo. Es la “Arithmetic of Active Management” de Sharpe. No te dice que nadie pueda hacerlo; te dice que el juego es de suma cero antes de costes y de suma negativa después de costes (para el dólar activo medio).

Luego vienen los datos: en fondos tradicionales, la evidencia repetida es que la mayoría no bate a su índice en horizontes largos, y la persistencia es pobre (ganadores pasados no son ganadores futuros de forma fiable). SPIVA documenta tasas altas de infrarrendimiento frente a índices en muchos segmentos y horizontes. El trabajo académico clásico sobre persistencia (Carhart) encuentra que buena parte de lo que parecía “skill” se explica por exposiciones a factores (p.ej. momentum), y que los costes ayudan a explicar la persistencia negativa. Fama–French (2010) es especialmente duro: incluso cuando hay colas con alfa estimada positiva, para el inversor en neto la historia suele ser mala; al añadir de vuelta costes (mirar “gross”), hay algo más de señal en las colas, pero no es una mina explotable sin fricciones.

Además, hay un argumento “de equilibrio” que encaja muy bien con tu intuición: aunque exista habilidad, la competencia y los flujos de capital tienden a arbitrarla (decrecientes rendimientos a escala). Berk–Green formaliza precisamente que, en equilibrio, los inversores persiguen rentabilidad pasada, entran flujos, y la oportunidad se diluye; por eso puedes tener habilidad y aun así observar poco o ningún alfa persistente en fondos grandes.

Entonces, ¿en qué sentido “sí” podría existir alfa “real” (no beta camuflada) sin “más beta”? Hay varios mecanismos, pero todos vienen con asteriscos grandes:

- Ventaja estructural, no analítica: mejor acceso a flujo de órdenes, market making, latencia, capacidad de internalizar spreads, financiación más barata, mejor trato en emisiones/privados, o poder de negociación. Esto puede generar PnL con beta baja, pero no es “ratio + análisis” al uso; es microestructura y posición en la cadena alimentaria.

- Restricciones/segmentación: si ciertos inversores no pueden (o no quieren) usar apalancamiento, vender en corto, comprar ilíquidos, o tolerar tracking error, aparecen primas (por ejemplo, el fenómeno detrás de “betting against beta”). Que eso sea “alfa” o “beta alternativa” depende del modelo… pero económicamente puede ser una fuente de exceso de retorno ajustado a mercado.

- Ilíquidos y “especial situations”: microcaps, distressed, merger arb, situaciones complejas con alto coste de análisis. Aquí puede haber ineficiencias más gordas, pero normalmente pagas con capacidad limitada, costes de transacción, colas de riesgo, y riesgo de modelo. En cuanto escalas, suele degradarse.

- Activismo/control: aquí estoy de acuerdo contigo: si puedes influir en gestión, estructura de capital o gobierno, estás cambiando el activo, no solo “prediciendo” precios. Eso puede producir retornos con beta no necesariamente mayor, pero es un juego distinto.

Si nos ceñimos a tu frase “posicionarte en base a datos, ratios o análisis” en mercados líquidos y seguidos: la probabilidad de alfa neto, estable y sin factor-loading oculto es baja. No “cero metafísico”, pero sí baja para la mayoría, y especialmente baja para el inversor que compite contra profesionales y encima paga fricción fiscal/operativa.

Un cierre que quizá te encaje: “alfa” existe como posibilidad lógica y aparece ex post en unas pocas colas… pero es un recurso competitivo, escaso y rápidamente arbitrado; para el inversor típico, lo racional es asumir que su alfa esperado neto es ≤0 y que lo que parezca alfa probablemente sea beta de factores/ilíquidos/convexidades. Eso no es ser cínico; es tomar en serio Sharpe (identidad), la evidencia de persistencia y el argumento de equilibrio.

Javi: ¿Hasta qué punto tiene sentido pensar que el análisis fundamental, la selección de sectores, el estudio de ratios financieros o la valoración de empresas permiten generar alfa hoy en mercados líquidos y altamente eficientes?

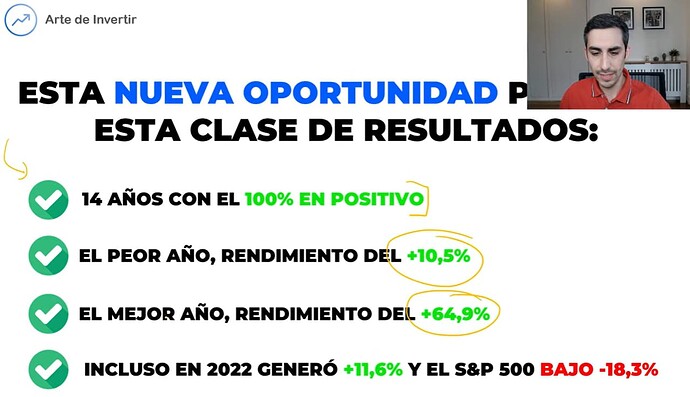

¿No crees que los cursos y formaciones dirigidas al inversor minorista, en la práctica lo que ofrecen es exposición a beta, a factores o a distribuciones de riesgo poco evidentes? ¿Hasta qué punto ese conocimiento es económicamente útil, más allá de ayudar a entender los riesgos que ya se están asumiendo?

ChatGPT: respuesta corta: sí, en su gran mayoría están vendiendo “alfa” que en realidad es beta (o peor: ruido), y para un minorista ese conocimiento suele ser económicamente inútil o negativo . Pero hay excepciones muy concretas que conviene separar, porque si no mezclamos todo y parece una postura dogmática.

Voy por partes, con bisturí.

1. Marco duro: qué puede realmente comprar un minorista

Un inversor minorista no puede comprar de forma sistemática:

- Ventajas de microestructura (latencia, order flow, internalización).

- Información material no pública (ilegal).

- Influencia en gestión (activismo real).

- Financiación estructuralmente barata (float tipo aseguradoras).

- Escala para arbitrajes complejos con costes bajos.

Por tanto, todo curso dirigido al minorista que promete “batir al mercado” solo puede hacerlo por tres vías :

- Exposición a factores de riesgo (value, momentum, carry, volatility, leverage implícito).

- Aumento de riesgo de cola (estrategias que ganan mucho tiempo… y revientan raro pero fuerte).

- Storytelling + sesgo de selección (sobrevivientes, backtests cherry-picked).

No hay cuarta vía.

**2. Qué venden realmente los cursos “clásicos”

a) Cursos de análisis fundamental / valoración

Qué dicen que venden

“Aprende a valorar empresas y encuentra compañías infravaloradas”.

Qué venden en realidad

- Exposición a value / quality / small caps .

- Muchísimo tracking error .

- Y a menudo concentración + iliquidez.

Eso no es alfa. Es beta a factores que:

- Ya existen empaquetados a bajo coste.

- Tienen periodos larguísimos de underperformance.

- Psicológicamente son durísimos de mantener.

Además, en mercados líquidos y cubiertos, la información contable está más que arbitrada. Pensar que un minorista, leyendo estados financieros públicos, va a sistemáticamente adelantarse a analistas buy-side con acceso a management, canales, expertos sectoriales y modelos internos es, siendo riguroso, una fantasía.

Conclusión:

No compras alfa; compras un estilo de riesgo mal entendido.

b) Cursos de sectores / rotación sectorial

Qué dicen que venden

“Anticípate a los ciclos”.

Qué venden en realidad

- Timing macro (uno de los juegos con peor evidencia empírica).

- Sobreexposición a beta cíclica.

- Alta rotación → costes + impuestos.

La evidencia histórica muestra que incluso instituciones fallan sistemáticamente en market timing. Para un minorista, el resultado típico es:

- Llegar tarde al sector de moda.

- Salir tarde del sector en caída.

- Comprar volatilidad disfrazada de “visión”.

Conclusión:

Beta direccional con narrativa.

c) Cursos de trading técnico

Aquí ya no es beta: es ruido.

Qué venden

- Patrones visuales.

- Indicadores correlacionados entre sí.

- Backtests no ajustados por data-snooping.

Qué obtienes

- Distribuciones con esperanza matemática ~0 antes de costes.

- Negativa después de costes.

- Alta varianza psicológica.

Esto no es ni alfa ni beta: es transferencia de riqueza hacia el broker y el formador .

d) Cursos de opciones

Este merece un análisis más fino.

Qué dicen que venden

“Ingresos recurrentes”, “estrategias profesionales”, “probabilidades a favor”.

Qué venden realmente (en el 90%)

- Venta de convexidad .

- Exposición a tail risk.

- Beta negativa a volatilidad.

Funciona… hasta que no funciona.

La mayoría de estrategias enseñadas (short puts, iron condors, etc.):

- Tienen Sharpe artificialmente alto .

- Drawdowns raros pero devastadores.

- Requieren gestión emocional y de sizing que casi nadie hace bien.

Esto no es alfa, es:

vender seguro de incendios sin capital suficiente.

Puede tener sentido como componente controlado, pero venderlo como “batir al mercado” es directamente engañoso.

3. El problema central: confundir conocimiento con ventaja

Aquí está el punto clave de tu frase:

“conocimiento financieramente inútil”

Y es brutalmente acertada en términos de rentabilidad esperada .

Mucho conocimiento financiero:

- Aumenta confianza, no retorno.

- Incrementa actividad, no alfa.

- Amplifica errores conductuales sofisticados .

Saber valorar una empresa no implica tener ventaja competitiva.

Saber cómo funciona una opción no implica que debas usarla.

El mercado no paga conocimiento , paga:

- Riesgo.

- Liquidez.

- Restricciones.

- Capital paciente.

- Ventajas estructurales.

Todo lo demás es higiene intelectual, no fuente de alfa.

4. Entonces, ¿todo es humo?

No todo. Hay dos usos legítimos del conocimiento financiero para un minorista:

1. Defensa, no ataque

- Evitar estafas.

- Entender qué riesgos estás asumiendo.

- No confundir rentabilidad pasada con habilidad.

- No pagar comisiones absurdas.

Aquí el conocimiento sí tiene ROI, pero en forma de errores evitados, no de alfa.

2. Implementación eficiente de beta

- Mantener disciplina en drawdowns.

- Entender por qué tu factor/estilo sufre.

- No abandonar estrategias con prima esperada positiva en el peor momento.

Esto es clave:

![]() El valor está en sostener beta incómoda, no en descubrir alfa.

El valor está en sostener beta incómoda, no en descubrir alfa.

5. Veredicto final (sin diplomacia)

- Sí, la mayoría de cursos venden falsamente alfa.

- Sí, en realidad venden beta, ruido o riesgo de cola.

- Sí, para el minorista medio ese conocimiento es económicamente inútil o negativo si se usa para “batir al mercado”.

- No, el mercado no recompensa el esfuerzo intelectual medio.

- Sí, el único “edge” real del minorista es aceptar que no lo tiene.

Y cierro con una frase que resume todo esto mejor que cualquier paper:

El mercado no castiga la ignorancia; castiga la falsa sensación de ventaja.