Como iré haciéndolo a ratos, este artículo inicial se irá ampliando en los próximos días conforme vaya avanzando mi análisis (le llamaré “etapas de filtraje” sin ningún significado especial, sólo como simple denominación de los ratos que vaya teniendo disponibles para avanzar)

Disclaimer: Evidentemente no es una recomendación para nadie, ni tampoco estoy seguro de que al final del ejercicio aparezcan acciones mínimamente interesantes. Y aún en el supuesto que aparentemente lo fueran, tampoco significa que se vayan a revalorizar. Sólo es una explicación de un proceso de selección, uno de los que uso para mí. Aclaro que no busco acciones porque paguen dividendos. Lo que intento es buscar buenas acciones por fundamentales (independientemente de la “circunstancia” de pagar o no dividendos) y que tengan posibilidades de revalorización. Y también que se acomoden a lo que pienso pueda ser un buen Momentum para comprar.

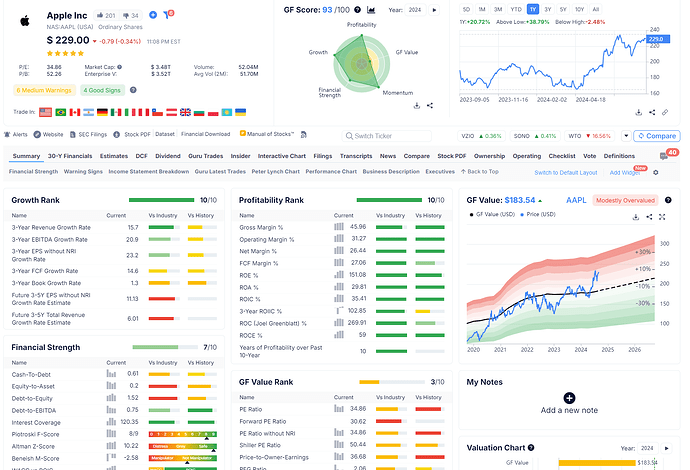

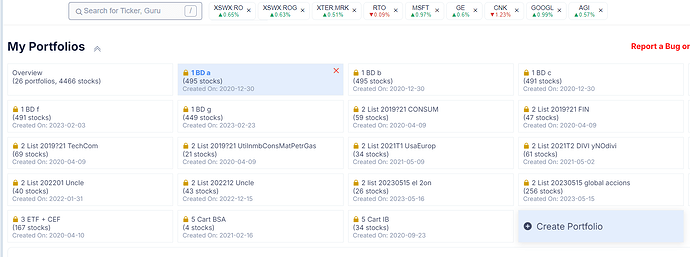

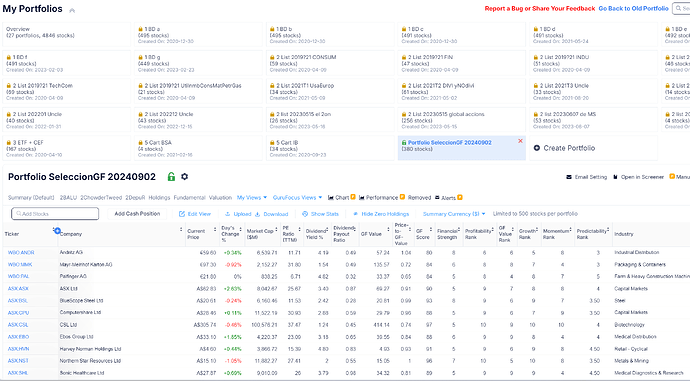

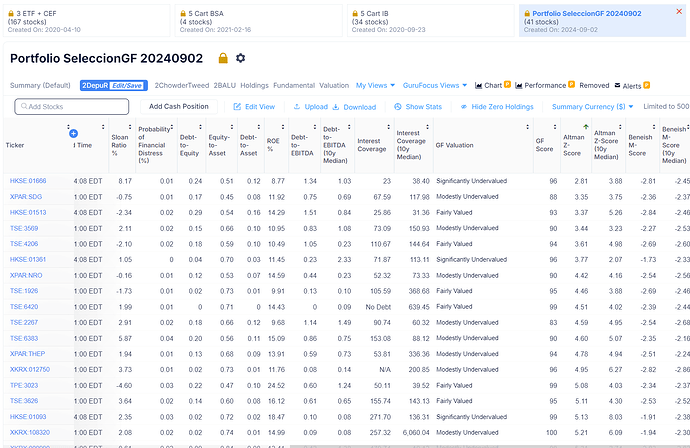

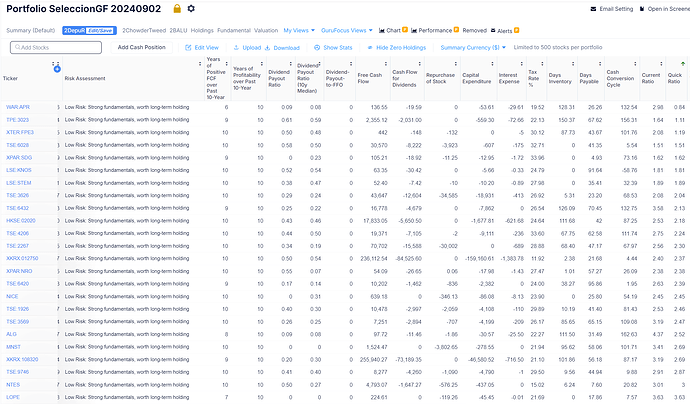

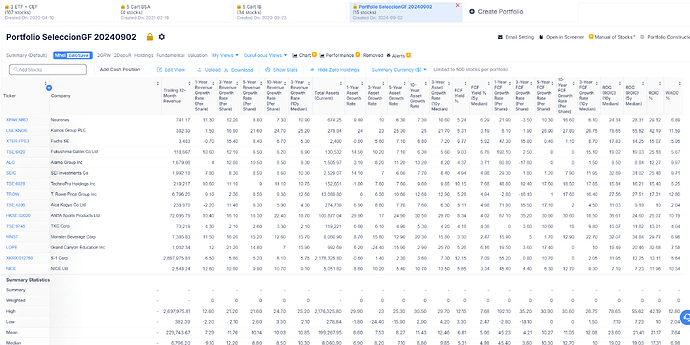

Para este ejercicio empiezo con la web de Gurufocus. Imagino que es conocida. Para quienes no la conozcan, pego un print de parte de su Summary:

.

.

En el centro arriba se ve el GF Score que es una síntesis ponderada de los distintos “Scores” o “Ranks” que aparecen debajo: Growth, Profitability, Value, Financial, Momentum,…

En el lado derecho aparece el GF Value o asignación de Fair Value que le da la propia Gurufocus.

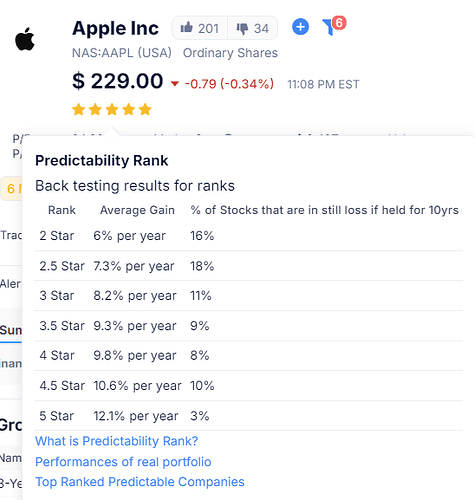

Y arriba a la izquierda, justo debajo del precio de cotización aparecen unas estrellas que es el “Predictability Rank” y, poniéndome encima con el cursor, aparece la leyenda:

.

.

Tampoco se trata de creerse a pies juntillas las indicaciones, pero ante el amplísimo espectro de acciones disponibles, a mí me vale la pena dejar de lado las que estén más caras que el Fair Value o que el Predictability Rank sea inferior a 3.

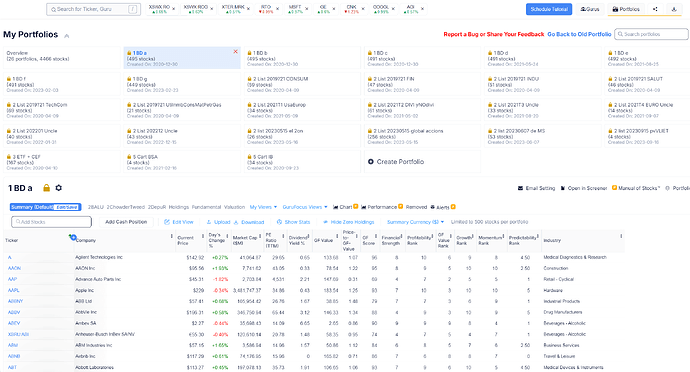

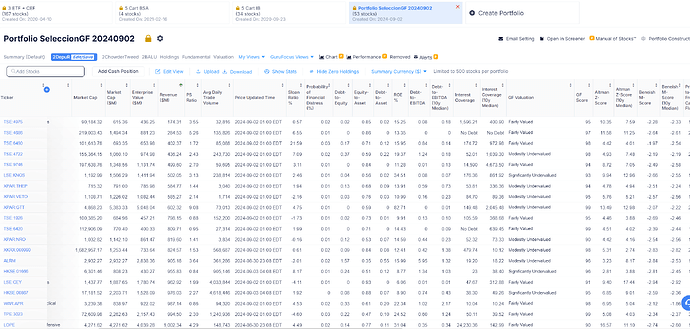

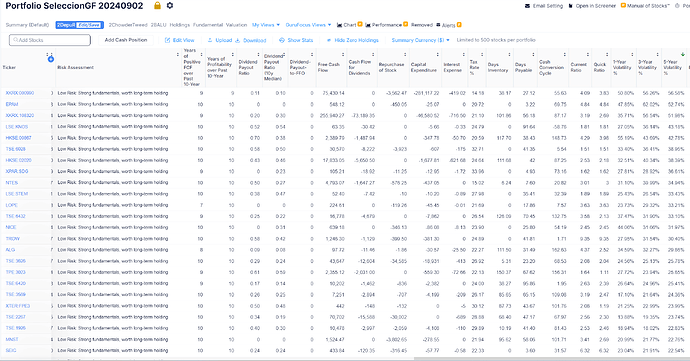

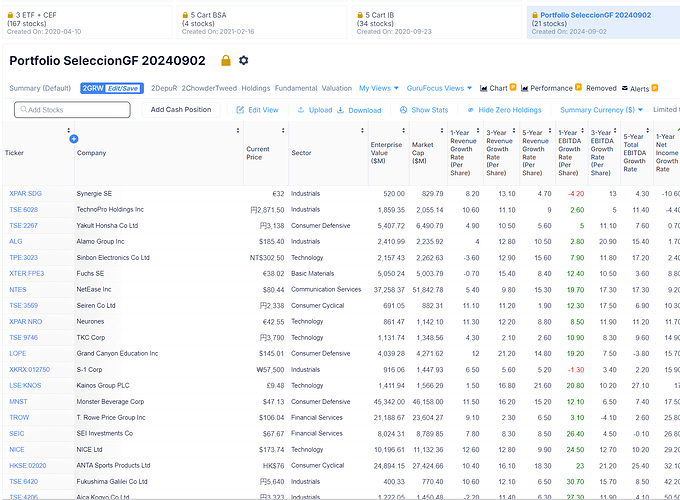

Dentro del mismo Gurufocus voy a la vista de Portfolios, donde me aparecen los que me he ido creando con el tiempo:

.

.

En la mitad superior se visualizan los Portfolios y en la mitad inferior los datos que me interesan para esta selección inicial.

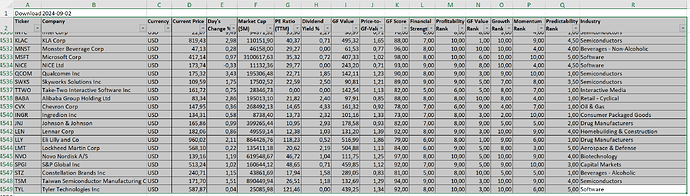

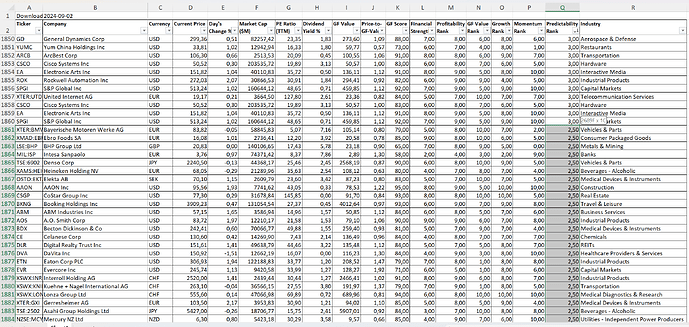

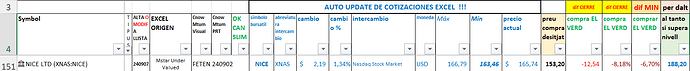

Haciendo el proceso de irnos situando sobre cada Portfolio y clickando en Download como Excel, tras aproximadamente 1 hora habremos descargado las poco más de 4.500 acciones. Y que compiladas en 1 sólo Excel se ven tal que así:

.

.

Mi objetivo es reducir las 4.547 acciones a máximo 495, ya que Gurufocus no admite más de 500 en un Portfolio. Que es lo que necesito para poder pasar otros filtros que tengo creados.

Por tanto toca eliminar de la lista en números redondos 9 de cada 10, o al revés quedarme con 1 sólo de cada 10 acciones.

Comienzo por las que el Predictability Rank sea inferior a 3. Y de una tacada he eliminado 2689 acciones:

.

.

Con las 1858 acciones restantes, ordeno por GF Score y elimino las 193 inferiores a 80.

Quedan 1665.

Elimino las que el Financial Strength es inferior a 5. Quedan 1508.

Elimino las que el Momentum Rank es inferior a 4. Quedan 1451.

Elimino las que el Growth Rank es inferior a 5 (sólo 9). Quedan 1442.

En Profitability Rank todas están por encima de 5.

Ordeno por Price to GF Value y elimino todas las que el ratio sea superior a 1,05 y salen 735.

Quedan 707.

Elimino las que el GF Value Rank es inferior a 4. Quedan 689.

Elimino las que el Market Cap sea inferior a 500M. También las que el PER esté a 0 (cero) o que sea superior a 70.

Paso un filtro para detectar duplicados y eliminarlos también. De hecho hay muchos duplicados en varios Portfolios (acciones que repetitivamente han cumplido mis criterios de selección y que por tanto figuran en distintas listas) y su eliminación hará bajar bastante el número de empresas a pasar a la 2ª fase.

Pues sí, quedan 381 empresas:

.

.

De hecho me ha costado más tiempo la explicación y añadir las imágenes que el hacer la descarga de Excels y pasar los filtros explicados.

En otro rato que disponga explicaré el proceso para incorporar las 381 empresas a un nuevo portfolio de Gurufocus y desde dentro de la plataforma seguir pasando filtros con nuevos criterios a fin de hacer una depuración más exhaustiva y una selección de empresas más fetén.

.

2ª etapa filtraje:

.

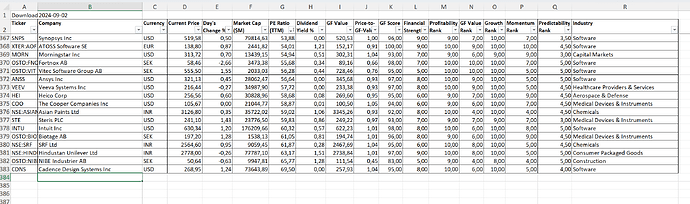

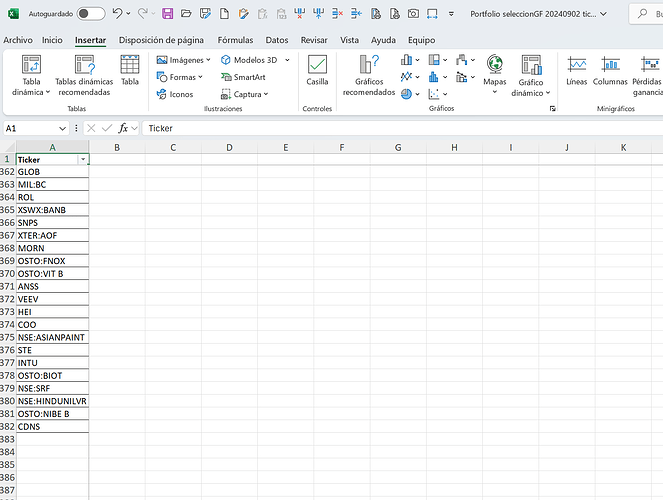

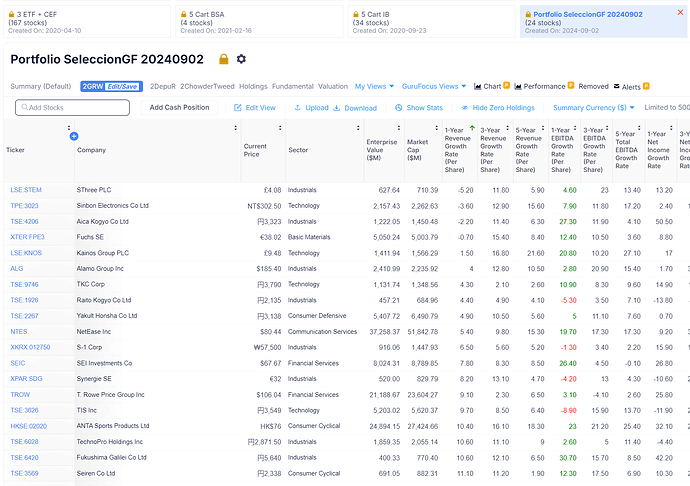

Guardo copia del Excel con otro nombre y sólo con la columna A de los Tickers de las 381 empresas. Así:

.

Voy a My Portfolios de Gurufocus, abajo a la derecha en imagen para “Create Portfolio”:

.

.

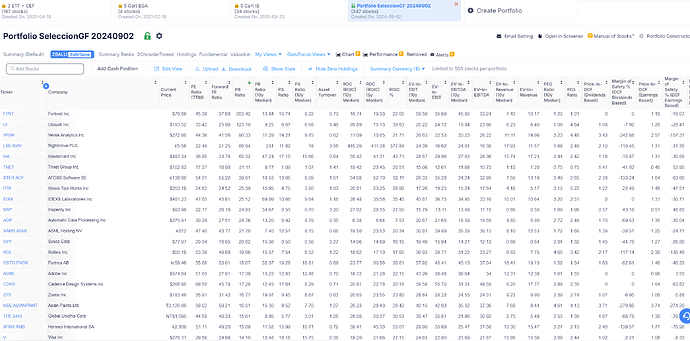

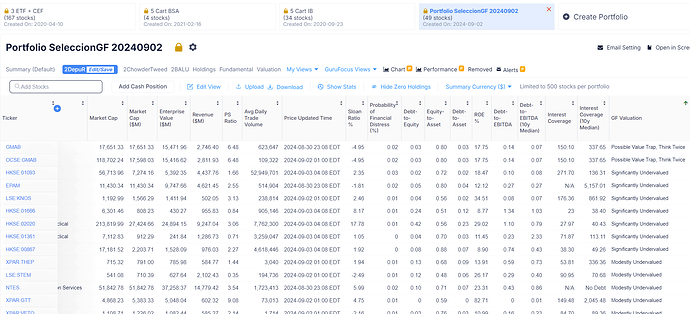

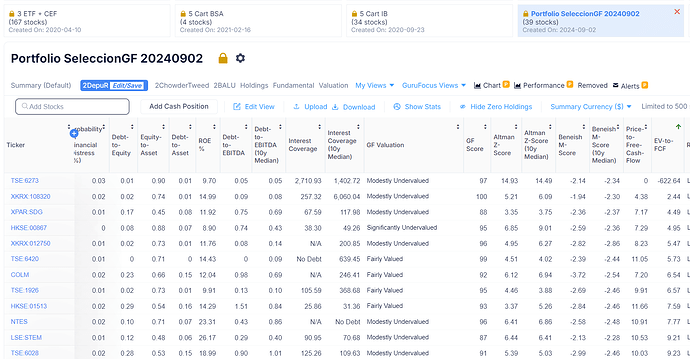

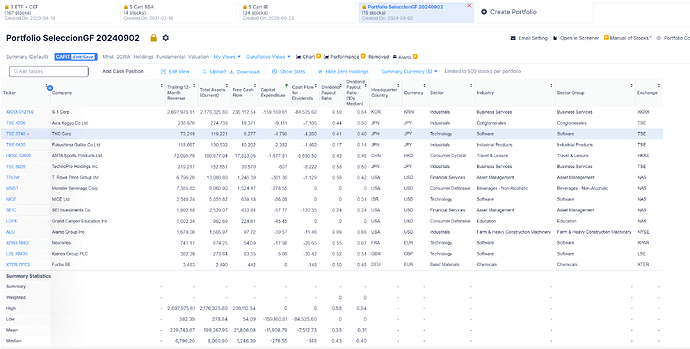

Le doy nombre al Portfolio, importo los Tickers y en unos segundos ya está el nuevo portfolio en pantalla. Aparecen 380 activos pues la plataforma ha eliminado CCF Holdings que es OTC:

Obsérvese que he añadido el Dividend PayOut Ratio a la derecha de Dividend Yield y renombro la vista como Summary Ranks. Voy a ordenar por este nuevo criterio y eliminar todas las empresas con ratio mayor de 75, que habrá unas cuantas, como se puede ver en siguiente imagen:

Me han quedado 347 empresas, que en siguiente filtro o vista 2BALU…

.

.

voy a reducir eliminando las que el Per Forward sea superior a 70 (vaya no hay), y siguientes criterios a la derecha P/B >25, P/S>20 (no hay); Asset Turnover < 0,35, ROIC <5%. Y con esto he reducido a 300 empresas. A continuación seguiré con …:

.

.

descartar EV / EBITDA > 30; y otros criterios a la derecha EV / Revenue > 20 (no hay); PEG Ratio >5; Price to Free Cash Flow > 33; Net Current Asset Value o Net-Net Working Capital <0 (negativo). Con estas últimas podas, me quedan sólo 53 empresas y aún faltan varios criterios por filtrar…:

.

.

Lo dejo aquí, de momento, pues son las 2 de la mañana y es muy tarde.

Nuevo filtraje cuando tenga otro rato mañana o pasado.

.

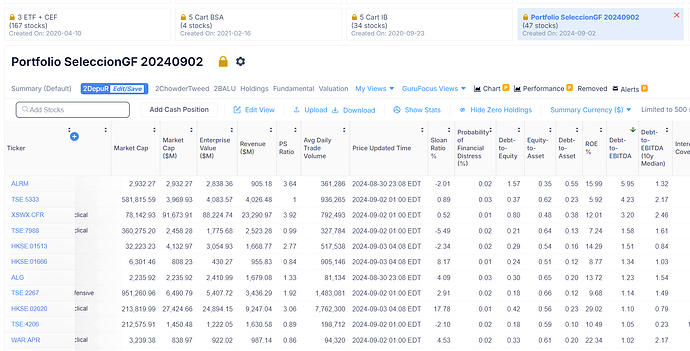

3ª etapa filtraje:

.

Le dedico un rato más…

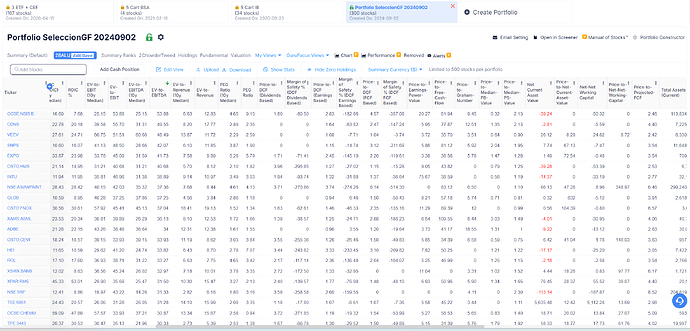

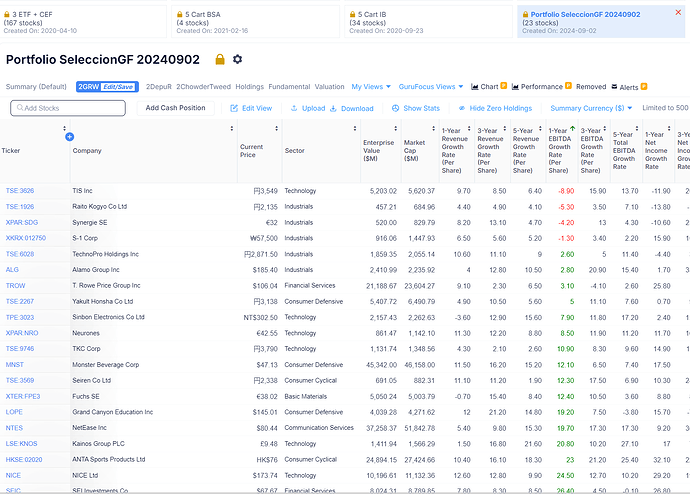

Ahora me pongo con una nueva vista de los que tengo estructurados en Gurufocus con otros criterios para filtrar.

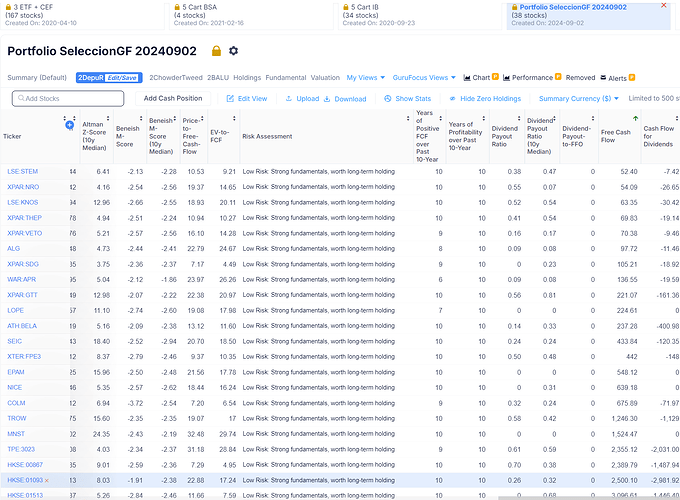

La vista se llama 2DepuR.

El 1er criterio será eliminar empresas con menos de 500M de Revenue (me apiado de la de 499,60M ![]() ):

):

Dentro de la misma vista, ordenando por GF Valuation me cargo GMAB que seguro es una gran empresa, pero no entro en más consideraciones pues aparece como “Possible Value Trap”:

En la misma vista, ordenando por Sloan Ratio no hay ninguna eliminable >25 ni <-25.

Tampoco hay ninguna eliminable por Probability of Financial Distress.

Por Debt to Equity la más elevada ALRM es 1,57 que es admisible. Y su Debt to Assets también el más elevado de 0,55. Pero la eliminaremos junto a otras dos por tener un Debt to Ebitda >3…

Elimino 3 más con ROE inferior a 8:

Elimino 1 empresa con Altman Z-Score inferior a 3 y por Beneish M-Score elimino otra más (HKSE:01361) por ser mayor de -1,78:

Elimino otra más por EV-to-FCF negativo:

Lo dejo por un rato que está lloviendo y tengo que ir a recoger a mi esposa al super. Sorry!

.

4ª etapa filtraje:

.

Volvemos un rato más al análisis…

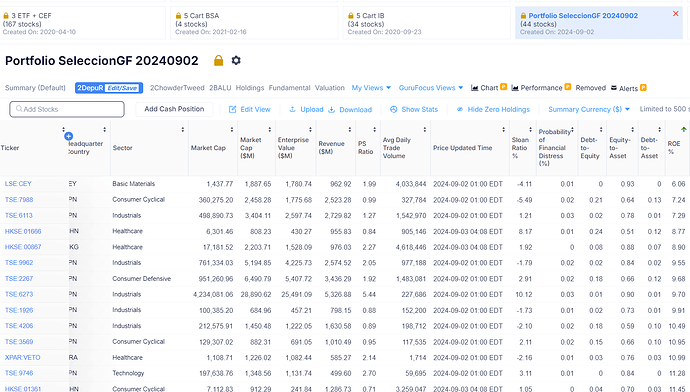

En la misma vista 2DepuR tengo el Free Cash Flow y el Cash Flow for Dividends (2 columnas derecha imagen). Elimino las 2 empresas ATH:BELA y HKSE:01093 en que el CF for Divi es mayor que el FCF:

Obsérvese que el Risk Assessment es bajo en todas las empresas que me van quedando.

A continuación eliminaré aquellas empresas con Payables > 4 meses, con Inventario > 6 meses o con Cash Conversion Cycle también > 6 meses:

Sigo con el Current Ratio, que el más bajo es 1,51 y no elimino ninguna empresa. Pero sí elimino una con Quick Ratio inferior a 1:

Eliminaré también las 4 empresas cuya Volatilidad a 1 o 3 o 5 años es superior al 50%:

.

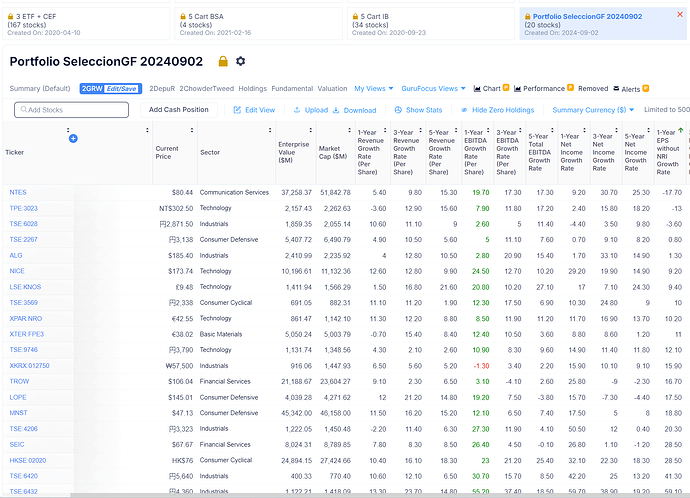

Paso a otra vista 2GRW (ratios crecimiento) y elimino 1 empresa con recorte en Revenue a 1 año superior al 5%:

Elimino 2 más por ídem Ebitda:

Otra por 1yr Net Income:

Dos más a eliminar por ídem 1yr EPS Growt:

Una más por ídem FCF:

Elimino 2 más por un Mohanram G-Score inferior a 5:

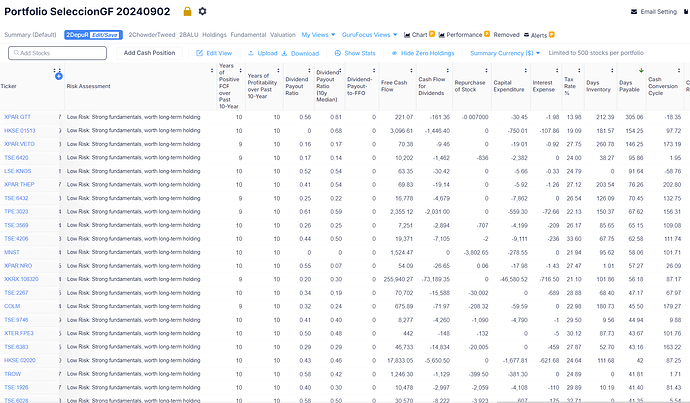

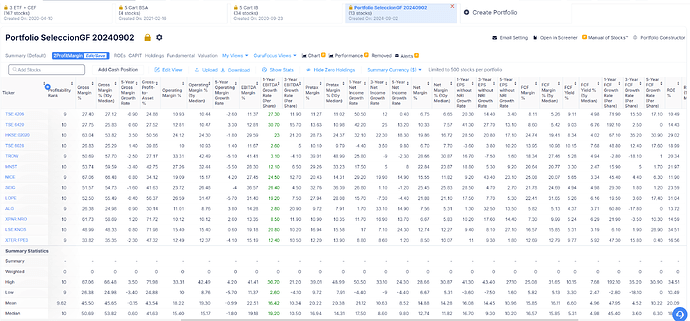

Pues con tantas eliminaciones ya me quedan sólo 15 empresas “invertibles” que muestro en una nueva vista, copiada de las ideas vertidas tiempo ha por un destacado miembro del foro (y que me perdone si las copié mal):

.

.

Compara en distintos períodos el crecimiento de activos, versus Revenue y FCF. Dicho con simpleza, mal vamos si necesito aumentar los activos un 50% para aumentar las ventas un 10%. En estas 15 empresas me parecen todas en niveles aceptables. Sólo NICE tiene un WACC casi similar al ROIC. Pero por el momento no elimino ninguna.

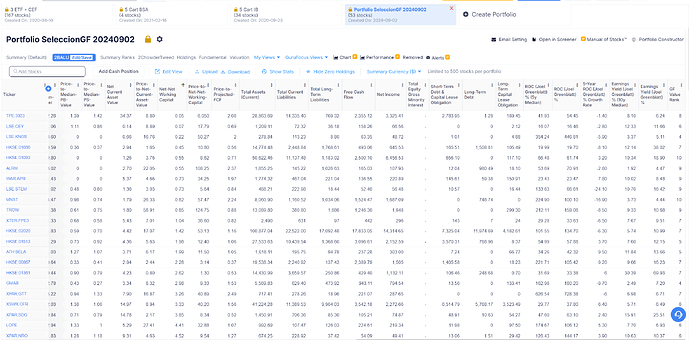

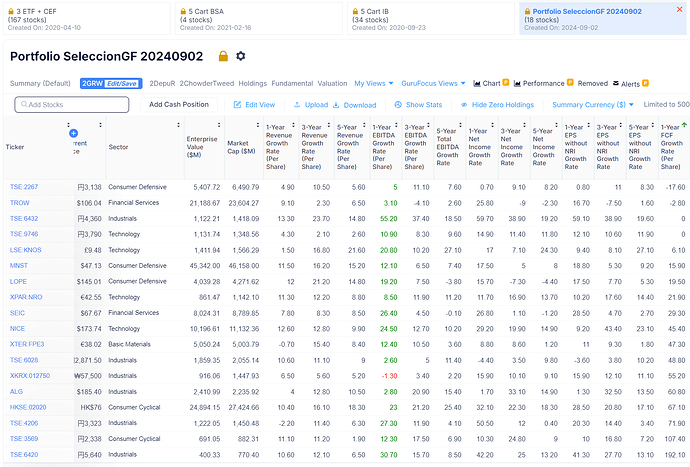

Paso a una nueva vista CAPIT.

En ella aparecen 2 empresas (la 1ª y 3ª de la imagen siguiente) cuya suma de CAPEX y CF for Dividends es mayor que el FCF y que por tanto elimino:

En siguiente vista 2ProfitMargin no veo ninguna a eliminar:

Podría seguir con algunas vistas más pero, para no aburrir, creo es suficiente y que las 13 empresas de la última vista cumplen bastante bien con los criterios value y fundamentales.

Pero… ¿son invertibles?

Ahí ya cada maestrillo tendrá su librillo. Puede haber quien deseche mi análisis o quien le parezca muy bien, o quien en un término medio, simplemente añada estas 13 posibles empresas a su radar, pase sus propios filtros adicionales e invierta cuando ellos se lo indiquen.

A mí me falta un criterio adicional para que una empresa sea “invertible”.

En este punto puede abrirse la conocida discusión si comprar abajo, arriba, en medio, o estar comprado siempre.

Descarto el “siempre” pues no soportaría pérdidas del 50-70%.

Por tanto busco empresas invertibles por fundamentales que tengan su Momento.

Para mí Momento no es que esté en máximos de 52 semanas, ni que el ROC a 10 o 12 meses sea positivo.

Tampoco es comprar cuando teóricamente están muy baratas, pues está archi-demostrado que muchas pueden seguir mucho más baratas después de haber comprado.

En mi objetivo de priorizar el Ratio de Sharpe y no estar siempre invertido, de siempre he pensado que el mejor momento para comprar (hablando de empresas con buenos fundamentales) era cuando la cotización había caído e iniciaba su ascenso

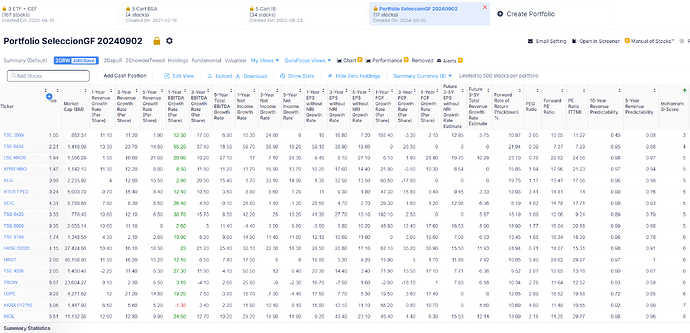

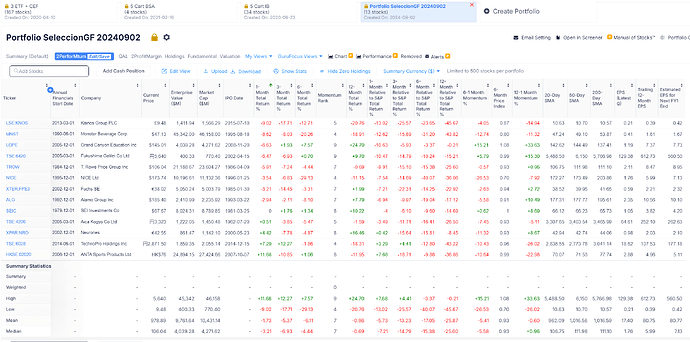

Les muestro en la siguiente imagen una vista más del Gurufocus, para su alivio ya la última, en la que se muestran ROCs en diversos períodos, medias, Retornos versus SP500, …

.

¿Ven Uds. alguna con buen Momento para comprar?

En su respuesta cada uno encontrará la posible decisión de invertir o no.

Mis excusas por tan largo tocho.

Buenas tardes y Saludos