La mejor manera que se me ocurre es mirando los ETFs de los mismos.

Pero quizás haya webs o papers más sencillos donde se expongan.

Así lo buscaré. Muchas gracias

Estimado @camacho113, me ha hecho reflexionar y profundizar un poco más en mis esquemas mentales. Y yo que creía que había llegado a la conclusión (tras mi buena reflexión) que lo mejor es indexarse al SP500 a largo plazo y olvidarme del asunto…

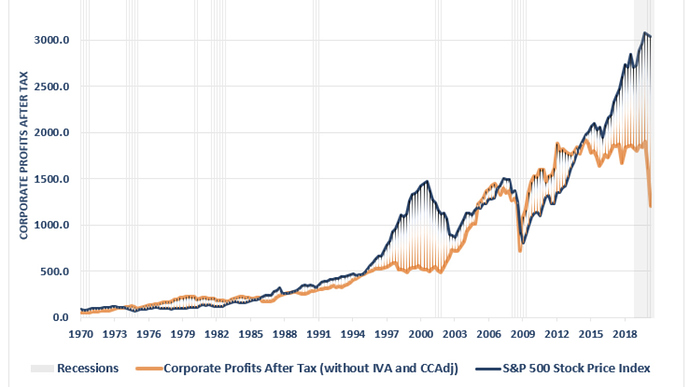

En fin, les adjunto unas gráficas que he encontrado:

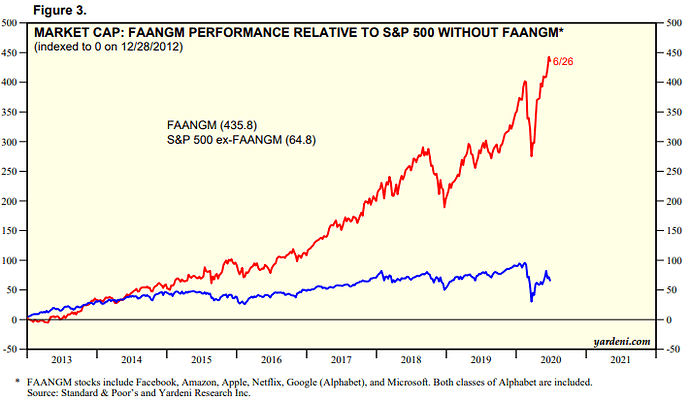

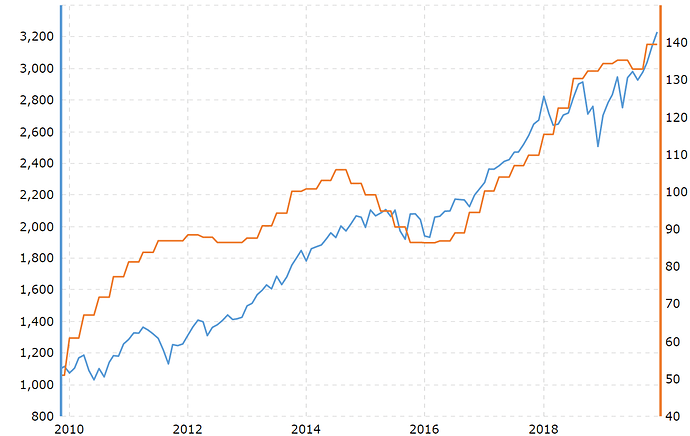

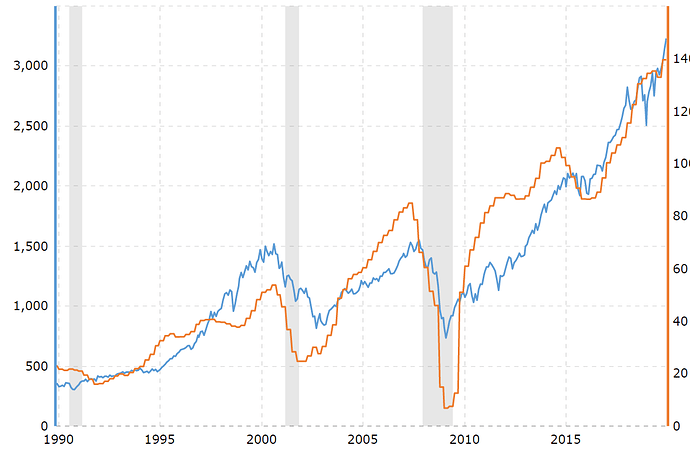

Si quitamos las FAANGM del SP500, que es mucho quitar, veo que su comportamiento se aleja mucho de lo que podría considerarse una burbuja bursátil. Mi conclusión particular es que las 494 empresas que forman el “índice” SP500 ex-FAANGM no están para nada en modo burbujil, ni siquiera caras (habrá de todo pero hablamos en general) por lo que en lo relativo a esto estoy moderadamente tranquilo. Entonces parece que el meollo está en las seis empresas restantes que, a vista del gráfico, llevan en modo cohete desde hace siete años. Una burbuja de libro, vaya. Veamos qué empresas son estas a ver si les suena:

Facebook

Amazon

Apple

Netflix

Google

Microsoft

Ya me dirán ustedes si creen que estas empresas no van a seguir participando del crecimiento futuro, si no van a ser capaces de continuar a la vanguardia del progreso, si no van a poder captar el mejor talento mundial… ¿Qué fondo/inversor de alto copete que se considere no tiene alguna de ellas (o varias)? ¿Están en modo burbuja o están creando valor? ¿Lo podrán seguir haciendo? Puede volver a haber una Kodak, o incluso dos, pero en mi cabeza no cabe otra cosa que pensar que estos son todos caballos ganadores. (Yo pongo a Netflix como principal duda, pero la verdad es que no tengo ni idea).

Con esta narrativa no solo no pienso que están a punto de hacer crack, si no que seguirán tirando del carro, al menos a medio plazo (qué peligrosas son las narrativas, ¿verdad?).

En fin, como decía yo estas reflexiones ya me las había hecho y creía que estaban suficientemente cimentadas. Las está Ud. poniendo a prueba estimado @camacho113 , lo cual le agradezco. De momento parece que las cimentaciones siguen estables. Largo plazo, aportaciones periódicas (incrementales) y proceso.

Les dejo alguna gráfica adicional para “disfrutar” del vértigo de las FAANGM,

Muchas gracias @rcaver por lo que nos trae hoy.

Muy ilustrativos los gráficos que vuelven una vez más, a corroborar lo que se había ya comentado en este y otros hilos del foro.

Está subiendo el índice más rápido de lo que suben los beneficios de las empresas que lo componen, como se puede ver en este de una manera muy visual la verdad y encima, en estos tiempos de mucha incertidumbre y crisis mundial.

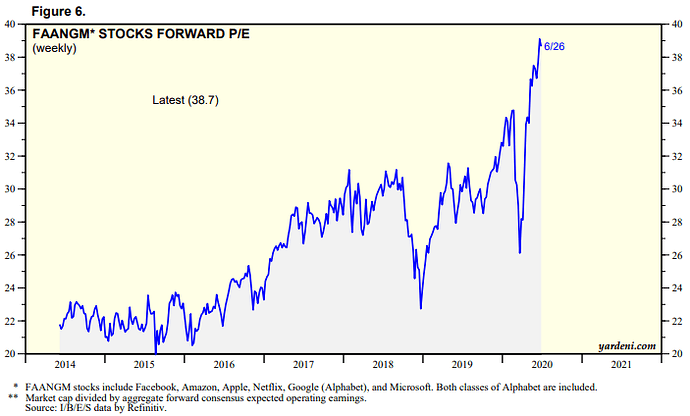

Como vemos, su múltiplo de valoración se ha doblado por lo que crecimiento real de beneficios ha sido la mitad.

Es una parte muy importante a tener en cuenta para analizar la rentabilidad del 400% donde la mitad ha sido lo que llaman los finolis como “repricing”.

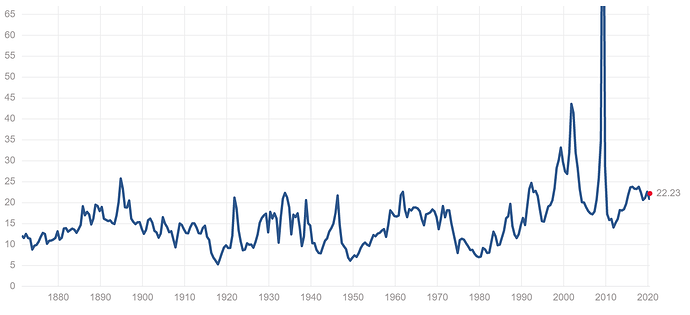

Partiendo de una valoración de 12 veces beneficios (Después de la crisis) no es lo mismo que partir ahora (Pre-crisis) De una valoración de 22.

Estoy con usted de que seguirá habiendo crecimiento a largo plazo y no se lo discuto.

Lo que discuto es que se asemeje a los años anteriores que desde mi punto de vista, no van a ser iguales ni por asomo.

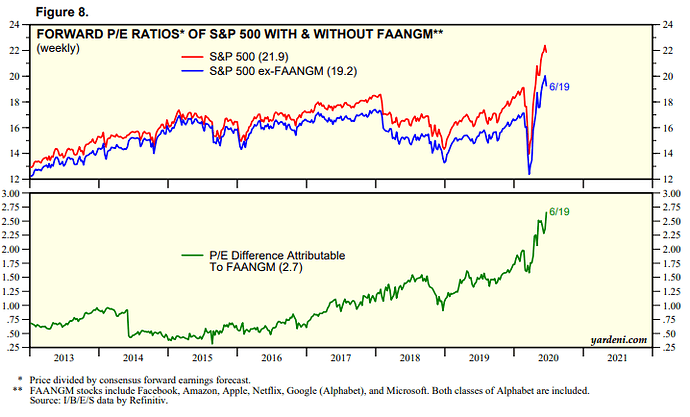

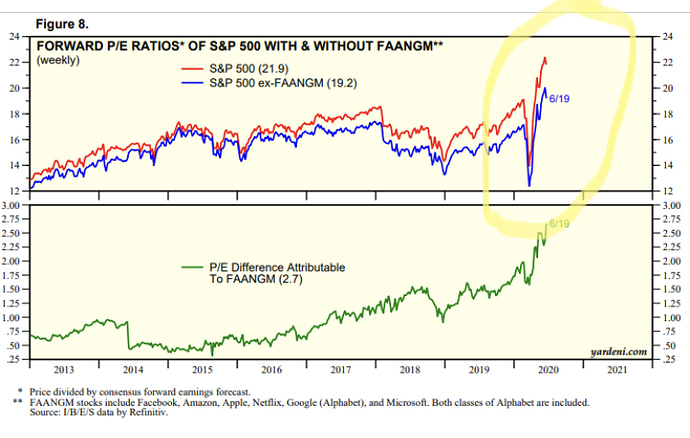

En cuanto a lo que comenta de que únicamente las 6 famosas son las que “parecen caras”, en este gráfico me está mostrando que el resto de las compañías (494) se encuentran a una valoración en función a sus beneficios futuros (Bastante poco predecibles ahora mismo) a unas 20 veces.

Hay una gran parte de empresas excelentes ahí, pero recuerde que hay también materias primas, bancos y demás que por los múltiplos a los que suelen cotizar, hay más de una empresa en ese paquete que precisamente no tiene que andar muy barata tampoco.

Sin duda es el proceso correcto y una medida acertada de afrontar la inversión.

No intento convencer a nadie acerca de si invertir o no en el S&P. Únicamente aviso y reitero, que no lo va a hacer los próximos 10 años ni por asomo como lo ha hecho los 10 últimos.

Disculpe porque no lo he mirado, así que se lo pregunto por si ud. lo ha hecho, ¿hasta qué punto ese forward PE considera unos beneficios anormalmente deprimidos por el efecto del COVID? Si fuera así, y el mercado espera una recuperación a beneficios normalizadas en un par de años, creo que ese forward PE no sería muy relevante en la valoración a día de hoy.

Entiendo que los tiene que estar considerando. La cuestión ahora es si son acertados con la incertidumbre que tenemos y cuando ni las empresas saben qué poner en el guidance.

No voy a ser yo quien los juzgue pero, que anteriormente al COVID tuviéramos un forward al mismo precio del S&P 500 de 20 veces y ahora de 22 me parece bastante optimista (Teniendo en cuenta que el forward mira al siguiente año).

Claro, pero la cuestión es que si se asume que los beneficios del siguiente año van a estar “anormalmente deprimidos” y después se recuperarán (sea eso correcto o no), sería razonable que el forward PE fuera mayor, porque se estarían considerando unos beneficios mucho más bajos de los previstos para los siguientes ejercicios.

Efectivamente, al menos así lo pienso yo @Underhill

Sería una locura que el forward fuera inferior con la que va a caer este año.

La cuestión es si la subida del S&P500 tiene sentido o no. Cierto es que unas empresas se verán más impactadas y otras menos.

En cualquier caso, ¿somos conscientes de factores como la tremenda subida del paro en EEUU?

De esta forma, ¿los beneficios de las empresas se van a recuperar en la famosa V? ¿Aunque eso sucediese, sería suficiente para justificar los múltiplos del S&P500 esperando más crecimiento en los próximos años?

En fin, que el mercado sube y sube y no se ve claramente que haya una justificación detrás.

Como dijo Ivan Martín hace pocas semanas, los inversores están pagando múltiplos muy exigentes por estar en valores en los que se sienten “seguros”.

Lo que ocurre es que, incluso cuando la subida está justificada, muchas veces no se ve claramente la justificación en el momento, aunque a posteriori los motivos parezcan evidentes.

Me gusta en ese sentido este artículo de Jeremy Grantham justo clavando el suelo de 2009, en el que leyéndolo ni mucho menos parecía obvio para casi todo el mundo que podía ser un gran momento para invertir (aunque él sí pensase que era bueno).

“Perversely, seeking for optimality is a snare and delusion; it will merely serve to increase your paralysis. Investors must respond to rapidly falling prices for events can change fast. In June 1933, long before all the banks had failed or unemployment had peaked, the S&P rallied 105% in 6 months. Similarly, in 1974 it rallied 148% in 5 months in the UK! How would you have felt then with your large and beloved cash reserves? Finally, be aware that the market does not turn when it sees light at the end of the tunnel. It turns when all looks black, but just a subtle shade less black than the day before.”

Fíjese en la separación entre cotizaciones y beneficios empresariales, como en 2009 fue a la par y la distorsión del año 2000.

Quizás por eso en 2009 se puedo ver un suelo, porque las ganancias se recuperaron.

Lo que ocurre nuevamente es que cada crisis y la anterior no se parecen. Yo no pretendo decir que el mercado está haciendo lo correcto, sólo tratar de entender por qué lo está haciendo. Si realmente la recuperación de esta crisis fuese fuerte, al menos en Estados Unidos, y mucho más rápida que en 2008, tendría sentido que la cotización se hubiese recuperado aunque los beneficios aún no lo hubieran hecho. De hecho, si el valor de una compañía es el equivalente a los flujos de caja futuros hasta el fin de los días descontados, un año malo (o incluso dos), deberían tener relativamente poca incidencia en las cotizaciones.

Ahora bien, la cuestión es si realmente habrá esa recuperación o no la habrá.

Lo digo no solo por la crisis del COVID, que efectivamente ha supuesto una caída brutal muy rápida. Sino por que la subida del SP500 no ha estado respaldada en estos últimos años por un incremento de ganancias del conjunto del mercado Americano.

Básicamente, se ha debido a la expansión de múltiplos (ahora mucho más).

Disculpe, ¿no tendrá el artículo o contexto en el que se publicó ese gráfico verdad? Es que hablo de memoria, pero me suena haberlo visto antes (o uno parecido) y creo recordar que la referencia a los beneficios empresariales eran en agregado a las empresas en Estados Unidos y no a los beneficios empresariales de las propias empresas del S&P500.

Si lo piensa fríamente, ese gráfico que muestra no tiene demasiado sentido.

Más que nada porque la valoración en función de los EPS como se puede ver en los múltiplos, ha pasado en ese tiempo a ser del doble y en el gráfico que muestra ha ido a la par con la cotización.

Disculpe, pero no veo de dónde sale esa información. Hay además un gran problema habitual a la hora de comparar datos, y es que muchas veces se considera el trailing EPS, otra se considera el forward EPS y otras el current EPS y al final se acaban comparando peras con manzanas…

Si tomamos el “current EPS” de multpl.com que a su vez los toma de Robert Schiller,

Vemos que en mayo de 2009 (en el suelo) se partía de un PER de 123 veces. Obviamente, totalmente irreal por los beneficios extraordinariamente deprimidos y ya de ahí bajó a cerca de 15 veces beneficios hasta ir subiendo.

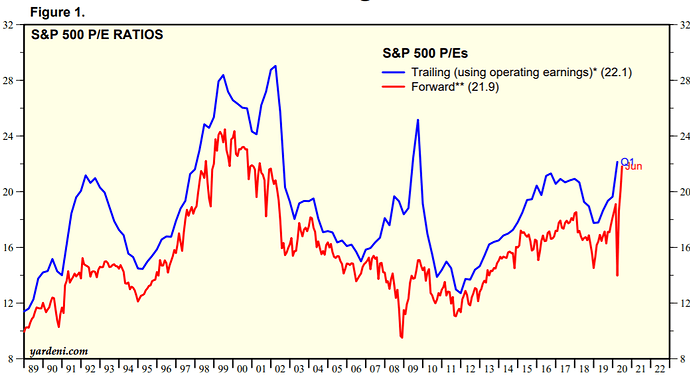

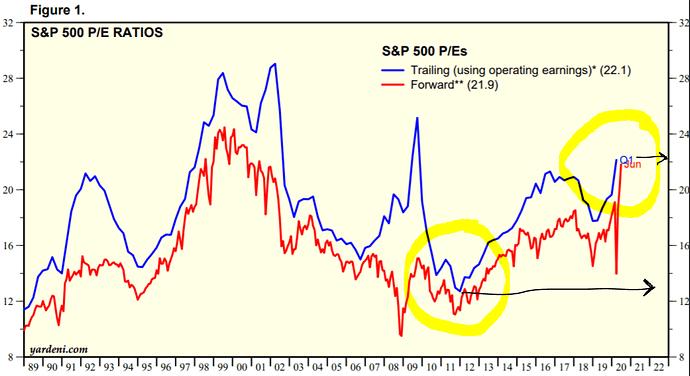

Si vemos el trailing y el forward PE (datos de Yardeni: Our Charts - Yardeni Research)

Tenemos que en el suelo de la crisis el trailing PE estaba a unas 25/26 veces beneficios y el forward a 15 veces. Pero claro, es que el forward está basado en la previsión de los analistas.

Los años siguientes, los beneficios subieron con fuerza y por tanto, todos los PERs bajaron mucho hasta que las cotizaciones se recuperaron.

En relación con lo mismo, aquí Jeremy Siegel comenta que, con base en sus estudios, el PER más común históricamente cuando la economía empieza a salir de una recesión son 18,5 veces.

Vamos a ver, creo que no estamos hablando de lo mismo.

Una vez más con el gráfico que me muestra, afirma lo que he dicho anteriormente.

Se está pagando cada vez más caro por las empresas del índice dado que el múltiplo a pagar por el futuro y por el pasado, es cada vez más elevado.

Esto únicamente puede justificarse si los beneficios esperados son aún más altos de los que se obtuvieron y esperaban anteriormente para que pueda ser soportada, esa expansión del múltiplo.

Estoy diciendo que cada vez tanto el ratio de valoración pasado como el que se espera en el futuro es más alto y eso hace (Independientemente de que los beneficios se acaben recuperando o crezcan) que el índice esté cada vez más caro si el crecimiento de los beneficios a futuro, no es más elevado de lo que crecieron en el pasado.

Por lo que una parte muy importante de la revalorización del S&P 500 desde la crisis (Básicamente la mitad) se debe a que el múltiplo (Tanto el trailing como el forward), está más caro en función tanto a sus beneficios pasados como a los que se esperan en el futuro.

Entiendo su punto donde dice que el forward va siguiendo el crecimiento esperado si lo hay y que por eso, el múltiplo (Como ha ocurrido en el pasado) ha ido subiendo. Pero realmente no es racional si los beneficios crecen a ritmo constante y el múltiplo se va hacia el norte. Esto hace pagar cada vez más por lo mismo.

¿No cree que es más sano que el forward y el trailing si hay crecimiento se mantengan constantes y así que la cotización vaya siguiendo al crecimiento de los beneficios sin pagar en exceso por ello?

¿Es lógico que se vaya incrementando el múltiplo cada vez más y que se aleje del crecimiento real de los beneficios?

La única lógica de que ocurra esto pagando un múltiplo cada vez superior, es que el % de crecimiento de los beneficios esperado fuera superior al que había antes.

Creo que tal vez soy muy duro de sesera porque o cada vez las empresas están creciendo más y por eso su P/E tanto trailing como forward es superior, o cada vez estamos pagando más por empresas que crecen al mismo ritmo o a un ritmo inferior.