De momento sí, efectivamente.

Sobre el peligro de quedarse atrás y no subirse al carro a tiempo: la cuestión es que los fondos de RF, no sólo ellos, se mueven más que por realidades ocurridas por expectativas, y puede que empiecen a subir sin que los tipos se hayan bajado de facto ( expectativas ). De hecho ya ha pasado esto el año 2023 y ahora muchos de esos fdondos que subieron como la espuma ante una inminente ( se creía ) bajada de tipos, en 2024 han bajado y han perdido bastante de esa subida ( las expectativas se han enfriado ) y no solo eso, ya se piensa que la bajada de tipos puede ser menos agresiva y puede tardar más de lo que se pensaba. Conclusión: los fondos que ganaron pasta en otoño-invierno de 2023 ahora la están perdiendo.

Sobre los fondos de corto-medio-largo vencimiento medio en sus carteras: la teoría nos dice que los más sensibles son los de largos vencimientos, y así suele suceder: sigo muy de cerca por ejemplo el Vanguard +20 years y es bastante sensible a dichas expectativas, activos con vencimiento a más de 20 años son mucho más volátiles en sus precios que los de 2-3 años.

Puedo subirme al carro tarde posiblemente, de hecho doy por sentado que será así, nunca se coge una tendencia de un activo desde el principio y se baja uno de ella al final de trayecto.

Para sistematizar esto sigo una estrategia de momentum y ella es la que me vale para ir saliendo de unos fondos y entrando en otros. No es la panacea pero ayuda a no tomar decisiones discrecionales. El plazo de tiempo en el que se evalúa y se compara la rentabilidad del fondo es fundamental para ello. Plazos cortos te dan muchas entradas y salidas " falsas ", mientras que plazos largos hacen que cuando entres ya se haya consumido parte de la tendencia en la que uno se quiere montar.

Un saludo

Qué les parece este viejo conocido? Muy activo, hace uno años era una de las estrellas de los fondos. Estoy pensando entrar como complemento a Cartesio X

Demasiado grande para moverse, no lo tengo en la cartera de mis clientes…

Alguna opción del estilo activo?

Cartesio X q ya tiene es una buena opcion.

Muy buen artículo (al menos para alguien como yo) de la gran Lyn Alden:

saludos

De interes PEDAGOGICO, incluso para niños:

Saludos cordiales.

¿Vds. saben si los fondos de inversión pueden aprovechar la bonificación fiscal de las obligaciones bonificadas o es una bonificación destinada solo a personas físicas y jurídicas que presenten declaración del IRPF? Y lo mismo para las sicav.

Buenas noches, Rinimi

¿cómo podría acceder al webinar? ¿Se le ha facilitado algún enlace, o se podrá seguir por YouTube, aunque sea después de ser emitido en directo?

Gracias de antemano.

Buenas noches, estimados foreros

estaba consultando en una plataforma de compra-venta de renta fija (tanto en el mercado primario como en el secundario) las emisiones de letras a un año del gobierno italiano y del griego, y me ha asaltado una duda: en el caso de contratar directamente letras del tesoro italiano o griego, ¿se aplica también una doble retención por parte del gobierno griego o italiano como sucede con las acciones europeas o americanas? No tengo ni la más mínima idea al respecto, y no he encontrado la respuesta en internet. En principio, la rentabilidad de las letras de estos países es un poco superior a las letras españolas, pero si se tienen que pagar más impuestos, pues no compensan.

Si alguien me pudiera hacer ver la luz, le estaría muy agradecido.

Saludos a todos ustedes.

Estimado @Ulises68 .

Referente a la Charla de RF de Bestinver:

-Envian correo a los clientes para inscribirse, pero despues de unos dias la charla suele estar visible en su pagina web.

Buenos días, Rinimi

Gracias por la información. Siempre va bien escuchar argumentos en la complicada renta fija .

Saludos

Buenos días.

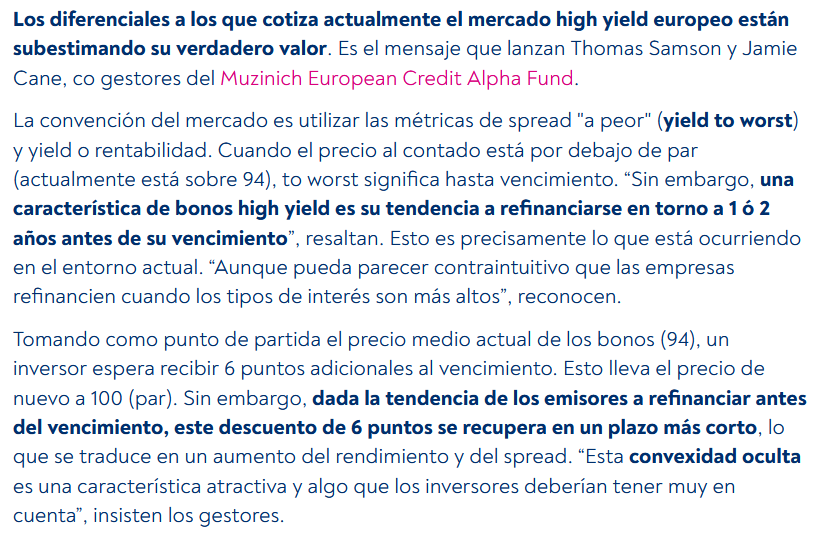

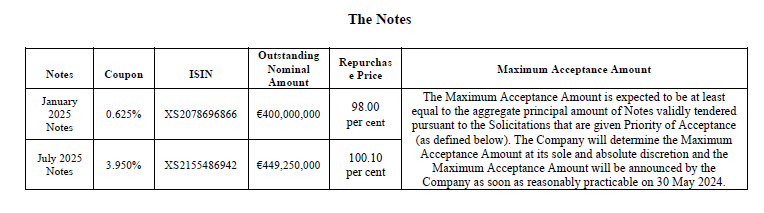

Grenke liquida dos de sus bonos anticipadamente. O les va bien o quieren adelantarse al llamado “muro de refinanciación” del que se habla para el 2025. Habría que estar atento por si anuncian nuevas emisiones.

En todo caso, bien ha ido, compré el primer bono al 87% en 2022, me salgo ahora al 98% y a otra cosa…

Saludos cordiales, @Ulises68.

En Internet sólo he encomtrado esto que no acabo de entender:

- INSTRUMENTO de Ratificación de 10 de abril de 1978 del Convenio entre España e Italia para evitar la doble imposición en materia de impuestos sobre la renta y para prevenir la evasión fiscal, hecho en Roma el 8 de septiembre de 1977. (“Boletín Oficial del Estado” de 22 de diciembre de 1980)

- CONVENIO entre el Reino de España y la República Helénica para evitar la doble imposición y prevenir la evasión fiscal en materia de impuestos sobre la renta y sobre el patrimonio, hecho en Madrid el 4 de diciembre de 2000. (“Boletín Oficial del Estado” de 2 octubre de 2002)

También este artículo:

Buenas tardes. Lo único que puedo aportar, por si le sirve y es alguna de las 2 plataformas.

En R4 siempre me precavieron respecto a bonos italianos, para evitar problemas con la doble imposición.

Sin embargo, en Auriga, tengo un bono emitido en Italia, llamé, pregunté y me dijeron que en ese aspecto, no había ningún problema. Lo cual es cierto, cobrado el primer cupón. No sé si al ser una cuenta ómnibus, ya lo tienen gestionado de modo general.

Yo preguntaría a la plataforma en cuestión. Igual le sacan de dudas.

Estimado @Cortarcupon que opina de estos dos fondos para corto plazo deuda corporativa IG. Bluebay high grade short duration asset backed credit fund K eur LU2249766663 y el cpr credixx invest grade s FR0010725200

Del bluebay apenas tiene historial ni encuentro información. Del CPR la estrategia tira de derivados con lo que habría que confiar en los gestores, que hasta ahora lo han hecho bien. Pero el horizonte de inversión anuncian que es a 3 años .

Si es para rigurosamente a corto plazo, están los monetarios y RF con vencimientos entre uno y dos años tipo DWS foating…

Saludos