El mercado de Renta Fija es 10 veces más grande que el de Renta Variable… y los indices no son tan minuciosos como los de renta variable.

Buenos días @Cortarcupon:

Correcto lo que comenta, que va a decir el gestor de su propio fondo.

Creo que es uno de los mejores gestores de Renta Fija de España.

Pero su “nicho” de inversión, es el que es, emisiones con riesgo y de riesgo.

El que lo tenga claro, este es su fondo.

Pero no esta de mas recordar, que su comportamiento puede ser complicado en momentos de estrés de mercado.

Un saludo desde Valencia, JEVIVI

Yo personalmente también lo llevo, pero es lo que dicen, es un fondo que lleva un porcentaje bastante importante de riesgo de crédito. Si se combina con un IG de duraciones cortas y quizá, ya según las necesidades y el perfil de cada uno, claro, con algo más direccional también en IG de duraciones medias/largas pues creo se puede uno formar un “buen equipo” en materia de renta fija.

CERTIDUMBRE en Renta Fija.

Pocas veces en un Fondo de Inversion se habla de certidumbres. De nuevo BESTINVER DEUDA CORPORATIVA en su informe de 31-12-2023 pronostica buenos resultados para 2024.

"En contraposición a esta incertidumbre, en las cartas trimestrales de los fondos de renta fija de Bestinver hablamos de certidumbre: la TIR o rentabilidad anual esperada del fondo era ¿ y es ¿ muy elevada. Y esto otorga un elevado colchón, una protección ante posibles escenarios negativos. *

Comenzamos el 2023 con una TIR del fondo del 8,50% y tras una*

rentabilidad anual del 10,55%, la TIR del fondo comienza el nuevo año 2024 en el 7,13%. Se trata, en nuestra opinión, de un colchón aún elevado para 2024.*

Empezamos el semestre con una sensibilidad a los tipos de interés de 3,8 años por la expectativa de que los bancos centrales estaban más cerca del final del ciclo de subidas de tipos. Conforme la rentabilidad del bono alemán a 10 años fue subiendo, ya que su mensaje seguía siendo de cautela, nosotros fuimos incrementando la duración de la cartera hasta alcanzar 4,40 años, a principios de noviembre. Sin embargo, los datos de inflación fueron bajando y los bancos centrales decidieron ponerse en pausa a la espera de ver cómo iba evolucionando ésta, lo que se tradujo en una fuerte caída de la rentabilidad del libre de riesgo. Nosotros fuimos bajando la duración a medida que fueron bajando las rentabilidades hasta cerrar el año 2023 en 3,35 años.**

*El fondo termina el segundo semestre de 2023 con una posición geográfica mayoritariamente europea, con un 9,46% de liquidez, un 40,72 de bancos, un 9,45% de seguros y 40,37% NF Corporate.

Con respecto a la distribución por rating tiene un 47,80% de Investment Grade y un 52,2% de High Yield."

Curioso que hablen de certidumbres cuando un partícipe no sabe ni una parte de la cartera que llevaban a 31 de diciembre.

Con ese mix en la cartera su comportamiento se podria asimilar a un fondo mixto RV… Lo cual con con mercados alcistas de Renta Variable y bajadas de tipos le favoreceria mucho.

Y por contra mercados de RV con perdidas y subidas de tipos le iria bastante mal como en 2022.

No es un fondo que se vaya a mover poco para bien o para mal.

Saludos.

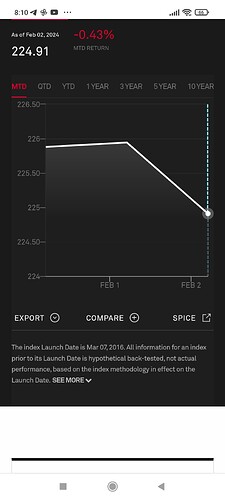

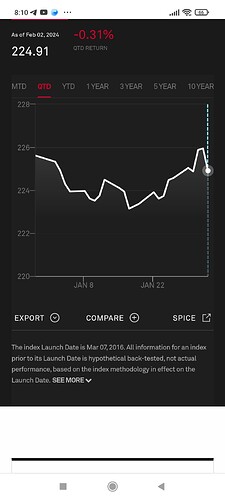

Semana de caidas en el IG corporate indice europeo y el año en negativo. El mercado digeriendo la prevision de rapidas bajadas de tipos.

El gran oponente para estas bajadas sigue siendo que la inflacion no baje como se ha descontado… Motivos geopoliticos, subidas salariales y gasto publico que sigue en máximos siguen siendo drivers de la no bajada de precios como esperan los BBCC.

Como puede digerir este retraso en las bajadas de tipos al mercado y a sus precios?

Pues con movimientos erraticos si se descuenta que simplemente el retraso es corto y la intensidad de las bajadas va a ser fuerte como se espera.

De otra forma si las bajadas se retrasan mas de lo esperado y con menos intensidad con lo cual la corrección seria mayor y la oportunidad de cargar a buenos precios y mayor vencimiento.

Delimitar los vencimientos coherentes, con emisores solventes y buenas TIR siguen siendo claves.

La mayoria de los fondos activos por encima de los indices, aqui el semanal y lo que llevamos de año.

Saludos, @Cortarcupon.

Cuente con la mitad: bajadas de tipos. ¿Pero lentas?

El mercado con los precios actuales descuenta bajadas intensas y rápidas, si no se produce de esta manera lo normal es que los precios bajaran o consumieran tiempo sin hacerlo ( en este caso hay que tener en cuenta que los bonos generan cupón cada dia que pasa) hasta llegar a los valores de equilibrio que se valoran actualmente.

Actualmente todavia manejo bastante liquidez, con rentabilidades del 4% anualizadas, creo que los precios han corrido bastante y opino que tendremos algun momento de correcciones para utilizar esa liquidez e incrementar vencimientos.

Asi está la rentabilidad del bund a 10 años, quizás le queda una subida antes de la gran bajada de tipos? O no habrá gran bajada de tipos?

Hay que recordar que la decada anterior fue desinflacionaria por efectos de la tecnología, globalizacion y amplia liquidez llevada al absurdo por los BBCC

Yo no sé si la FED y/o el BCE van a empezar a recortar tipos este años, veremos, pero si lo hacen lo más probable es que la rebaja se produzca en los tipos a corto plazo. Descarto cualquier rebaja de tipos a 10 años, más bien preveo subida de tipos a largo plazo.

Buenos días @Luis1

Interesante su reflexión, recorto la euforia de tipos a corto plazo, para intentar que todo vuelva a la normalidad.

Un saludo JEVIVI

La FED y BCE pueden oficialmente bajar o subir los tipos de deposito y credito que se revisan cada mes aproximadamente , los tipos a 10 años u otro plazo son espectativas del mercado, con sus ofertas y demandas correspondientes, tanto en sus nuevas emisiones como en el mercado secundario.

Les dejo el último informe mensual del Global Allocation que se ha publicado hoy (ahora mismo se podría considerar una especie de fondo de renta fija al llevar principalmente TIPS) por si es de interés.

https://x.com/GlobalAllocatio/status/1754831765082894649?s=20

Bestinver-Webinar Renta Fija-Eduardo Roque-En directo-18.30 h

Acabo de ver el webinar de Eduardo Roque. No he llegado a tiempo de hacer un par de preguntas. Y se las he enviado, a ver si me las contestan:

1.¿Para cuándo prevén la bajada de tipos de interés y que impacto podría tener en los diferentes fondos de renta fija que tienen, concretamente en Bestinver Renta Corporativa?

2.En este momento, ¿en qué tipos de bonos esta invertido Bestinver Renta Corporativa?

Les comentaré las respuestas.

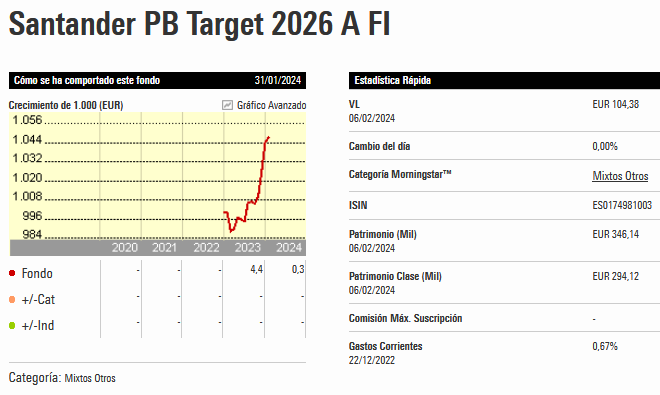

CINCO DIAS informa de un nuevo fondo a vencimiento de SANTANDER , con menor TAE que previos analogos:

Ciclo de inversión - Pictet Asset Management.pdf (3,0 MB)

Renta fija para cada escenario economico, segun Pictet. Por si es de interes para alguien.

¿Van tenido ya un rendimiento positivo los anteriores? Habrá que estar ese rendimiento en el nuevo fondo.

Respecto a la rentabilidad de las emisiones previas que preveían una rentabilidad anualizada neta del + 4.5%, en efecto, van cumpliendo sus promesas.