He pasado su consulta a mi asesor. Le comento. Y sí la labor del gestor va a ser fundamental a la hora de elegir bonos o acciones de empresas fiables a largo plazo (dónde están esos gestores que se van a la cama con la carpeta de balances de las empresas):

Respuesta de mi asesor al que le he trasladado su consulta literalmente:

“Habría que buscar fondos de renta fija cuya cartera esté formada por obligaciones con un vencimiento lejano que tengan una calidad crediticia muy mayoritaria por encima de BBB.”

A las emisiones de renta Fija se les pone un Rating en función de lo fiable que sea el emisor, y por lo tanto la confianza en que va a devolver lo prestado. Un AAA seria el sumum de fiabilidad y de ahí para abajo… AAA… AA… A… BBB, BB… B… CCC… cuanto peor sea la confianza, mas rentabilidad tiene que ofrecer el emisor para que los inversores le presten a el y no al de al lado, que tiene AAA. Y al revés, cuanto mas rating, menos rentabilidad puedo ofrecer, porque los inversores me van a prestar de todas formas. El BBB o superior es para tener emisiones fiables, pero también un poquito mas de rentabilidad que si fuera todo AAA.

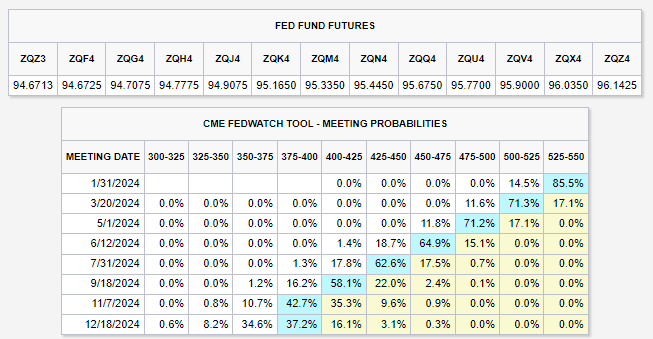

El vencimiento lejano es porque los tipos están como están debido a la inflación, y cuando se logre corregir la inflación los tipos bajarán, y por tanto las nuevas emisiones pagarán menos. Comprando ahora plazos mas largos te aseguras mas rentabilidad durante más tiempo.

De los fondos de la lista, sólo hay dos que sean menos que BBB (son BBB-) y la duración es la media de años que tienen de vencimiento las emisiones del fondo.

La lista es la que les he reenviado. Cuando hablé con uno de los asesores del fondo de AXA Euro Credit Total Return de Madrid, me explicó la calidad crediticia de la cartera que es muy buena y la duración que puede ir de -2 a 6 años, en octubre estaba en 4,5 y con una TIR de 5,5%( si los tipos bajan en la segunda parte del año está bien posicionado). Este fondo tiene buen historial y se defendió bastante bien el año pasado con un -4,15 de caída debido a la variedad y flexibilidad del fondo (50% IG, 20% de HY, 52% sector financiero, derivados, etc.). Para mí está ganando muchos puntos y posiblemente sea el primer fondo de RF que contrate. Antonio Aspas de B&H me comentó que si hay que ampliar la duración se ampliará, tanto él como Rafael Valera son grandes gestores, a mi esto me da más confianza que las rentabilidades a corto plazo. Y en Bestinver también han formado un buen equipo gestor de RF. Luego estos fondos no son gigantes ni en cuanto a patrimonio ni en el número de bonos, el B&H, 50-55 posiciones, el de Bestinver, 130-140 posiciones, el de AXA ya se va a los 300 bonos y cerca de los 1.000 millones (en los fondos de la lista algunos pasan de los 3.000 millones), así variamos el panorama. Luego, que quiere que le diga. No he tenido ningún problema en contactar y pedir todo tipo de explicaciones (madre mía, lo que estoy aprendiendo en poco tiempo) con los gestores de B&H, Bestinver y a los de AXA creo que les di pena ya que en el call que programaron debíamos estar dos más y yo, y como vieron que no me enteré ni papa, me escribieron de Madrid y luego me llamaron, buen señal, por no decir de los de Renta 4. Como para contactar con los asesores de Invesco u otra gestora mundial. Cercanía y confianza.