Saludos cordiales.

¿Pero qué bancos españoles quebraron o necesitaron ser absorbidos?

Desaparecieron muchos, pero Banesto era en gran parte del Bco. de Santander, es decir, no desapareció por su mala gestión, sino que fue acabado de absorber.

La principal accionista del centenario Bco. de Valencia era Bancaja, o sea, no era exactamente privado.

Seguro que me traiciona mucho la memoria, pero solo recuerdo que fracasará el Bco. Popular y los de su órbita incluida la mala y cara adquisición que fue el Bco. Pastor, el Bco. de Madrid y pocos más.

En su inmensa mayoria las entidades tan mal gestionadas que se dirigieron a la quiebra eran cajas de Ahorro.

¿Y esto?

Esperaremos, a ver si llegamos al 4%.

Jajaja.

Y ese no es de los peores. Me han ofrecido otro estructurado en el que realmente ni entiendo lo que me están vendiendo.

En el FI de Renta fija CORPORATIVA de BESTINVER su CIO dice que ya tiene una TIR del +8%

Pero la garantía de un país…

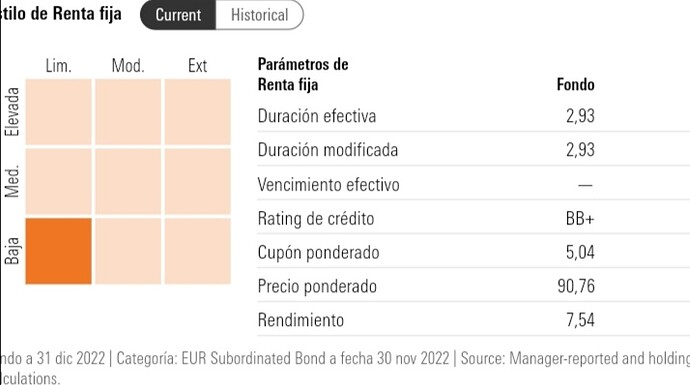

Una tir interesante, pero es un dato muy sufrido. Le empiezas a quitar comisiones, % de liquidez, % dedicado a coberturas de moneda y demás y con suerte se queda un rendimiento del 4-5%. Habría que ver que tiene en cartera.

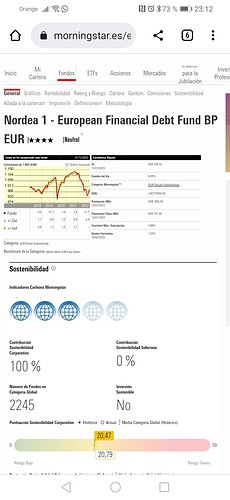

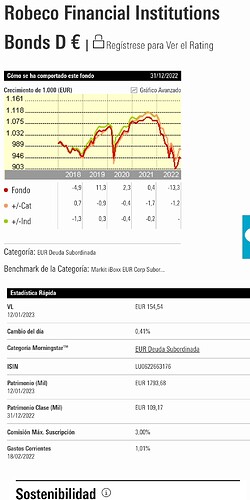

Yo tengo uno de deuda financiera de Nordea que a ver si arranca este año de una vez.

Y el rendimiento de la cartera es del 7,5% y la mayor posición con diferencia es en futuros del euro schatz.

En efecto en RF conocer la TIR y la duracion son los minimos iniciales para valorar un fondo de RF.

Suponiendo que una cartera tuviera una TIR de +8% con duracion de 5 años, y se MANTUVIERAN TODOS LOS BONOS A VENCIMIENTO, al descontarle la comision de gestion habitual del 1%, como maximo el participe obtendria una rentabilidad anualizada del 7%.

Si durante la vigencia del bono en cartera, se produce una subida de tipos de interes general , por ejemplo al 10%, al realizar una valoracion del fondo puntual respecto al mercado, el valor del fondo seria como minimo de un -20%. Si un participe decide vender en ese momento genera una rentabilidad negativa en el fondo.

Seria util saber que gestores de inversion de RF lo hicieron bien en una situacion analoga a la actual : viniendo de un historico de bonos de nula rentabilidad e inicio de bonos de mayor rentabilidad.

Tambien seria util saber como van a capear el temporal si los participes quieren abandonar el barco ( Fondo) en mitad de la travesia hacia el vencimiento.

Generalmente en los fondos se suelen tardar bonos, es decir no se suelen mantener hasta vencimiento. Además se usan también técnicas de diferenciales de spread y demás… Si solo fuese seleccionar un bono en un momento bueno y pa’lante no creo que la renta fija tuviera tantos adeptos.

A esto me refería que no es exactamente así. Sería así si estuviera invertido al 100%,todo en euros y no hiciera ningún tipo de cobertura.

Pero el fondo, a parte de las comisiones, incurrirá en otros gastos, cubrirá efecto divisa, si hay emisiones en situación dudosa también las cubrirá y tendrá entre un 5-10% en liquidez.

Así que un fondo con una tir del 8% es imposible que saque un 7% aunque aguante al vencimiento.

Si el fondo invierte en bonos en euros, no cubre el riesgo de curva y hace filosofía B&H a vencimiento si es perfectamente posible.

Algún día veremos un fondo de ese estilo en España.

Un cordial saludo

El mínimo de liquidez obligatorio es del 3%,por lo que ya bajariamos al 6,76%. La fiscalidad del fondo es del 1% creo. Ya nos iríamos al 6,69%. Incluso los fondos pagan comisiones de corretaje y custodia…

En un mundo ideal, quizás el 6,5%? ![]()

No si se trata de un FIL.

En el momento actual asumiendo un perfil HY se puede obtener entre un 7-10% y hace unos meses incluso algún punto mas.

Si es un FIL sí.

Partía de la premisa de un FI con un 8% de TIR que habíamos comentado.

En el caso que usted comenta, pues sí.

Estimado @dantelriv

¿Podria mencionar nombres de FI o FIL con TIR > 7 % de gestores con calidad historica conocida ?

Gracias

[quote=“rinimi, post:3198, topic:3124”]

Podria mencionar nombres de FI o FIL con TIR > 7 % de gestores con calidad historica conocida ?

[

Me pilla, ni idea.

Siento no ser de ayuda.

Un cordial saludo

Como se llama el fondo. Según parece es de subordinada y pinta que habrá híbridos etc. Tipo el de robeco fin inst

Oiga, no olvide que cambiamos la normativa contable, creamos una entidad como la SAREB (entre otros motivos) para que no quebraran más y el BCE les ha estado echando una manita.