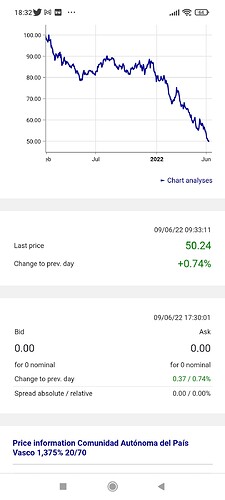

El famoso euskobono casi perpetuo con una caída del 50% y aún así una TIR de poco más del 3%…

Enhorabuena al gobierno Vasco por colocar semejante sapo y lo siento por los partícipes que le han colocado esto.

…y algunos sacando la caña: puede que podamos pescar en breve.

Siempre pueden esperar a vencimiento ![]()

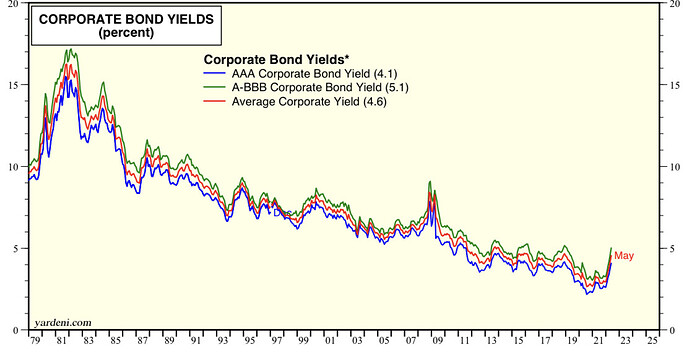

El bono 10 años italiano al 4%

Creo que ahora sí, viene el lobo.

El lobo ya está aquí…, pero todavía no hay pánico…

eso es precisamente lo más aterrador. Mis canarios en la mina están piando como tenores. Me dicen que aguante la liquidez, que aún queda la gran desbandada por salir, pero vaya a saber usted.

Todavía los bonos paracaídas TBond y bund cayendo… A esto nos ha llevado los bancos centrales… Los activos refugio que tampoco son refugio…

Cuando lleguen a una valoración correcta y si la RV baja a lo bestia … tanto t bond como bund empezarán a subir… Y es que la inflación machaca a casi todos los activos.

A todos nos gustaría que existieran activos refugio pero en realidad creo que el mercado no funciona así. Al final se cambian unos riesgos por otros.

La renta fija gubernamental USA a 10 años por ejemplo sufrió una caída en su poder adquisitivo de alrededor del 50% entre 1966 y 1981. Si eso es protección.

En los añós de 2000-20002 en adelante, para un inversor europeo con referencia a euros , también sufrió una caída notable.

En 2008 las bolsas cayeron a plomo , pero algunos activos calificados de bajo riesgo como por ejemplo según que bonos hipotecarios o por ejemplo los depósitos en bancos islandeses, sufrieron lo suyo.

Cuando aparecen las crisis gordas, es difícil saber por donde se puede mover el efecto contagio y que normas se van a respetar y cuales no. El oro por ejemplo llegó a estar prohibido para inversores minoristas en la Gran Depresión.

Al final hay conceptos como riesgo o descorrelación que son bastante más fáciles de establecer cuando ya ha pasado algo que cuando tiene que pasar. Incluso a veces, queriendo optimizar carteras, se corre el riesgo de pagar demasiado por activos que lo han hecho muy bien en el pasado en comparación con otros, pero que en la próxima crisis, ese sobreprecio, es fácil que les pueda terminar pasando factura.

El excelente comportamiento del immobiliario en 2000-2002 y sus problemas en 2008 es un ejemplo característico. Cuando en las carters “optimizadas” se creía que se bajaba el riesgo aprovechando la descorrelación con la RV pura, en realidad lo que se estaba haciendo es sobreponderar muchísimo el activo que había funcionado mejor los últimos tiempos y que, por lo tanto, tenía más números de estar sobrecalentado.

Sí lo hay: la conservas de judías. Están ricas, sin a largo plazo y sí las pone al sol antes de consultas no necesita ni gastar en calentarlas.

Recuerdo que en Rankia alguien hablaba de los bidones de miel ![]()

Igual los prefiere a los botes de judías @Buso

Compre usted la finca de Joselito. No creo que exista mejor protección contra la inflación.

Comen allí solos sin que nadie les moleste, no tiene que comprar piensos a nadie y, encima cada año que pasa, al tener usted un jamón que doblegaría al propio @arturop , podrá subir sin problemas cada año los precios que se lo seguirán quitando de las manos.

Poca broma!

Ni bonos ligados a la inflación ni h*****.

Eso sí, esto es para inversores en largo plazo. Hasta que un bicho de esos se puede comer pasa el mismo tiempo que el que recomienda la CNMV en los folletos de renta variable, cinco años bien majos.

Cinco años bien majos.

Poco me parece para el resultado que se obtiene, esto son palabras mayores.

Recuerdo que en Rankia alguien hablaba de los bidones de miel

En Invertía se comenzó a hablar de legumbres: 2008 fue duro.

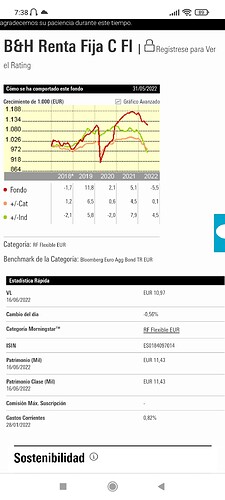

El bestinver deuda corporativa está a TIR superior al 6% por lo que he visto en la conferencia.

Como se confirme el momento muerte y el pendulazo… Se verán valoraciones irracionales. Y lo normal es que haya tal acojone… que muy pocos lo aprovecharán…

Un mercado bajista en casi todos los activos, como el que de momento tenemos, se puede hacer molto longo.

Se empieza a ver en Europa unas valoraciones que dan unas TIR acorde con los riesgos, por ejemplo ayer vi unas Nestlé a menos de 3 years con TIR por encima del 2%…es decir cosas conservadoras. Lo anormal es que no se pagara por endeudarse.

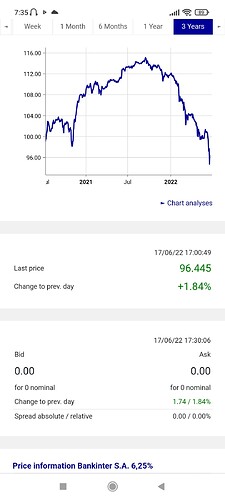

El Coco de bankinter cada vez más cerca de cupones al 7%…si hay movida periférica lo veríamos más abajo.

La cobertura de cortos en bonos del Reino de España está amortiguando parte del golpe en. La cartera… B&H Renta Fija

Pero, @Camacho113 y @Cortarcupon, ¿si los tipos siguen subiendo una larga temporada, que es lo que cabe esperar, no seguirá cayendo necesariamente el precio de los productos de su cartera o han corregido ya en exceso? Muchos bonos tienen una calificación crediticia baja.