¿Recuerdan los “valores” del Santander de 2007?

¿Qué eran exactamente los «Valores Santander»? en HAY DERECHO

20 de febrero de 2014

Vaya por delante que el Banco Santander no es ni el primero, ni el último ni el peor banco que ha comercializado productos inadecuados en sus sucursales, a mi modo de ver. Los conocidos por ‘Valores Santander’, desde mi punto de vista profesional, eran un producto de inversión de riesgo no apto para ahorradores conservadores y con una cultura financiera habitual (baja, me temo). En base a esta idea, no deberían haberse comercializado de forma masiva en sucursales, diseñadas para ser puntos de venta agresivos, pese a que en el 2007 los clientes iban confiados a asesorarse.

Si compraste Valores Santander acudiendo a una oficina y solicitando obligaciones necesariamente convertibles en acciones del banco a un plazo de 5 años, a un interés nominal el primer año del 7,30% liquidable trimestralmente y con un cupón variable referenciado a Euribor más 2,75 puntos porcentuales el resto de anualidades, entendiendo perfectamente lo que pedías, evidentemente, el proceso de contratación fue el adecuado.

Si por el contrario, eras un cliente sin conocimientos ni ganas de invertir en bolsa, un ahorrador que buscaba la seguridad de un depósito a plazo fijo tradicional, que entraste por la puerta de la sucursal o te llamaron al teléfono para ofrecerte un producto rentable, con toda la seguridad el Banco Santander, algo falló en el proceso de comercialización.

En mi primer libro ya hablé de las dudas que este producto de riesgo y la forma de venta de las oficinas de bancos que conocía me producían. Entre otras cosas decía: “Bancarios de la entidad me han defendido el producto alabando las virtudes del banco, afirmando que sus acciones cotizan muy por debajo de su valor real, a causa de la crisis económica en España que provoca que los inversores castiguen de forma indiscriminada cualquier empresa del país, por mucho que su negocio esté muy diversificado como es el caso del Banco Santander. Es cierto que la entidad es fuerte y solvente, no lo pongo en duda. Pero no es menos cierto que los clientes que quieran recuperar su dinero tendrán que vender unas acciones que tuvieron que adquirir caras a un precio muy bajo, asumiendo una pérdida muy importante. Los argumentos de que la acción subirá no me valen; si tanta confianza tiene el banco en sus acciones, que hubiera asumido ésta las pérdidas, no el cliente”.

La definición técnica de los ‘Valores Santander’ es algo compleja, si bien, en realidad, se puede describir de una forma bastante sencilla: el Banco Santander pidió prestado a sus clientes (un bono u obligación es un préstamo de los clientes a los bancos u otros emisores, en esencia) 7.000 millones de euros para financiar la compra del banco holandés ABN Amro. Se comprometió a devolver el préstamo mediante un interés del 7,50% TAE el primer año y un Euribor más 2,75% después, hasta su vencimiento en octubre de 2012. Hasta aquí la cosa no suena mal, dejamos dinero a un banco fuerte y diversificado, cobrando intereses más altos que los que pagamos por una hipoteca, por ejemplo.

Evidentemente, hay truco. Al ser obligaciones necesariamente convertibles en acciones (una obligación para el cliente), al vencimiento no nos devuelven el capital invertido, sino acciones. Una vez más, puede parecer un negocio interesante; nos pagan lo que hemos invertido con acciones de un banco que ha sido siempre muy rentable.

De nuevo, hay truco en la letra pequeña: las acciones que nos entregarán no serán a precio de mercado a fecha del vencimiento, sino en base a un precio fijado al contratar el producto y una prima del 16%. Vuelve a sonar bien: además de ganar intereses, me entregarán acciones y con un regalo respecto al precio de ahora.

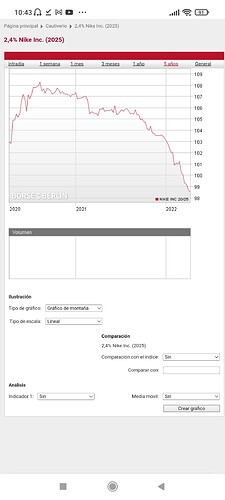

Un pequeño detalle, que a nadie se le pasó por la cabeza (a nadie de los clientes, porque me cuesta creer que los certeros estudios del banco no lo previeran), es que si la acción cae, el cliente cobra con acciones sobrevaloradas; es decir, pierde dinero. Y las acciones perdieron valor y mucho; el canje final se marcó en 12,96 euros la acción, cuando en ese momento cotizaban a menos de 6 euros la acción (actualmente siguen a un precio de cotización bajo de cerca de 6,5 euros la acción), lo que se tradujo en una pérdida del 55% del capital, de un 32% si le restamos a la pérdida los intereses que cobraron los clientes.