Hola,

Ahí va mi pregunta: ahora que la deuda china empieza a crecer (todavía) más rápido que su PIB, lo que apunta a inversiones improductivas, parece que ya definitivamente ha llegado el momento de transitar desde una economía basada en la inversión en infraestructuras (y exportación) a una basada en el consumo interno (y la exportación) para poder seguir la senda del crecimiento económico. Para tal fin parece imprescindible revertir las desigualdades en el país para que los ingresos de las familias supongan un porcentaje mayor del PIB, y así puedan realmente consumir, ya que la otra alternativa sería incentivar el consumo vía aumento de la deuda privada de los hogares. ¿Cree que las élites políticas y empresariales van a renunciar a sus privilegios y consentir esa transición? En otras palabras, y usando la terminología de Acemoglu/Robinson, ¿cree que es posible el crecimiento sostenible a larguísimo plazo sin la existencia de instituciones políticas inclusivas, es decir, sin el poder político ampliamente distribuido en la sociedad?

Gracias y enhorabuena por el podcast.

Saludos!

Edito para dar un poco de color al post:

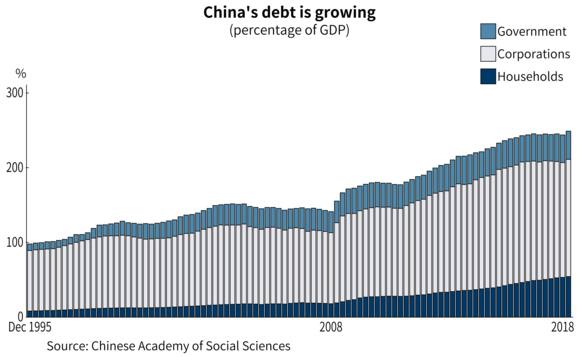

Deuda como porcentaje del PIB:

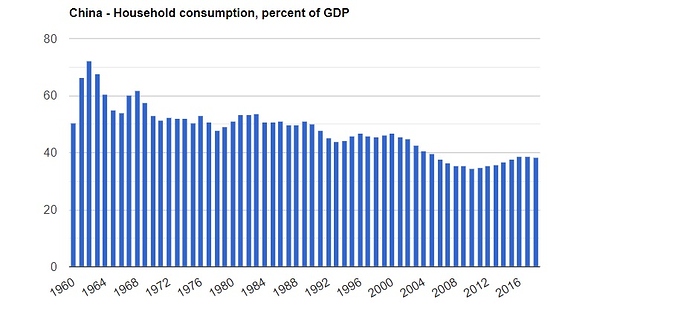

Consumo de los hogares como porcentaje del PIB:

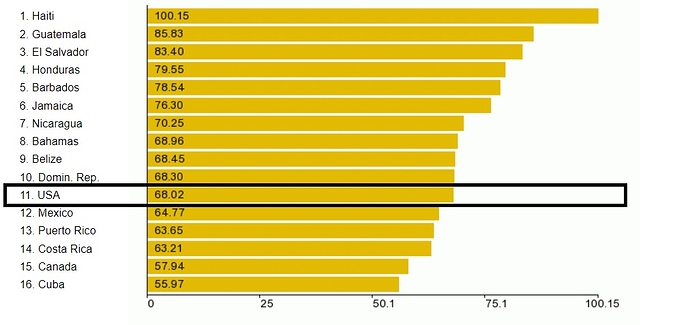

Lo mismo pero en USA: