Bastante mejor que Facebook

Pues quitando las BRK y AMZN no es mala cartera DGI la verdad

¿Qué es DGI?

¿Cree que Amazon jamás repartirá dividendo?

Puede ser que Amazon sea la mejor DGI comprándose hoy de la historia, aunque aún no reparta ni un euro de lo que gana.

Si la estrategia “del dividendo” es para obtener a futuro unas rentas futuras, mejor que ahora no reparta la compañía (y así no pasa por hacienda) y que lo haga en ese futuro cuando usted lo necesite.

Perdone la respuesta así, pero es que últimamente encasillamos demasiado a las cosas

En teoría, debería llegar un momento en el que Amazon no sea capaz de reinvertir el dinero que gana en hacer crecer su negocio mas, en cuyo caso lo lógico sería repartir ese excedente entre sus accionistas.

La otra opción es que llegado a ese punto, Bezos tome el relevo de Buffet y se dedique a invertir ese dinero en otros negocios. Eso creo que ya entraria en el campo de la pornografía financiera😂

Bueno, lo comentaba solo como curiosidad, me llamó la atención el ver que muchas de esas empresas son las habituales de muchas carteras de dividendos. No son empresas extrañas o desconocidas la verdad, quizá por eso del buen rendimiento de Markel con el paso de los años.

Es cierto que se tiende a encasillar todo, yo el primero y las empresas lo primero también. Está claro que el que una empresa ahora no reparta dividendos no quita que en un futuro lo sea, y quizá mejor que otras muchas.

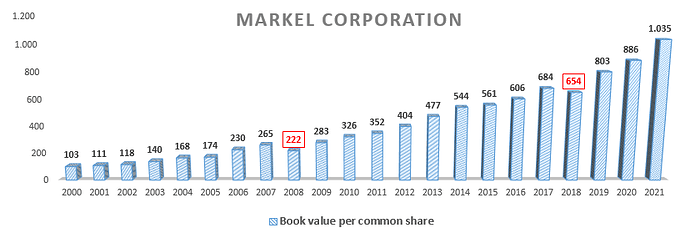

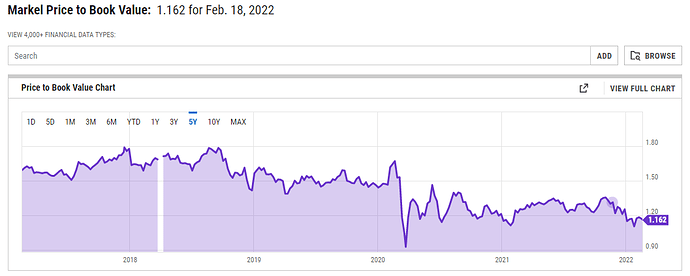

Cotiza un +21% sobre su valor en libros.

Esto es mucho, poco o lo normal??

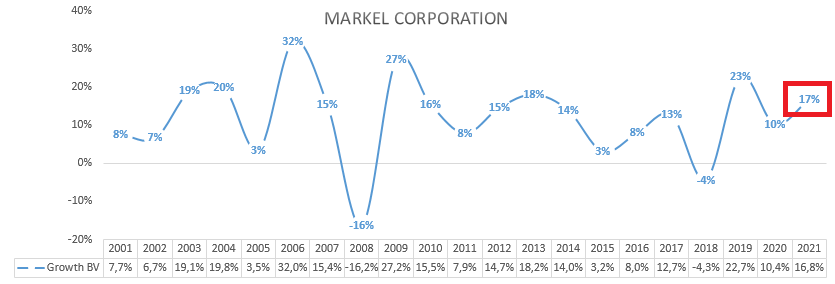

Si consigue crecer por encima de su coste de capital (WACC) está bien pagada la prima, al igual que ocurre con las empresas que no son aseguradoras. Si no consigue crecer por encima de ese coste, haber pagado más de 1 por su valor en libros, habrá sido un gran error.

Precisamente suele cotizar con prima por esto  . Honestamente, creciendo a un ritmo aproximado del 10% anual, para mí, podría cotizar hasta 1,5 veces valor en libro sin que pasase nada.

. Honestamente, creciendo a un ritmo aproximado del 10% anual, para mí, podría cotizar hasta 1,5 veces valor en libro sin que pasase nada.

No es bueno enamorarse de las acciones porque son frías anotaciones en cuenta y para ellas somos insignificantes inversores anónimos, pero puestos a declarar nuestro amor incondicional hasta que la muerte nos separe, BRK y MKL son las candidatas ideales.

A ver si coge el vuelo, más ahora.

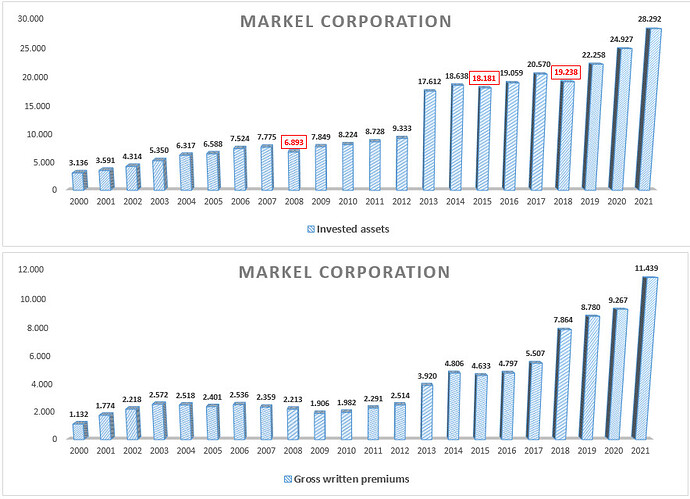

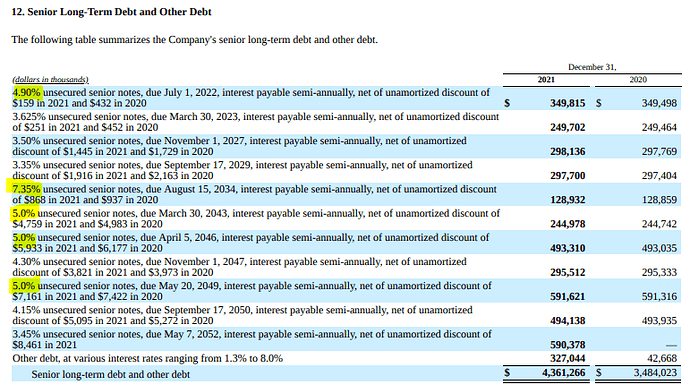

Si no recuerdo mal del 10k, van a empezar a recomprar con fuerza. Por cierto no entiendo algunos cupones tan altos que tienen en su deuda, penaliza su valoración.

Estuve leyendo también el 10k de Alleghany y creciendo mucho menos, la valoración es muy buena.

¿Se refiere a los que tienen las ventures o la propia aseguradora?

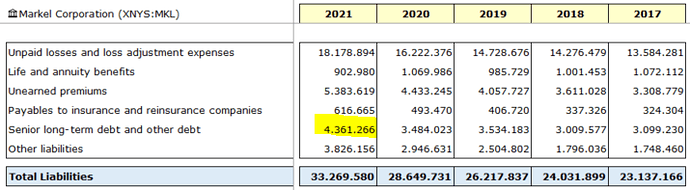

Ese importe es el consolidado del grupo, donde entiendo que integrarán también los préstamos de las sociedades que consolidan, al igual que los ingresos en la P&L. Aquí el importe que me ha mostrado:

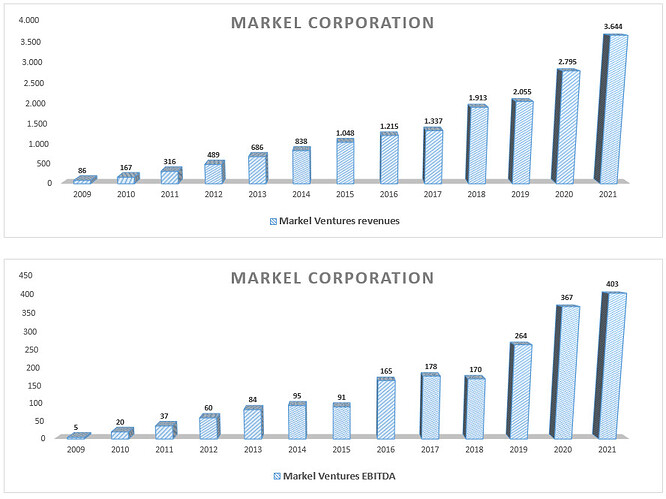

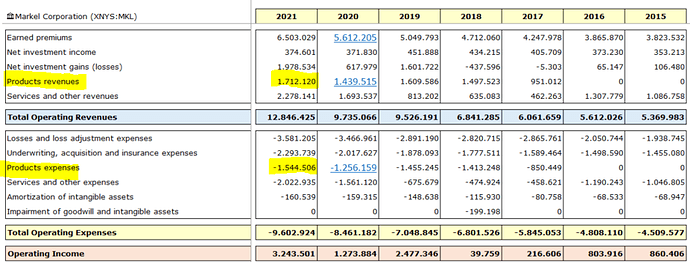

Mire por ejemplo los ingresos y gastos de “Ventures” cómo consolidan en el total de Markel:

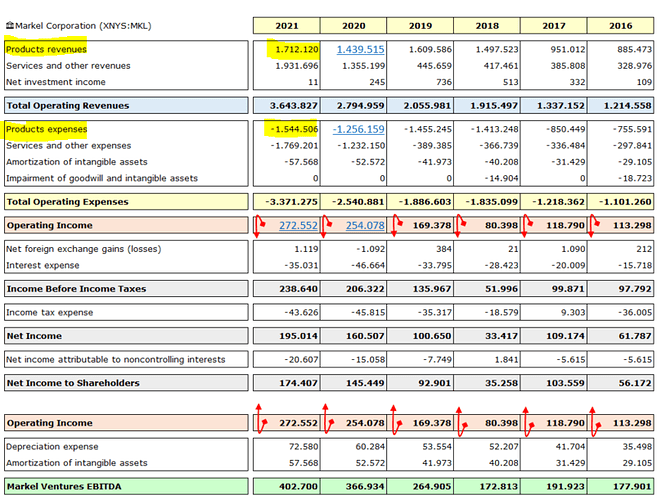

Aquí la P&L de “Ventures” para que vea cómo atan los importes que le he indicado en la P&L de Markel:

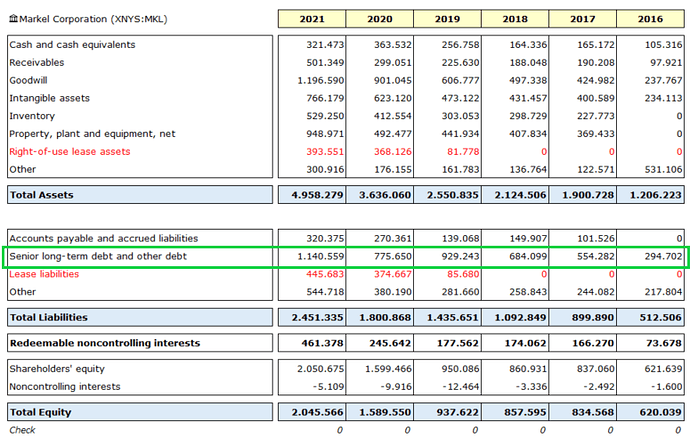

Le paso por último el balance de “Ventures” para que vea el importe de la deuda:

Como ve, un importe muy relevante es de las no cotizadas (1.000 millones de 4.000).

Entiendo que los créditos a los tipos que usted ha mencionado, probablemente sean de las no cotizadas, que algunas, por sus tipos de negocios, son algo cíclicas.

Si quiere que le pase el Excel que tengo con los desplegables, páseme su email por privado y se lo mando.

Las cuentas de las aseguradoras son algo liosas porque separan por tipo de negocio para que se vea el de seguros a parte. Yo lo prefiero sin duda así tanto en esta como en BRK, porque así vemos lo que hacen también los otros

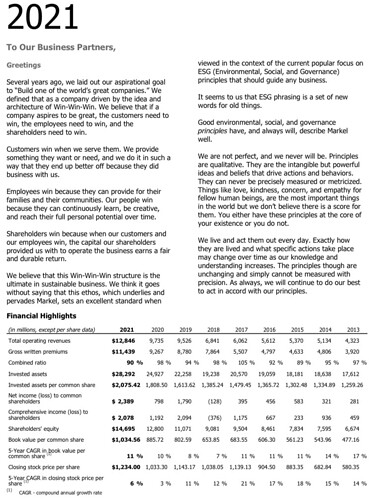

Aquí la carta a los accionistas de Markel 2021:

Por si puede ser de utilidad la adjunto traducida.

MARKEL 2021.en.es.pdf (737,1 KB)