Originalmente publicado en: Manteniendo la cabeza frÃa – Alea jacta est

Buenas tardes,

Como muchos de ustedes se habrán dado cuenta, la pandemia ha acelerado numerosas tendencias seculares, como el cambio del negocio retail hacia el e-commerce, los pagos digitales o el aumento del juego on-line, así como el fenómeno cíclico más antiguo conocido por la humanidad:

¡La codicia!

No sólo hemos vivido locuras en el lado minorista como Gamestop, etc, acompañada de la entrada mercado de un gran número de nuevos inversores dispuestos a hacerse ricos a corto plazo. También podemos observar otras operaciones bastante arriesgadas como las de Soft Bank, que adquirió opciones de compra con una exposición teórica de 30.000 millones de dólares en acciones tecnológicas estadounidenses (para más info, ver el siguiente enlace: https://www.ft.com/content/b330e091-2a59-4527-b958-9213731a526c )

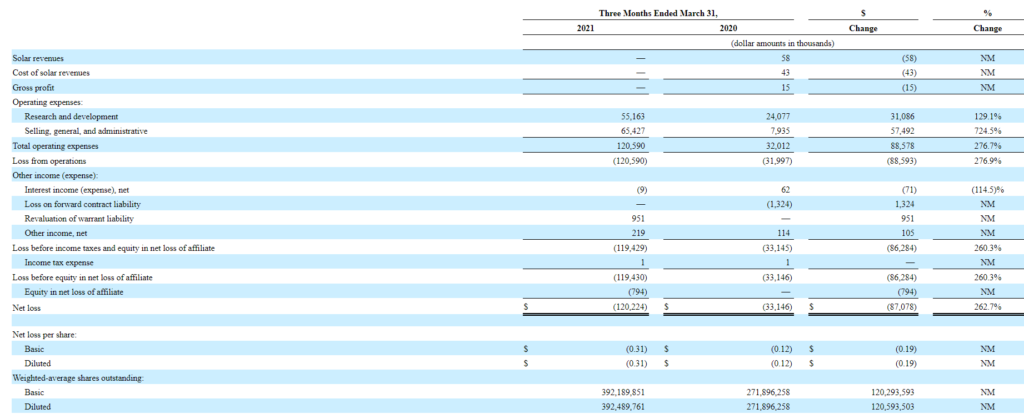

Resultan curiosas las burbujas que hemos podido ver en acciones como Nikola (NKLA), disparadas al alza en base a cantos de sirena (y alguna infografía) para después desplomarse. No obstante, dicha aberración no ha terminado ya que dicha empresa capitaliza más de 6B, con los siguientes números:

Curiosa es también la narrativa, que aun se mantiene, de que quien invierte en industrias intensivas en capital, pero centrando la atención en las ganancias, flujos de efectivo, etc. es poco menos que un dinosaurio, los llamados Balues con Paramés al frente.

Escuchamos que el “internet de las cosas” se lo va a comer todo, argumentándose a su vez que las empresas con un valor razonable cuentan con este porque va a llegar una empresa disruptiva a valoraciones estratosféricas y se la va a comer.

¿Por qué los inversores deberían preocuparse por los flujos de caja y los balances?

¿La empresa pierde dinero? ¡Detalle menor! El valor terminal está asegurado por el DCF a 20 años siempre preciso, que se basa en ventas y márgenes en constante aumento.

¿Preocupado por las tasas de interés? La Fed nos respalda y seguro que las tasas se mantendrán bajas a perpetuidad.

¿Empresas de tractores en un ETF espacial de ARK? Alguien necesitará cortar el césped en Marte terraformado.

Pero al contrario de lo que parezca, hoy no vengo a hablar de esto, sino que vengo a pedir opiniones sobre la actual valoración de la mayor parte de empresas quality growth, en las que el múltiplo está a unas relaciones un tanto disparatadas de acuerdo al rendimiento que uno puede o desea obtener a largo plazo, y es que siempre tendrán un hueco en mi cartera, pero ¿merece la pena a estos precios teniendo otras opciones al alcance de un click?

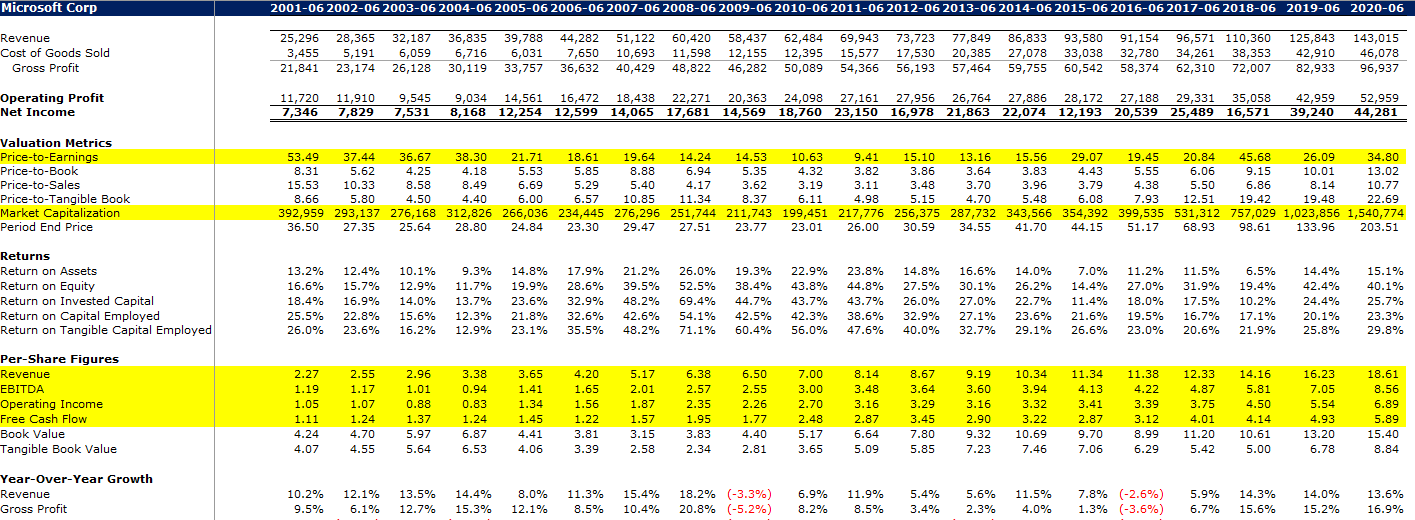

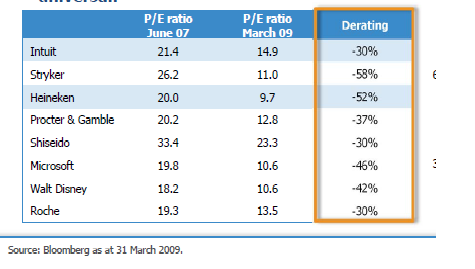

Los inversores hemos dado por hecho, a tenor de los resultados en esta última década, que el múltiplo de compra de una empresa no importa, pero con los datos que tenemos en el pasado hemos podido ver que si uno hubiera comprado Microsoft en 2.001 a PER 53 no alcanzó el breakeven hasta 2.016, todo ello mientras los fundamentales por acción no dejaban de crecer (free cash flow, revenue, beneficios operativos,…) y el múltiplo se relajaba.

¿Qué opinan señores? ¿Comprenden mi preocupación al comprar Quality growth?

Atentamente,

Estructurero.