Rescato este write-up que publiqué en otro foro bajo distinto pseudónimo en otoño de 2015

Consideraciones previas

Este análisis tiene 2 posibles usos:

- Entender tanto la filosofía de inversión del fondo como sus ventajas e inconvenientes para invertir directamente en él.

- Entender la filosofía de inversión del fondo para asumirla e implementarla a través de una cartera de acciones.

BBH Core es la versión europea del fondo norteamericano del mismo nombre.

BBH Core es un fondo con filosofía moat investing al estilo de Warren Buffett y Charlie Munger. Lo que significa que invierten en empresas con amplias ventajas competitivas cuando el precio de estas es razonable.

El 90% de sus activos están formados por empresas domicialiadas en Estados Unidos. Pero casi la totalidad de estas empresas son compañías internacionales que derivan sus ingresos de todas las partes del planeta. Desde este punto de vista, bien puede ser considerado un fondo global. No obstante, el hecho de que la mayoría de firmas sean norteamericanas hace que tengan un driver de riesgo común, relacionado con los posibles cambios legislativos/fiscales del país, que las verdaderas carteras globales no tienen. De la misma manera, algunas de las compañías que forman la cartera pueden hacer uso de derivados para proteger los beneficios obtenidos fuera de sus fronteras, siendo esto una medida que iría en contra del inversor que mide su riqueza en euros.

De lo anterior, podemos decir que este fondo puede ser adecuado para formar parte del núcleo de una cartera de fondos de un inversor conservador que tenga un horizonte de más de 7-10 años, pero quizá no de forma exclusiva.

Proceso de inversión

Conforme a la tradición value, Tim Hartch y compañía se ven como inversores empresariales y no como traders de activos financieros. Por lo tanto, esperan que los retornos sean consecuencia de la generación de cash de las empresas que tienen en cartera.

Su universo de inversión está constituido por empresas líderes que venden productos esenciales a una base de clientes fieles. De hecho, declaran dedicar mucho tiempo a entender a los clientes: quiénes son, por qué compran, cuál es su sensibilidad a los precios, cómo el producto o servicio encaja en su estructura de costes, etc. De la misma manera, quieren que las empresas tengan fuertes ventajas competitivas sostenibles en el tiempo derivadas de imagen de marca, estructura de costes, propiedad intelectual, etc. Desde un punto de vista cuantitativo, buscan unos altos retornos sobre el capital, balances fuertes y una alta generación de caja.

Una vez establecido el conjunto de posibles empresas en las que invertir, viene el momento de la valoración para establecer los precios de compra adecuados. El equipo considera que es muy difícil predecir el aspecto de una empresa dentro de 5 ó 10 años, pero la sostenibilidad de la ventaja competitiva ayuda a poder hacer un descuento de flujos de caja conservador.

Comienzan a comprar cuando la empresa cotiza a un 75% de su estimación de valor intrínseco. Empiezan a vender cuando llega al 90% y liquidan totalmente la posición cuando llega al 100%, lo que significa que no están dispuestos a especular más allá de lo que consideran que es el valor económico del negocio.

Como consecuencia de este proceso tan exigente, la cartera tiene un alto grado de concentración, típicamente entre 25 y 30 nombres. En principio no prestan atención a los distintos pesos sectoriales, pero casualidad o no, actualmente la distribución no es muy distinta a la del SP500, salvo en el caso del sector financiero, donde tiene un mayor peso, sin duda consecuencia de las inversiones en Berkshire Hathaway, Wells Fargo y US Bancorp.

BBH Core no es reacio a acumular cash, habitualmente tiene entre un 5 y 10% de efectivo, no para intentar especular con la dirección del mercado sino como consecuencia del proceso de inversión, esto es, cuando no encuentran suficientes ideas atractivas.

La rotación de la cartera es baja, actualmente un 8%, históricamente se ha movido entre un 10 y un 30%, lo que implica un período de permanencia de las empresas dentro de la cartera de entre 3 y 10 años.

Llegado a este punto, el inversor escéptico estará recordando que todos los gestores de carteras que utilizan análisis fundamental, proclaman invertir en empresas buenas a precios baratos. En muchos de esos casos, hay indicios más que suficientes para pensar que no hacen ni una cosa ni la otra. En el caso que nos ocupa, y con respecto al primer punto, basta echar un vistazo a la cartera para tomar conciencia que efectivamente nos encontramos con aquellas grandes multinacionales que a día de hoy gozan de las mejores posiciones competitivas. Desafortunadamente, a priori nos es imposible determinar si esas posiciones son efectivamente sostenibles en el tiempo y si las valoraciones son lo suficientemente precisas como para tomar decisiones de inversiones basadas en ellas.

Rentabilidades históricas

Antes de comenzar a hablar sobre resultados pasados de este o cualquier otro fondo, es bueno recordar las limitaciones de las ciencias sociales en general y la economía financiera en particular, a la hora de sacar conclusiones de datos empíricos. En efecto, en economía financiera no podemos hacer experimentos, sólo disponemos de una tira de datos históricos que son el resultado del choque entre una determinada cartera de activos financieros y la realidad que ha acontecido durante ese espacio de tiempo. Siendo esa realidad uno de los muchos universos paralelos que podrían haber sucedido, los cuales habrían producidos otros resultados distintos que nunca alcanzaremos a conocer. Lo que aconseja tomarnos el comportamiento histórico con cierto grado de escepticismo.

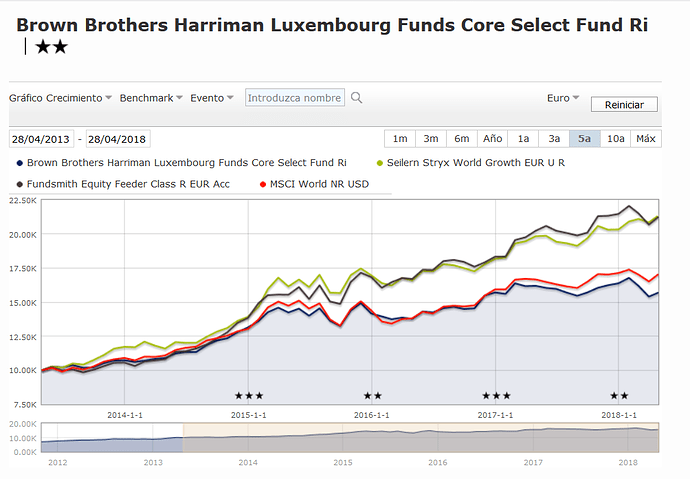

La mejor manera de sacar alguna conclusión de las rentabilidades de un fondo de inversión en el pasado, es examinar su comportamiento a lo largo de un ciclo económico. Como la versión europea no es lo suficientemente antigua, recurrimos a la clase retail norteamericana, que tiene unas comisiones de gestión similares a la clase de banca privada europea.

Desde el pico de mercado de 2007 a la actualidad, 10,000 dolares en el fondo se habrían convertido en 17,900, mientras que en el SP500, 15,400$.

Asimismo, el fondo lo ha hecho sustancialmente peor que su índice de referencia en los últimos 3-5 años. Posibles causas: la estrategia de inversión aversa al riesgo que practica el equipo gestor, unos mayores gastos de transacción como consecuencia del aumento de los activos bajos gestión y/o pura reversión a la media que implicaría que los resultados anteriores fueron consecuencia también de la suerte y no sólo de la habilidad inversora.

Corresponde al inversor particular establecer las relaciones causales pertinentes y sacar sus propias conclusiones.

El equipo

Tim Hartch es manager del fondo desde octubre de 2005. Trabaja para BBH desde 1996 y pasó a ser socio de la firma en 2010. También gestiona una sociedad de inversión en pequeñas y medianas empresas desde 2001, las cuentas privadasde BBH y el fondo BBH Global Select desde el inicio de su andadura en 2013. Se graduó en en Harvard y tiene un MBA por la Universidad de Michigan. Declara tener invertido en el fondo más de 1 millón de dolares y entre 500,000 y 1 millón de dolares en el BBH Global Select.

Michael Keller es comanager del fondo desde octubre de 2008. Se unió a la firma en 2005 como analista tecnológico, labor que todavía realiza. Keller se graduó en Princeton y es CFA Charterholder. Declara tener invertido en el fondo entre 100,000 y 500,000 dolares.

Que los gestores inviertan su propio dinero en el fondo no es condición suficiente para el éxito, pero sí al menos una señal de que sus intereses están alineados con los de sus partícipes.

Los gestores están apoyados por un equipo de 11 analistas, 5 de los cuales están desde la formación del equipo en 2005.

Comisiones y otros costes

La clase minorista arranca en 10,000 dolares y tiene unos gastos corrientes de 1,7%. La clase de banca privada arranca en 100,000 dolares y tiene unos gastos corrientes de 1,15%. En ambos casos en línea con otros productos similares de la competencia.

Teniendo en cuenta las comisiones de custodia de las acciones y/o los gastos corrientes de los fondos indexados, podemos afirmar que las comisiones son altas. Si compensa o no pagarlas es, otra vez, una cuestión que el inversor particular tiene que dirimir.

En lo referente a costes de transacción, Morningstar afirma que BBH gestiona 25,000 millones de dolares con la misma estrategia. Si asumimos que los costes de transacción son proporcionales a los activos bajo gestión y a la rotación de la cartera e inversamente proporcionales a la capitalización media de la cartera, nos encontramos con unos costes varias veces inferiores a otras alternativas populares como puedan ser Robeco Premium Equities o M&G Global Dividend.

Política de revelación

No soy partícipe del fondo y no planeo serlo en el corto/medio plazo. No tengo ningún tipo de relación comercial con Brown Brother Harriman. Sí soy accionista de algunas de las empresas que conforman su cartera.

Fuentes

Morningstar, WealthTrack, Value Investor Insight y Litman Gregory.