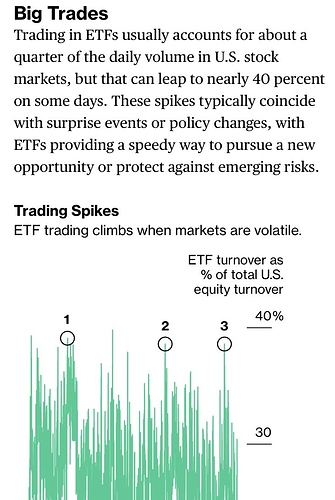

Los Etf negociados en el mercado americano suelen ser un cuarto de todo lo que se intercambia en un día , y pueden llegar al 40% en momentos de extrema volatilidad.

Con estos datos sobre la mesa, hay quien se preocupa, justamente, que un peso tan elevado de los Etf puede comportar alteraciones en los precios de las acciones subyacentes.

En realidad, si analizamos como funciona un ETF, tendríamos que preocuparnos mucho menos por este tema, porqué los ETF tienen dos niveles de negociación: el mercado primario y el mercado secundario.

¿Cómo funciona un ETF?

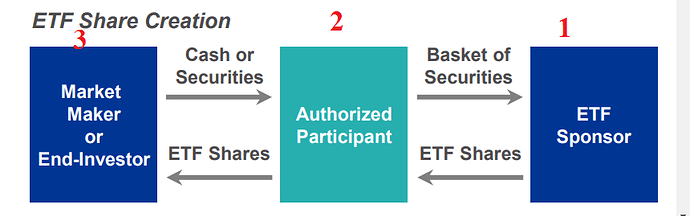

- El mercado primario de un Etf se compone de 3 actores:

- La sociedad emisora del Etf (ETF Sponsor - Vanguard, Blackrock….)

- El Participante Autorizado (AP – Authorised Participant Citigroup, JP Morgan….)

- El creador de mercado (Marker Maker)

Las sociedades emisoras 1) del Etf tienen acuerdos con los Participantes Autorizados AP 2) para crear o destruir Etf:

En el caso de la creación de ETF, representado en el esquema de arriba, el acuerdo es la creación de un lote mínimo de ETF, por ej. 50.000 o 100.000 Etf como es el caso de Vanguard), que la sociedad emisora 1) entrega al AP 2) a cambio de una cesta de acciones, que representan el índice.

El mercado secundario está compuesto principalmente por los inversores compradores y vendedores de los ETF, la Bolsa donde se ejecutan las transacciones y todas las instituciones financieras que operan en el mercado.

El AP 2) , con el lote de nuevos ETf entregados por el emisor, se dirigirá al Creador de Mercado (3) para entregar los nuevos Etf en el mercado secundario y recibirá efectivo o acciones por el valor correspondiente.

En resumen el AP es el que asegura la liquidez en el mercado primario, para los grandes ordenes de ETF, mientras que el Creador de Mercado asegura la liquidez en el mercado segundario.

A veces los Creadores de Mercado y los AP son la misma entidad.

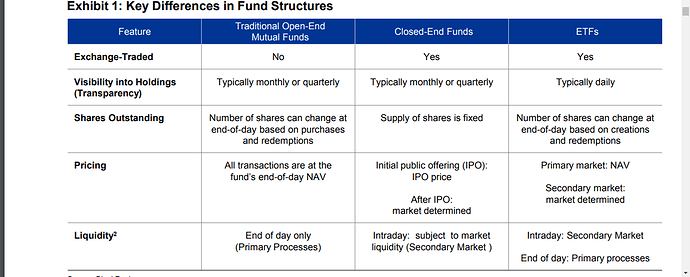

En la siguiente tabla vemos la diferencia de estructura entre los Fondos de inversión tradicionales, que todos conocemos (Open End Funds) en la primera columna, los CEF (Closed End Funds) o Fondos de inversión de Capital Fijo, y los Etf en la tercera columna.

Hay que destacar que el proceso de emisión o destrucción de los Etf, que hemos visto se realiza en el mercado primario y no en la bolsa, se realiza a final del día, y todas las operaciones de compra y venta, que se realizan en el mercado secundario, no tienen ningún efecto inmediato sobre la creación o destrucción de Etf, y solo al final del día, se procederá a la emisión de nuevos Etfs o retirada, según las ordenes agregadas.