De momento aviso de tsunami en Fukusima. La conferencia anual de Azvalor viene aco.pañada siempre de sorpresas. Qué tiempos nos está tocando vivir!!

Hola, soy nuevo aquí y estoy opinando antes de leer, y espero que mi opinión no se tome como arrogante. Al lio: Después de leer el libro de Cunningham sobre Berkshire y Buffet, creo que mi conclusión fue que ellos “le meten a todo”. A todo lo que ven que puede crecer, o esta barato, y que es bueno. Han comprado Futuros y Bonos Basura, si lo han visto claro. Nadie diría que Buffet es un inversor en derivados. Creo que el futuro del que hablaba era uno que compro después del 11s, sobre el SP500, un futuro, entiendo que opción de compra sobre que el SP500 valiera 0, si “cero”.

Nota: Igual lo digo alreves porque yo con lo de los futuros me lio, pero vamos que apostó en contra de que el SP500 valiera 0. Supongo que siguiendo su regla “never bet against America”.

Pues tenemos venta al final @LPD

Redordemos: estaban para salir al parqué

Un 12% menos que el precio previo a la pandemia. Hay OPAs que son un regalo envenenado…

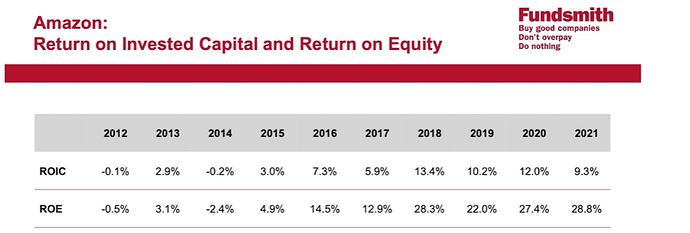

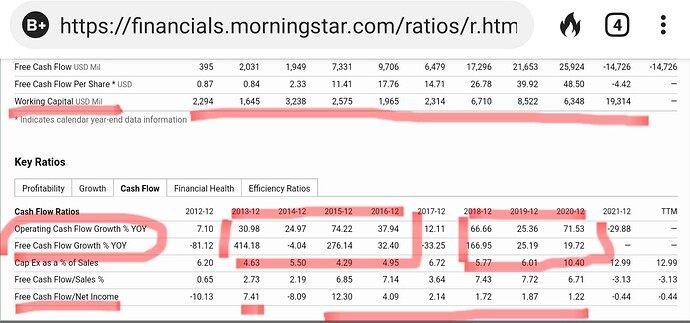

A ver si alguien me puede explicar cómo es posible que Amazon con esos ROICs, haya crecido por encima de los mismos:

¿Y qué piensa acerca de usar dinero extra a parte del que ponen los accionistas?

ROIC al 10% si uso sólo mis recursos = 10% rentabilidad (más o menos)

ROIC al 10% si uso recursos prestados y pago intereses inferiores a ese 10%, es extra de retorno para el accionista que hay que añadir al de los recursos propios.

Hay otra pata (que no quiero meterme para no liar mucho esto), que está en la amortización vs CapEx de mantenimiento. Ahí está uno de los valores de Amazon (pienso) oculto, puesto que está mostrando resultados peores por toda la inversión que está metiendo. Se verá algún día cuando se estabilicen los beneficios y crezca menos.

Salga @Helm a explicarlo mejor, que yo no me hago nunca entender ![]()

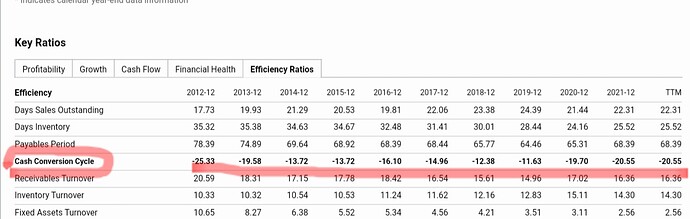

Bueno, a ver, yo no tengo ya estas cosas frescas en la cabeza, pero no veo mucha paradoja o como lo quieran llamar. Supongo que se refiere al límite del crecimiento orgánico de una empresa dada su capacidad de generar retornos sobre activos empleados. Simplemente porque el crecimiento ha sido mayor que el ROIC de un determinado ejercicio, el ROIC de los sucesivos siguientes son mayores. Es decir, es el desempeño de la empresas el que determina el ROIC y no al revés. Y luego por qué eso es así, pues los sospechosos habituales: lo de los márgenes de los third party vendors esos, economías de escala, de alcance, efecto red, apretamiento de testículos a los proveedores y WC proporcionalmente más negativo, etc. No sé si he respondido a la pregunta o me he contado una batallita yo solo. En mi defensa he de decir que son las 7am de un sábado. Saludos!

Buenos madrugones se pega usted un sábado, sí.

Ha quedado bastante claro!

Puede ser tambien que esté volviendo al hogar nuestro compañeros ![]() .

.

Terry Smith lo explica en la conferencia. Esencialmente aumento de margenes por AWS y Third Party Vendors. Y reduccion de activo operativo por third party vendors tambien. Al no tener que aprovisionar y solo actuar como intermediario tienes el beneficio sin tener que poner €€ en almacenes

Lo que siempre ha estado ahí, pero que ahora una vez cogida la escala y la red, están explotando y monetizando. Qué difícil es cuando eso no genera un euro, hacer estimaciones de un margen.

¿Qué fácil es verlo ahora verdad?

A ver quién tenía 100% de certeza de que eso hace 5-6 años sería así.

Muy de acuerdo con lo que dice Terry aquí, prefiero subirme cuando es un hecho, que cuando aún es una promesa, aunque me pierda el primer 2.000%.

Aunque el prime también cuidado con él. A mí ahora mismo me lo suben este año un 200% y lo sigo pagando encantado. Aunque imagino que no todos lo usarán tanto como yo.

Me ha gustado esta charla, que se va poniendo interesante a medida que avanza (a partir del minuto 20) por las preguntas de Rallo.

Interesante que he oído por primera vez la categoría quality. De modo que tendríamos value, growth, y lo que en ocasiones se ha llamado un híbrido, aquí referido como quality: entiendo, empresas sólidas capaces de mantener sus beneficios en el tiempo, o incluso de hacerlos crecer, que cotizan a múltiplos razonables. También me ha parecido interesante el concepto de duración aplicado a las acciones. Hasta ahora lo había manejado yo únicamente en renta fija, pero es cierto que desde una óptica de DCF, los tipos de interés también pueden estar -o directamente están- estrechamente relacionados con la renta variable. Por último, me gusta que el invitado se posiciona sobre es más recomendable estar en el contexto económico-financiero actual, y cómo el stock picking puede ser particularmente relevante en el periodo en el que estamos entrando.

Hay que ver lo que cambian según que discursos simplemente en el plazo de un año.

Lo digo en el sentido que el entrevistado afirmaba tranquilamente que su escenario base en renta variable era una caída del 50%. Estamos con según que índices incluso más arriba, cuando menos en versión net return, y el discurso parece haber ya virado.

Por no hablar del tema del bitcoin. Ninguna mención a una experiencia personal suya que sin embargo en su día publicó de forma notable. Claro que el tiempo a veces hace cambiar la perspectiva una vez se quita el apego emocional a según que experiencias.

Que gran herramienta la hemeroteca digital…

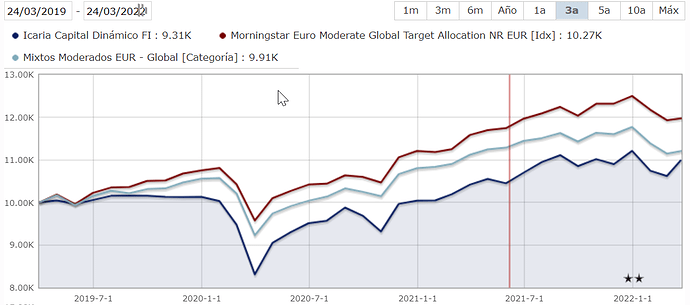

Tras sus comentarios he ido a comprobar la trayectoria del fondo que gestiona este señor, y los “bandazos” que va dando en su gestion se trasladan, como no podia ser de otra forma, a su rendimiento… (en este sentido recuerda un poco a los chicos de Andromeda)

Y dos cosas que me llaman al atención del fondo:

-

Segun MS tiene una exposicion neta a RV del 120% cuando se posiciona como un fondo defensivo…

-

Aparece un -28% corto de liquidez…seran mas coberturas?

Para acabar, creo recordar al bueno de rallo renegar hace muy pocos años de la renta variable y de los fondos de inversion, y ahora ya lo tenemos divulgando sobre estos temas… curioso

Y siendo economista, ¿qué forma recomendaba para ganar dinero?

La mueva Telefónica:

Estando a PER 200 si repartiese todo el beneficio en forma de dividendos daría una magnífica RPD del 0.5%.

Para una cañas, ¡ya da!.

![]()

Al escenario de caída del 50% le daba dos o tres años de plazo. No he visto la entrevista con Rallo, pero quizá esa caída aún esté por llegar.