La verdad es que los niveles de liquidez de las gestoras valor está en mínimos de años

Gran podcast, si bien en las semanas que no habláis directamente de bolsa son menos interesantes para mí.

Seguid así!!!

No he visto el vídeo, pero igual harían mejor en analizar a fondo algunos de los bandazos que han dado.

Recuerdo una carta trimestral donde después de haber invertido parte de su cartera de renta fija en bonos emergentes por verles mayor valor, se lamentaban que la revalorización del euro les había comido la rentabilidad lograda, más o menos. Ejemplo de confundir razones de corto y largo plazo.

También les recuerdo haber reducido sensiblemente exposición a RV aunque nada muy exagerda, igual un 15-20%, después de una caída gorda del mercado, vamos lo que les acaba perjudicando a muchos fondos mixtos que se comen la bajada más invertidos de lo que están cuando llega la recuperación, por miedo a que siga cayendo y claro, hay que “proteger” el capital de los partícipes, excusa perfecta para tomar este tipo de decisión.

Deberían haber aprovechado las caídas de las últimas semanas para comprar. Los value patrios llevan un año de telita por norma general… A ver cómo se da 2019!

Yo aproveché para incrementart algo.

Y, sí, FI (y SICAV y PP) value patrios se han metido una buena en octubre, cuando muchos ya estaban en negativo en octubre y a pesar de la recuperación en lo que llevamos de noviembre están bastante en rojo.

Yo estoy aprovechando para montar posición en Horos Internacional que cayó casi un 10% y me gusta el tridente Javier, Alejandro y Miguel. En el resto aguantando y entreteniéndome con la panadera de Cobas…

No se si ha pasado la moda o no del value, pero que en este país, el nuestro, mayoritariamente desde la gestión independiente se tenga que recurrir al value como argumento de venta, me lleva a reflexión. Principalmente, mi subconsciente me dice que aún estamos a las antípodas de otras sociedades en tema de educación financiera y nuestra industria muy inmadura. Fuera, en algunos mercados, nos ganan en experiencia, y no veo que se enarbole la bandera value con tanto aplomo y gallardía como lo hacen nuestros gestores. No sé. No me hagan caso. Reflexiones en voz alta.

Yo creo que es un mercado, el independiente, que está construyéndose y sin duda estamos a años luz de otros países sobre todo anglosajones. Ojalá todo esto de la moda value sirva para sembrar y motivar alternativas independientes de futuro. Sean value, growth, basadas en dividendos, big caps, quality…

Aunque no todos por igual (redondeando a entero y empezando por los mayor perdida)

- Value Tree -17

- Cobas Internacional: -16 (Selección -15)

- Ábaco Gl Value Opps: -13 ( y es teóricamente un mixto pero con 83% RV es casi RV)

- B&H Acciones Europa -11

- Lierde -11

- True Value -9

- Abante Quant Value Smallcaps -8

- Magallanes European -7

- Bestinver Internacional -6 (Bestinfond unas décimas menos caída)

- Algar -6

- Metavalor Internacional-3

- azValor Internacional -1 (Mimosa Lux -4)

- Valentum +3

(no incluyo Horos por ser muy reciente, ni Argos por el traslado)

O sea bien solo Valentum y en menor medida azValor y Meta. Y en el extremo opuesto VT, Cobas y Ábaco (seguidos de B&H y Lierde)

No obstante un -5 ó -10 en un fondo RV tampoco es el fin del mundo

Y 10 meses no es mucho tiempo

¿Quizá en Francia? Lo digo por Amiral, Echiquier o Sycomore … aunque igual esa es la imagen que dan sus filiales españolas a la hora de venderlo?

Pero desde luego en absoluto en UK o USA (Fundsmith, Jupiter o Capital Gruoup por ejemplo), auqnue pueda haber puntualmente sitio para el value

Bueno pero ¿cual cree que es el tipo de producto USA o UK que llega a España?

Si por ejemplo tomamos como referencia a AZValor, Cobas, Magallanes y otros que han dado determinados vólumenes máximos de gestión de capital, y teniendo en cuenta los costes de distribución, ¿cree que la mayoría de gestoras pequeñas de otros países tendrán mucho interés en comercializarse en España?

Me habia dejado Value Tree (SICAV Luxemburguesa asesorada por EAFI española) Con su -17. Tiene varios mixtos, y he puesto el que tiene más RV, casi un RV

Desde luego una gestora pequeña de EEUU no se va a crear una filial en Luxemburgo o Irlanda…

Si ni siquiera aquí las pequeñas abren filial (Ábaco, B&H, Esfera, Horos) o a lo sumo llegan a acuerdos con gestoras luxemburguesas (Azvalor, Magallanes, EDM, Cartesio, Belgravia)

Ojo que no solo “las value” llevan sustos

Belgravia Epsilon con su -11% no siendo 100% RV…

En 100% RV el Abante European Quality (él de Prats) con -12 (y eso que Prats me parece el más razonable de Abante).

O incluso Altair que acabaron octubre con su -5 es bastante en mixto conservador (Patrimonio) y -8 en mixto flexible (Inversion)

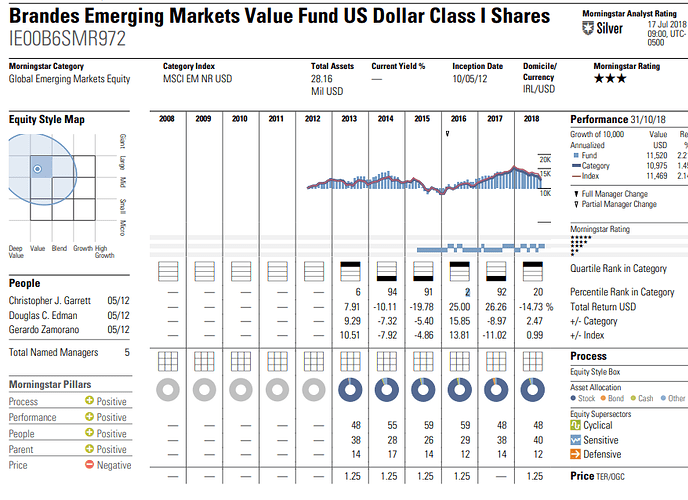

Por si no estaban al corriente, algunos productos de Brandes, una gestora americana que se posiciona como especialista en Value, pueden contratarse desde España. No lo tomen como recomendación. No les siguo. Es simple información para interesados.

Por comparar con indexados, Amundi IS MSCI

- MSCI Europe -3

- MSCI World +5

Bueno, el indexado MSCI Emerging -8

Pero no me suena el mayor % en values de gestoras patrias sea en emergentes.

Aprovecho para recordar que YTD es poco tiempo.

Yo creo que la “moda value” en España se debe en buena medida a razones históricas. El excelente desempeño de Bestinver que refulgía en el páramo inversor español. Desde entonces, lo que hacen o dicen los exgestores de Bestinver se escucha aquí con especial atención.

Lo cual no deja de ser bueno, teniendo en cuenta que el value es la estrategia de inversión más lógica (para mí, al menos).

Hay espacio para otras formas de invertir, especialmente la inversión pasiva. Poco a poco se van haciendo un sitio en la cartera de los inversores españoles.

Hola @Porosha

Brandes es el último discípulo de Graham. Vive en San Diego California. Colecciona Ferraris.

De la wiki:

As of 2007, Brandes’ U.S. Value Equity fund has beaten the S&P 500 index for the past 5, 10 and 15 years. According to the book Investment Leadership, Brandes’ Global equity fund had an average return of 19.21% over the prior 20 years.

Yo no invierto en ellos, pero si que sigo el fondo de emergentes. Como el Atleti capaz de lo mejor y de lo peor.

Algunos datos adicionales sobre Brandes.

Dejo la compañía en 2018 en medio del divorcio con su ex-señora.

Las malas lenguas decían que se gastaba 30 kiloeuros mensuales en el casno. (Ella, no Charles). Ahora él (charles) le tiene que pasar 485 kiloeuros mensuales como manutención.

Y aquí dando una vuelta en su F50.

Un crack