Interesantes las reflexiones del hilo. Más que nada para poner en consideración la contraparte de los efectos negativos que pueden tener las bajadas de tipos, que suelen ser alabadas desde determinados medios o intereses, dado que tienden a actuar como “combustible” de subidas bursátiles a corto plazo.

No obstante, aunque en la medida que se alargue la situación en el tiempo, la cosa va a terminar derivando hacia este punto, no tengo tan claro que hasta ahora la aplicación de estos tipos bajos se haya traducido en una facilidad grande para refinanciarse para las empresas con problemas de deuda.

Algunos inversores “value” andaban metidos en empresas con este tipo de problemas y sin embargo han tenido que recurrir a ampliaciones de capital, algo innecesario si refinanciarse con deuda hubiera sido muy fácil.

Los tipos llevan tiempo bastante bajos pero la prima de riesgo que se está aplicando cuando hay deuda es muy elevada. De forma parecida a como los inversores en renta variable parecen huir de estos negocios, como comentan en las cartas de algunos fondos de renta variable.

A diferencia de otros episodios que han derivado en una burbuja enorme de deuda, lo que no parece haber por el momento, es un gusto en el mercado hacia negocios tremendamente apalancados y con cantidades enormes de deuda. Ojo no estoy diciendo que el episodio actual no termine derivando en uno de estos.

Parece que el hecho que 2008 esté tan reciente condiciona mucho a todo el mercado y especialmente a los que marcan la política monetaria, y hay auténtico “pavor” a que la reaparición del mínimo miedo desemboque en otro episodio donde el crédito desaparezca a gran velocidad con unos efectos económicos tremendos.

Eso posiblemente daría para gran cantidad de debate, como el recuerdo reciente de algún episodio muy negativo condiciona demasiado la toma de decisiones futuras, ponderando demasiado el riesgo de que se repita esa situación y demasiado poco otras situaciones distintas también muy negativas que pedirían otro tipo de medidas casi en las antípodas.

No soy ningún experto en ciclo de deuda, pero ojo no se olviden ustedes del factor contagio y del factor tiempo cuando pretendan aplicar dicho ciclo.

El factor tiempo hace que esas situaciones se puedan alargar o acortar de forma tremenda según otro tipo de circunstancias. Por ejemplo en las materias primas. Una vez uno ya ha hecho la inversión inicial, y se ha equivocado, el hecho que pierda mucho dinero por amortizaciones y por coste de la deuda, no va a significar necesariamente que cierre ese negocio. Mientras el coste de los intereses de la deuda más el coste de extraer esa parte de materia prima, siga siendo inferior al precio, aunque pierda dinero contando amortizaciones, dudo mucho que pare de sacarlo, al menos hasta que haya que refinanciar.

Por otro lado no nos deberíamos dejar tampoco el tema del contagio. Cuando hay crisis enormes de crédito, no sólo sufren las empresas en estado terminal. En la medida que se seque demasiado el crédito, el número de implicados y el grado de implicación, irá subiendo de forma sensible.Miren lo que pasó con Berkshire en 2008, como en la primera fase de la caída casi se le consideró al margen de esos problemas y como cambió la visión cuando pasó lo de Lehman Brothers.

Las empresas fuertes suelen sobrevivir a los episodios muy complicados pero en que medida eso les pueda pasar una factura tremenda suele variar según el tipo de episodio. No es lo mismo 2008 que la gran depresión.

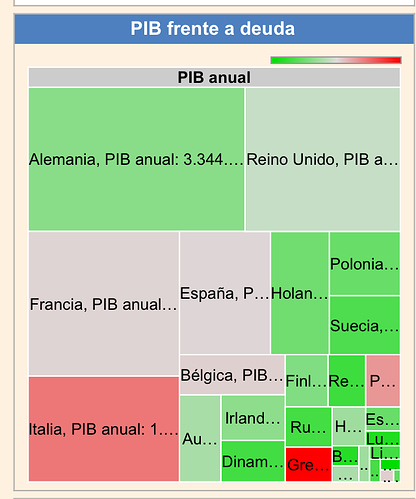

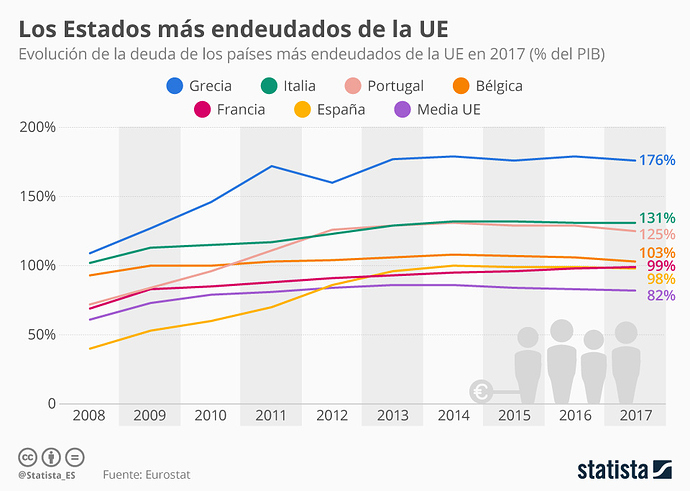

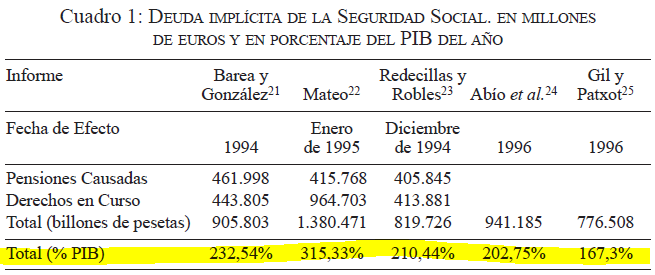

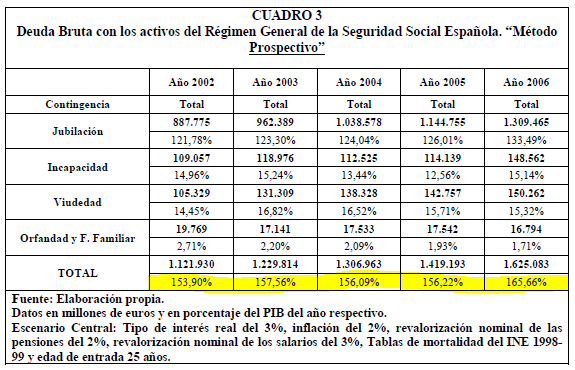

PD: en el caso de la deuda pública creo que hay algunos factores extra a considerar por los cuales no se están aplicando primas de riesgo adecuadas a según que países más en consonancia con su situación. Básicamente la confianza en que Europa va a respaldarlos en caso de problemas más el hecho de no querer incurrir en rentabilidades negativas.

Ojo si invierten en deuda, que hay tendencia a asumir a veces hipótesis poco probables como imposibles, cuando la historia de los mercados suele estar llenas de estas. En conjunto suelen seguir siendo poco probables pero la gran cantidad de esas hipótesis y los plazos largos temporales en los que uno termina invirtiendo (toda la vida), terminan provocando que tarde o temprano uno se encuentre de cara con uno de estos hechos.

, es cuestión de tiempo, la cuestión es si podrán gestionar que sea de manera controlada.

, es cuestión de tiempo, la cuestión es si podrán gestionar que sea de manera controlada. . En el caso de que piense que no todos en el foro están preparados para ello, podría usted crear un pequeño grupo de escogidos; así, al menos los privilegiados podríamos iniciarnos en el “tema”.

. En el caso de que piense que no todos en el foro están preparados para ello, podría usted crear un pequeño grupo de escogidos; así, al menos los privilegiados podríamos iniciarnos en el “tema”.