Estoy convencido de que más de un forero estaría encantado de aclarárselo en detalle. Pero por alusión, aquí voy yo de forma algo somera:

La respuesta es, como ya he dicho arriba, mediante la compra de Put(s) sobre el índice en cuestión.

Imagine que compra vd una Put sobre el S&P500 con strike (i.e. precio de ejecución) 5.000 puntos, en un momento como el actual en que este índice cotiza a 4.500. Ello le da a vd la opción, hasta el vencimiento, de vender ese índice a 5.000 puntos.

Caso práctico:

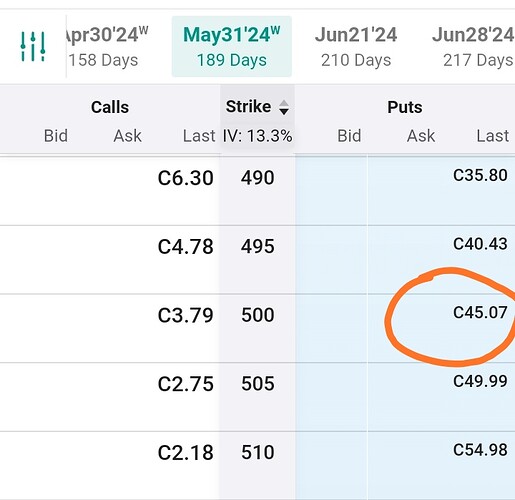

Tiene vd esa cartera que comenta de 115k y desea cubrirse frente a caídas del S&P500. Para ello decide comprar vd una Put ITM de vencimiento, pongamos, mayo 2024. Medio año de cobertura, aproximadamente. Pongamos también que decide vd operar con Put sobre el ETF de ticker SPY, que creo recordar es el ETF de Vanguard que replica el S&P500, y que decide tomar el strike 500.

Tal y como ve en la tabla, el último precio para la Put con strike 500 de vencimiento mayo es de algo más de 45$ (este ETF está denominado en US$). Por tanto, vd habrá de pagar, redondeando, 45$ por adquirir la opción de vender el SPY a 500$ de aquí a mayo 2024.

Las puts funcionan con un multiplicador, en este caso de 100, por contrato, ergo en este caso vd desembolsaría la no desdeñable cifra de 4.500$ por adquirir dicha cobertura. Igualmente, la opción de venta que vd ha adquirido no es sobre un numerario de 1, sino de 100.

En el escenario de que el S&P500, en este caso el ETF que lo replica, cayera un 20% -pongamos que cae de 450$ a 350$ por redondear-, vd detenta la opción de vender a 500$ algo que vale 350$ en el mercado. En dinero contante y sonante para su cuenta, el valor intrínseco de esa opción sería de 500$-350$=150$. Por el multiplicador de 100, 15k$.

Ergo vd se planta en una situación en la que:

Habría pagado 4.5k$ por su cobertura (i.e. put strike 500$)

El valor de su cobertura ha ascendido a 15k$ como consecuencia de la caída del ETF (subyacente) de 450$ a 350$.

Su cartera de 115k, que asumimos cae en la misma proporción que el SPY, vale ahora 89.4k (asumo son €, pero por facilitar el ejemplo voy a asumir que son US$). Una pérdida de 25.6k$.

Rtdo final sin cobertura:

115k - 89.4k = 25.6k de pérdida

Rtdo final con cobertura:

115k - 89.4k - 4.5k + 15k = 15k de pérdida

La cobertura mediante compra de Put ITM le habría salvado, ahorrado o protegido de algo más de 10k de pérdida, en la eventualidad de una caída del 20% (concretamente hemos tomado 22,3% por redondeos) del subyacente ligado al índice de referencia, esto es el ETF que replica al S&P500.

Hay muchas aristas al respecto pero lo voy a dejar aquí, que me ha quedado largo. Y así dejo que vds aporten, comenten o corrijan. Si vd @rinimi no es ducho en opciones, debería para entender el ejemplo de arriba familiarizarse con varios conceptos e ideas al respecto.

Saludos