Originalmente publicado en: Iberpapel: una empresa barata, que reparte dividendo y con caja neta – Depende

Como en el anterior análisis que realicé de Zoetis, les recuerdo que si quieren ver en detalle o de una manera más ampliada alguna gráfica o imagen que aparezca en el texto, pueden hacer sin problema zoom (se puede hacer desde el ordenador presionando «control» y moviendo la rueda del ratón) en la misma y no perderán calidad (recomiendo la lectura a 125% en ordenador).

Al meter tablas o gráficas con muchos datos, el sistema automáticamente las muestra en tamaño pequeño, pero realmente cuenta con una resolución muy elevada. Habiendo dicho esto, comenzamos.

1. ¿Qué es y qué hace Iberpapel?

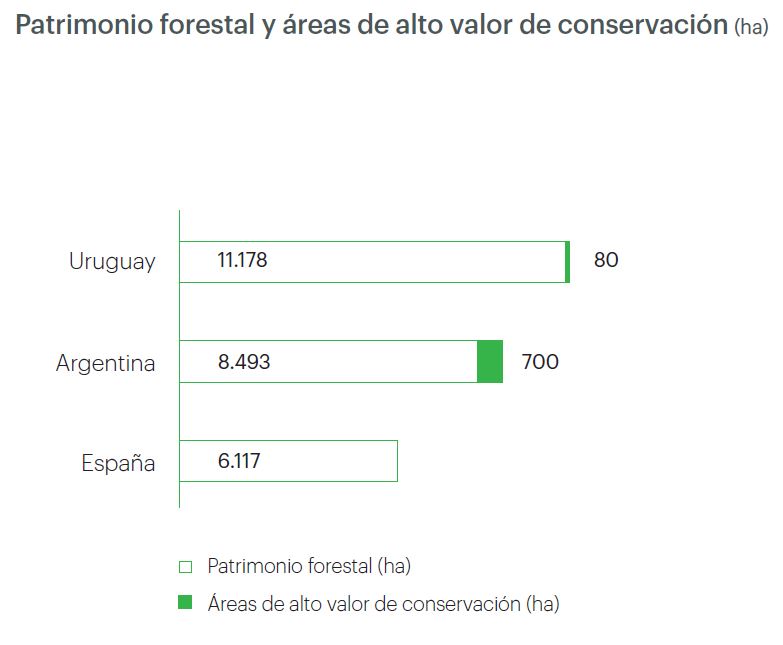

Iberpapel se dedica a la fabricación y comercialización de papel de impresión y escritura, disponiendo actualmente de dos plantas: papel y celulosa (donde produce casi toda la pasta que necesita la planta de papel) en el norte de España, junto con 28.000 hectáreas de eucaliptos (principalmente) entre España, Argentina y Uruguay que vende o usa ella misma para su producción.

Junto al negocio integrado del papel también tiene una sección que produce energía generada a partir de biomasa y gas, que abastecen de calor a su proceso industrial, con la vertiente a la red correspondiente del sobrante (venta de electricidad).

En resumen es una empresa integrada en todo el proceso (vertical) que consigue que sus márgenes y retornos sean superiores a los de su competencia.

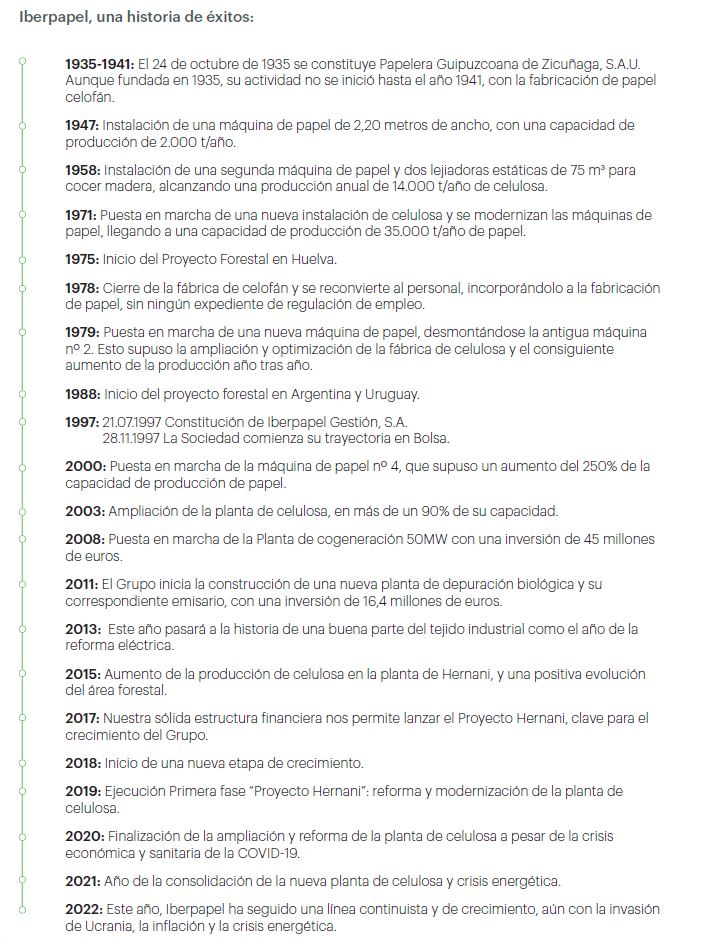

2. Historia

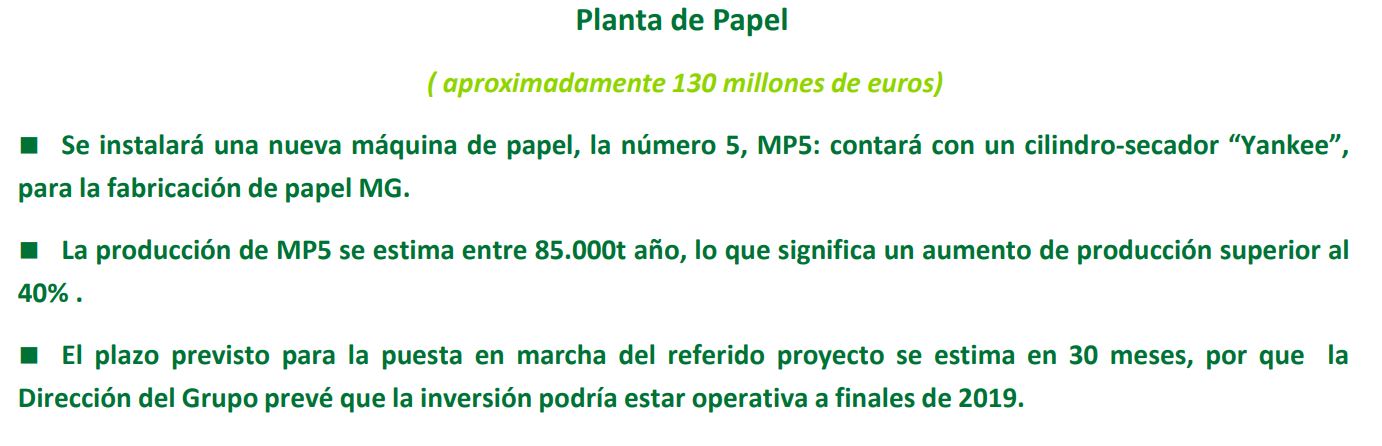

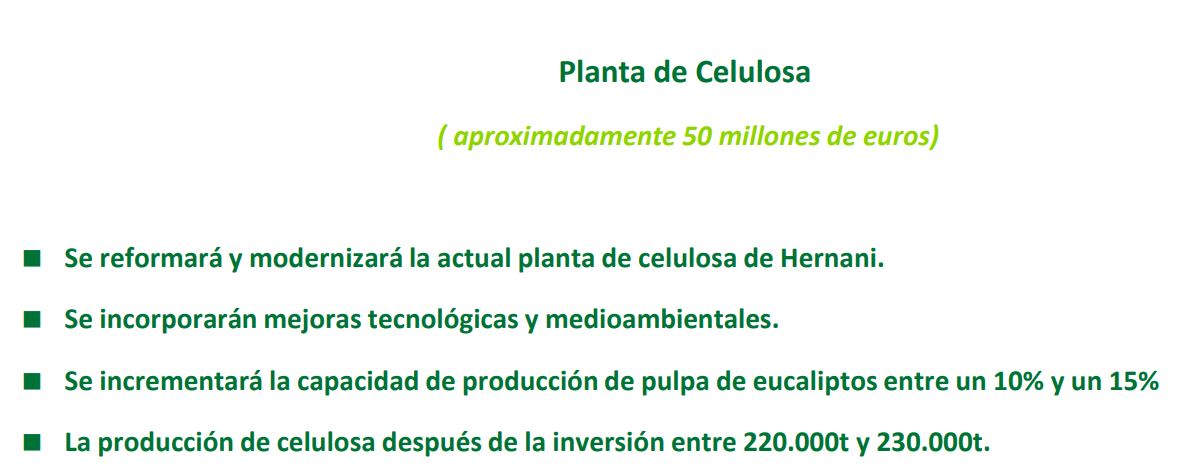

La empresa ha ido poco a poco incrementando su negocio y añadiendo verticalidad al mismo. Lo más cercano fue en 2018 con el inicio de la inversión en el proyecto «Hernani«, en el que reformó y modernizó la planta de celulosa para incrementar su producción, ser más eficiente y tener mayor competitividad en costes.

Debido al Covid dicho proyecto se retrasó hasta el 2020 pero ya se encuentra operativo.

Una de las ventajas de tener una posición financiera saneada -que luego veremos-, es que mientras competidoras lo pasaban mal y tenían problemas para financiarse, Iberpapel aprovechó e invirtió durante toda esa época para mejorar su producción a futuro.

3. ¿Un negocio con cada vez menos unidades vendidas?

Con la digitalización la prensa escrita, los libros y el consumo de papel en general, ha ido en descenso. Esto ha hecho que muchos competidores hayan ido cerrando por la caída de volúmenes o concentrándose, quedándose únicamente los que tenían una mejor escala, menores costes de producción y, digamos, una «ventaja competitiva».

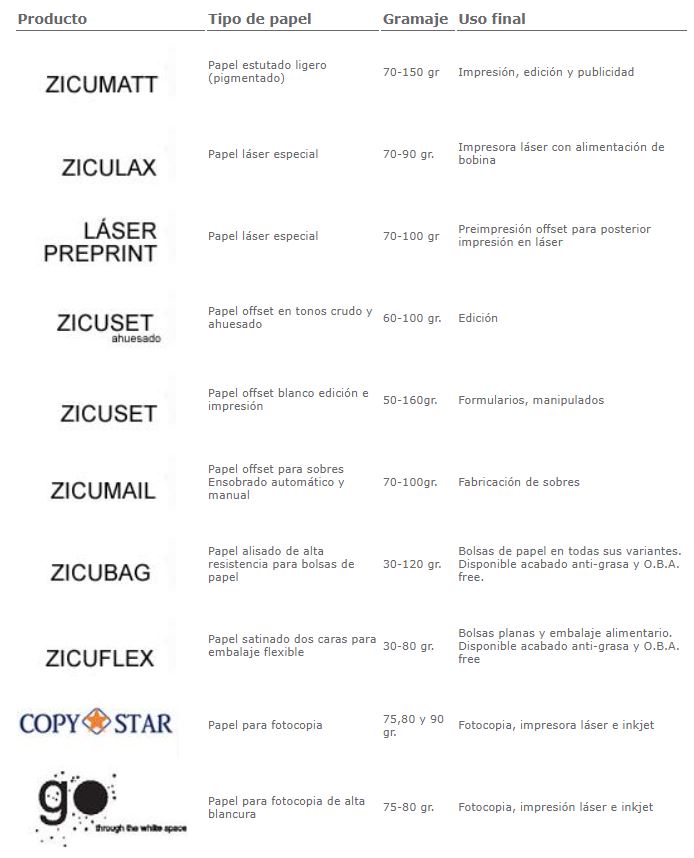

-Productos que comercializa la compañía:

De este detalle se pueden sacar dos conclusiones:

a) El papel para fotocopias, sobres y edición seguirá disminuyendo en unidades totales vendidas en el mundo.

b) La parte de bolsas de papel, prospectos para la industria farmacéutica, envoltorio de la industria textil, frontal de etiquetas y embalaje alimentario, posiblemente seguirá creciendo.

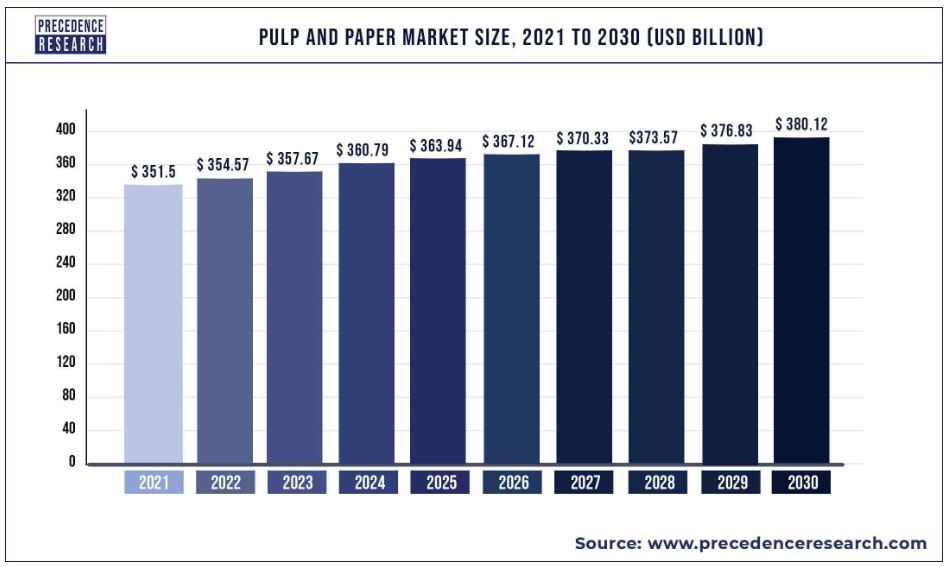

-Informes y estimaciones del sector:

Les dejo a continuación unos cuantos enlaces tanto a vídeos como a documentos, donde verán datos acerca del sector:

Aspapel

Tendencias a futuro

Estimación 2022-2029

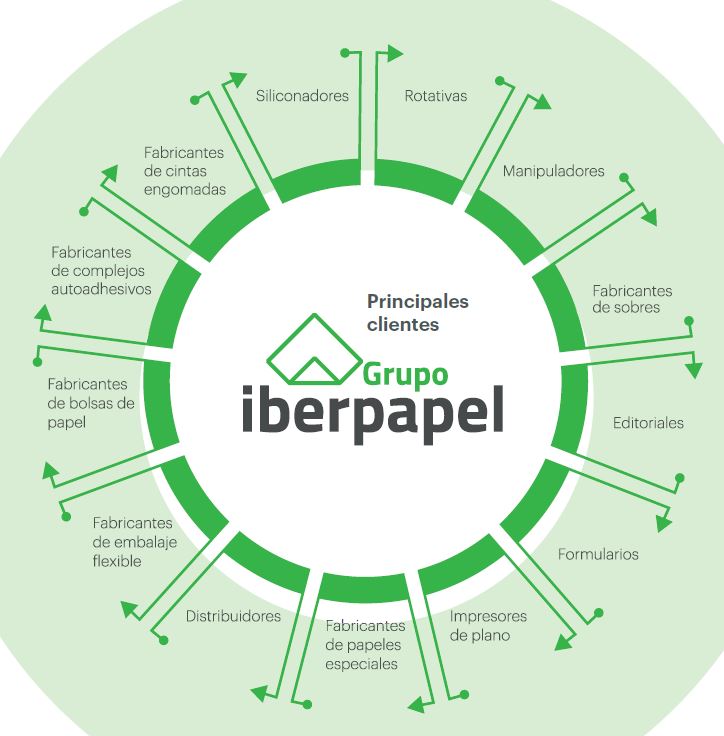

-Tipo de clientes:

El papel es un bien que ocupa mucho, pesa bastante y tiene un precio reducido. Esto hace que los costes logísticos supongan un porcentaje elevado en su coste total y, como consecuencia, que se tengan ciertas limitaciones (o ventajas) a la hora de vender lejos de tu fábrica.

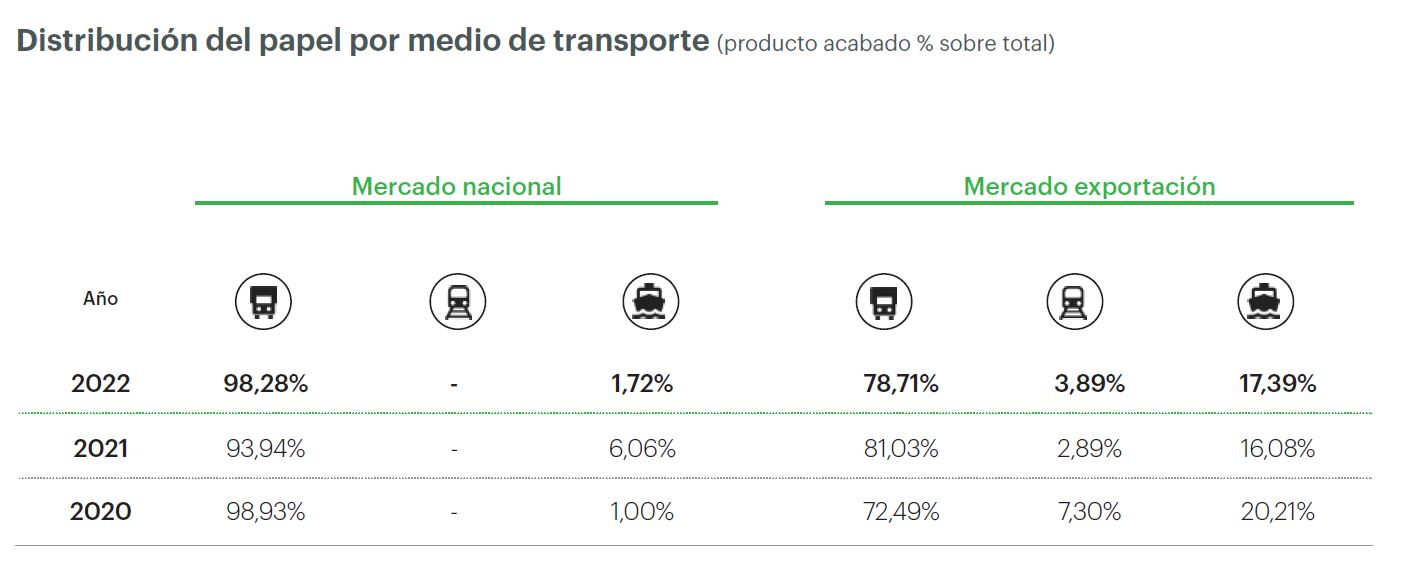

La empresa muestra en sus cuentas anuales cómo mueve su mercancía en la siguiente tabla:

Citando textualmente:

«En el negocio de la industria papelera el proceso de distribución tiene un efecto muy significativo en el resultado obtenido. Es crucial, por tanto, lograr una óptima combinación de manejo de costes y eficiencia logística encaminada a lograr un servicio correcto adaptado a las necesidades de nuestros clientes. Por ello, siempre seleccionamos el medio de transporte más competitivo según el destino de la mercancía, prevaleciendo el transporte terrestre en las ventas nacionales.«

En resumen, que hay cierta «ventaja» contra fabricantes externos por dichos costes, al igual que pasa con industrias como la del vidrio (Vidrala).

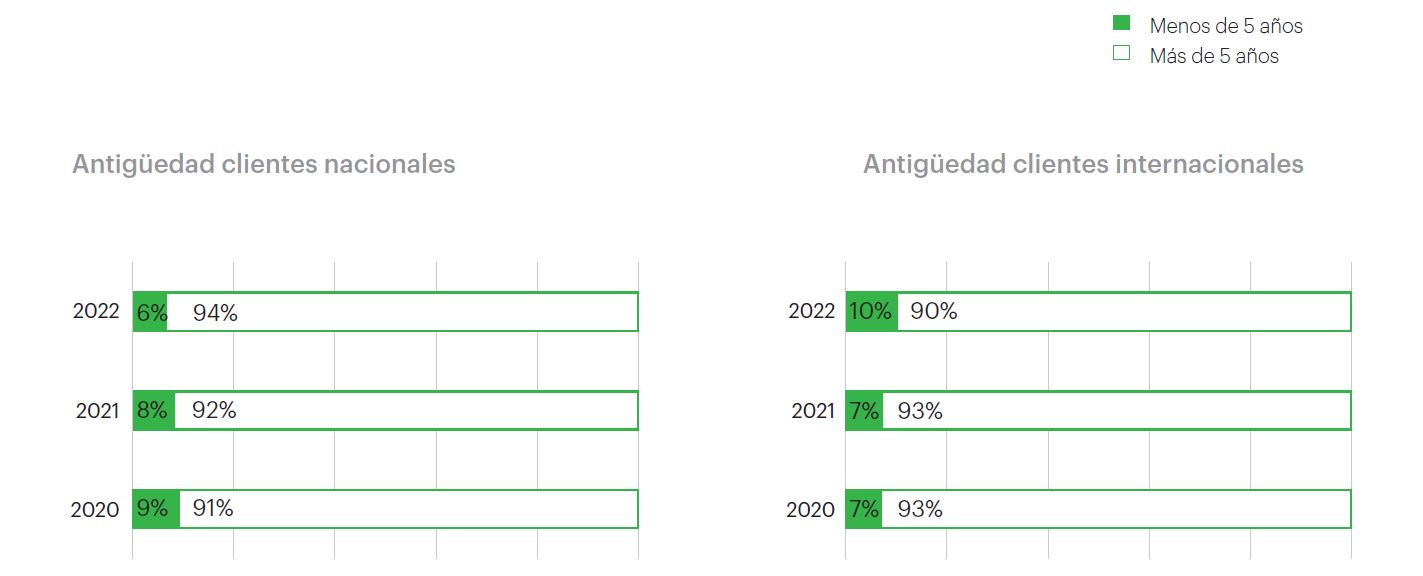

-Antigüedad de los clientes:

La imagen mostrada nos da una idea de la recurrencia y estabilidad que tiene el negocio.

4. Negocio por región y división

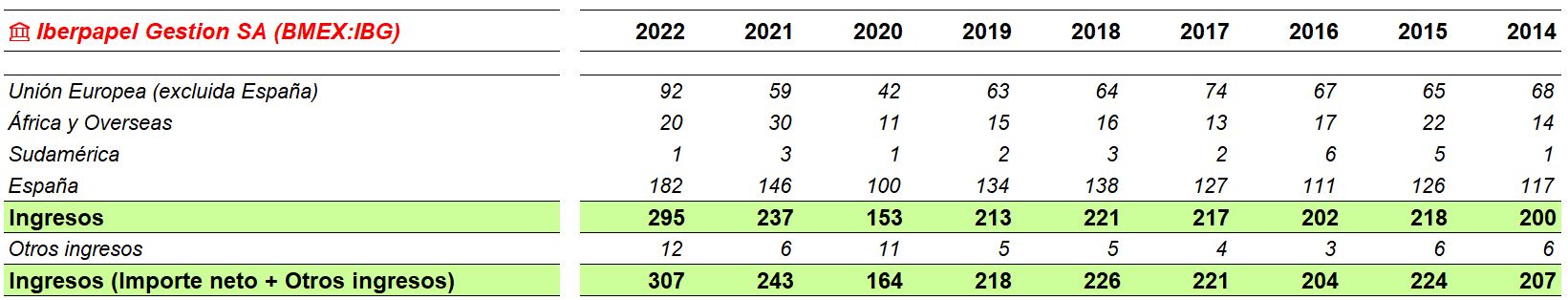

-Ingresos por región:

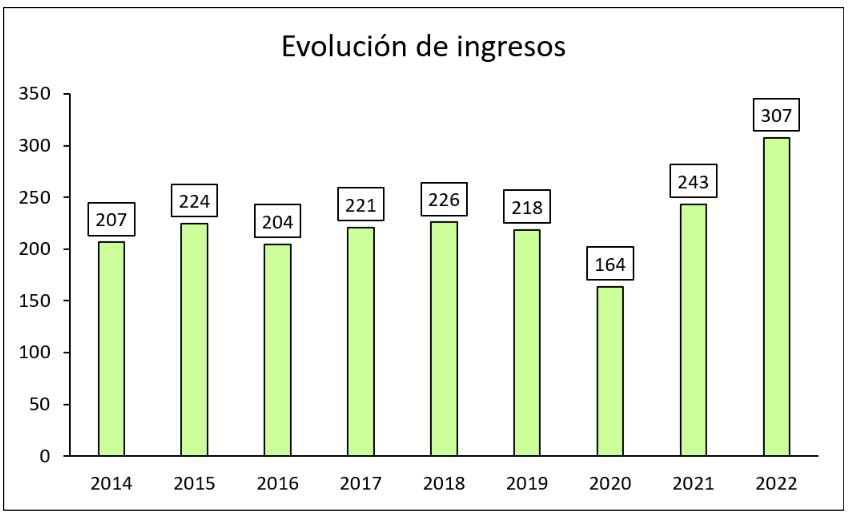

La empresa desde donde se muestran los datos no ha incrementado su capacidad de producción hasta el 2021 con la inversión en Hernani.

Sus ingresos se mantienen bastante estables a lo largo de los años salvo por las distorsiones derivadas de la pandemia y la inflación, que han desvirtuado un poco los mismos.

El año 2022 ha sido extraordinario tanto en costes (subidas de precios) como en ingresos (incrementos de precios derivados de las subidas), que, como adelantó la compañía y se verá más adelante en el semestral publicado del 2023, ya van minorándose.

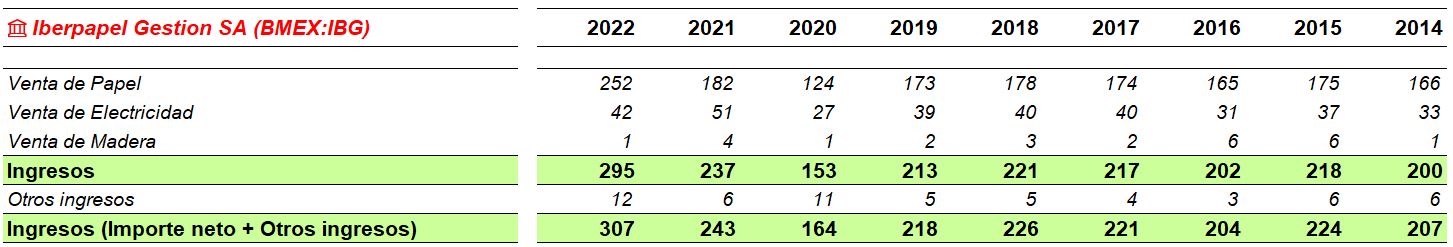

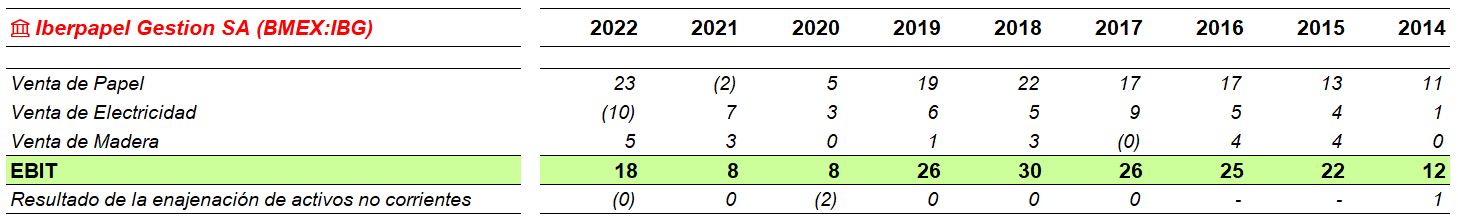

–Ingresos y beneficios por división:

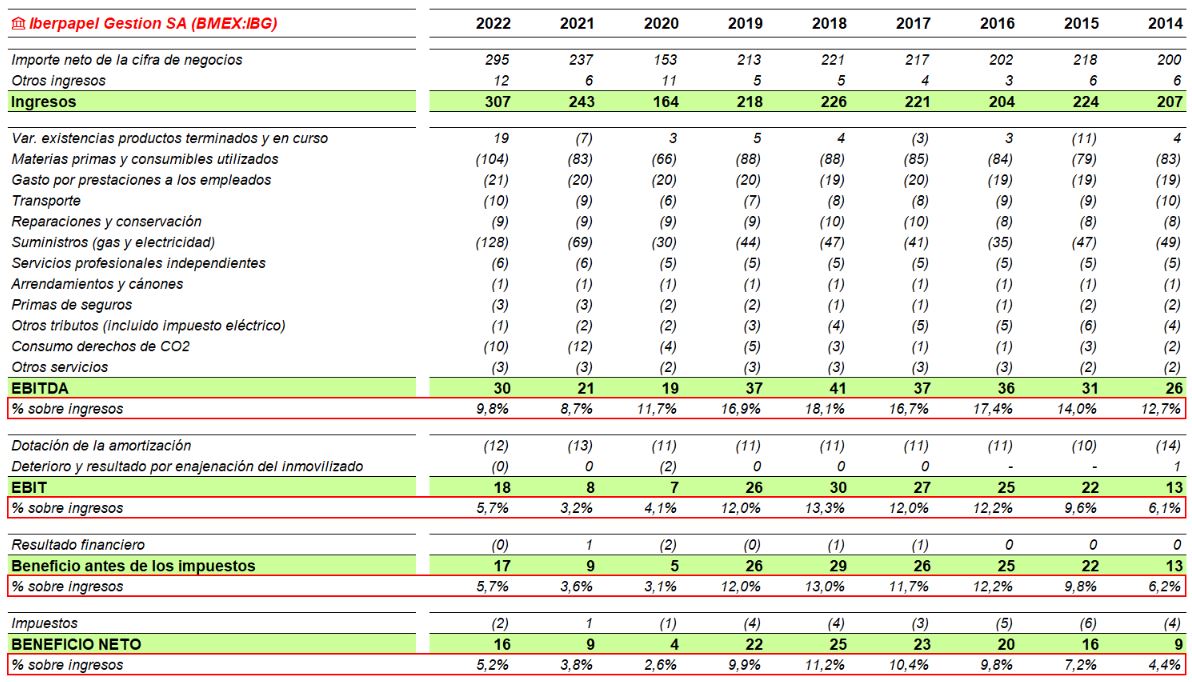

4. Cuenta de resultados

-PyG:

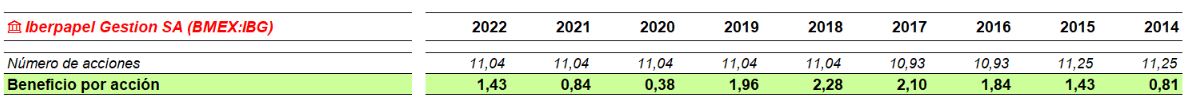

La compañía en los últimos 9 años ha generado la suma de 144 millones de euros de beneficio neto, con la ciclicidad derivada de los precios de la materia prima y costes energéticos típicos de la industria papelera.

-Beneficio por acción:

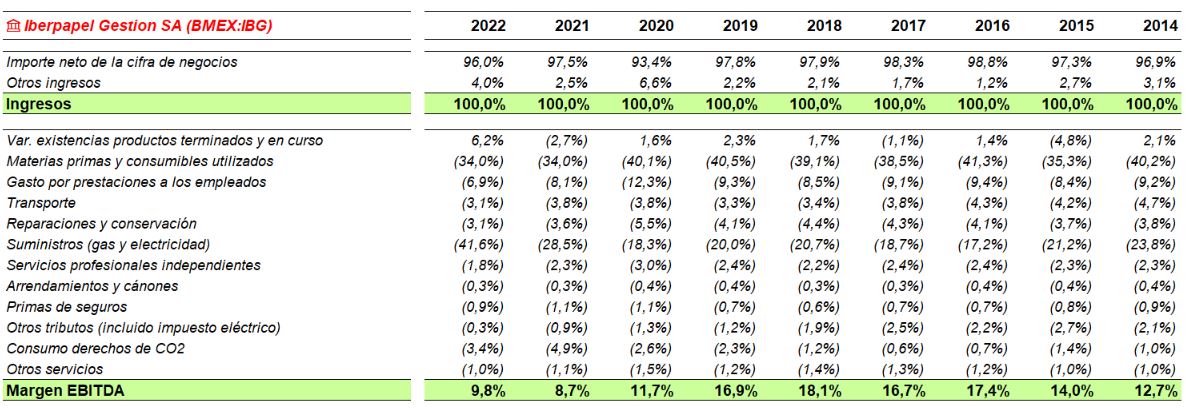

-% sobre ingresos:

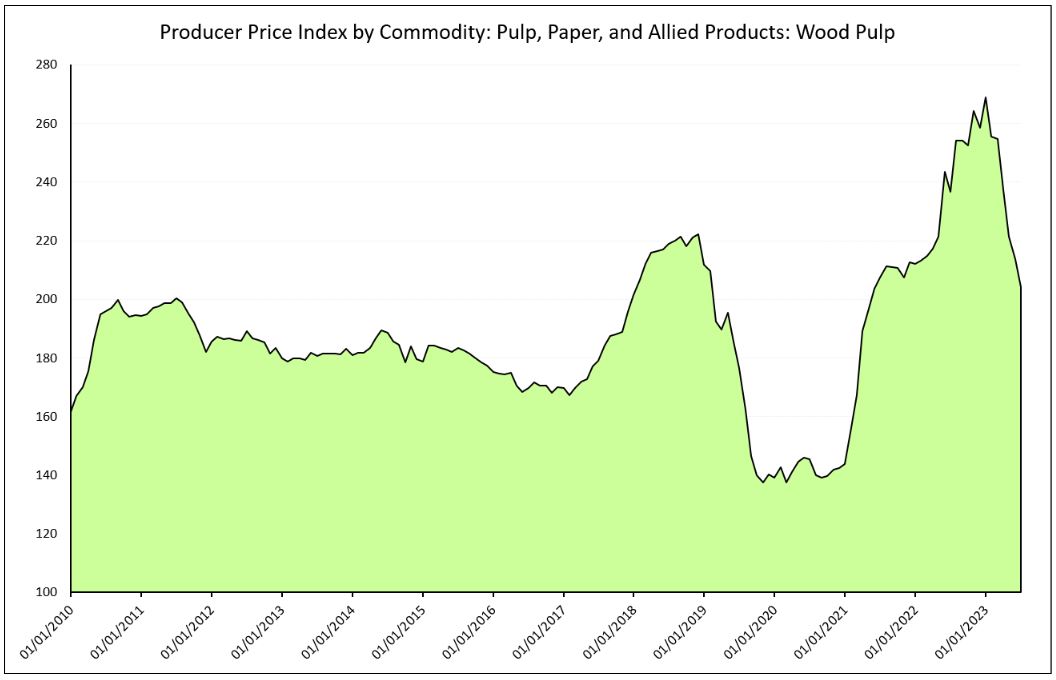

Los márgenes cada año fluctúan básicamente por dos drivers que más afectan a la compañía, que son la electricidad y el gas, junto con el precio de la materia prima.

-Evolución del precio de la pulpa 2010-2023:

5. Balance y situación financiera

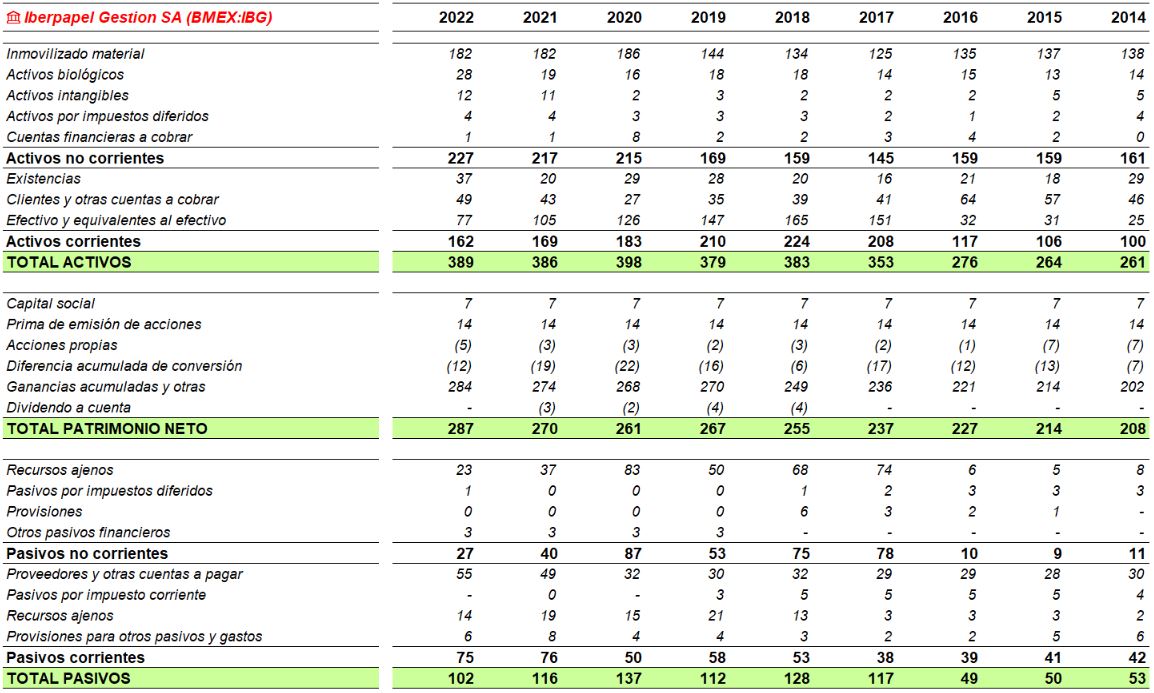

-Balance:

En la línea «Inmovilizado material» se observa cómo en el año 2018-2020 han metido la inversión en Hernani, que más adelante se apreciará en el estado de flujos de inversión.

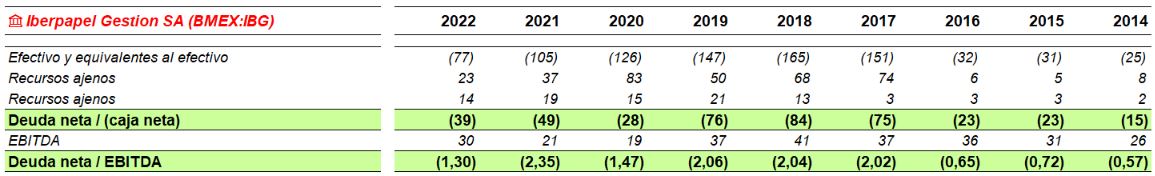

-Deuda neta / (Caja neta):

La empresa mantiene una salud financiera muy elevada hasta en los momentos en los que ha realizado inversiones significativas (tanto forestales como industriales) sin llegar a estar netamente endeudada, a pesar de ir pagando dividendo a sus accionistas y comprando acciones propias regularmente.

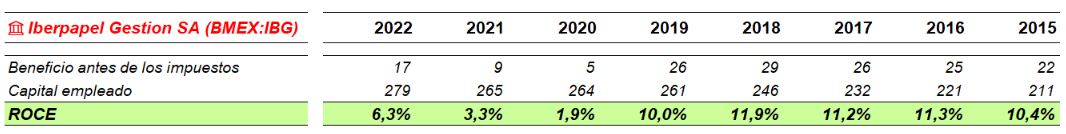

-ROCE:

La empresa tiene un ROCE más bajo de lo que realmente podría, debido al exceso de tesorería que tiene en el balance. Se puede observar cómo desde el COVID y posteriormente debido a la inflación, los retornos sobre el capital se han visto deteriorados temporalmente.

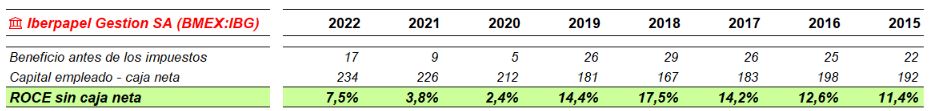

-ROCE (sin caja neta):

Si la empresa repartiese en dividendos el exceso de tesorería que tiene, el ROCE de la compañía sería ligeramente superior como se aprecia en la tabla.

6. Flujos de efectivo

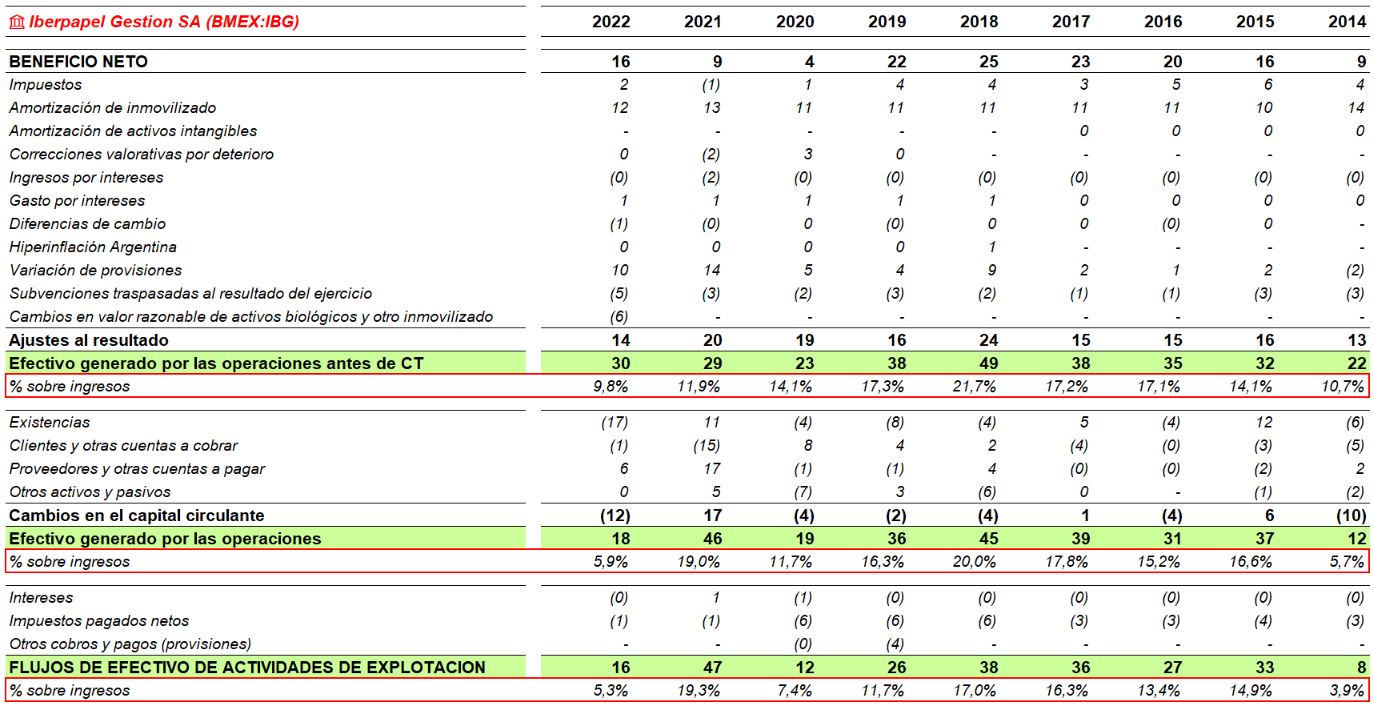

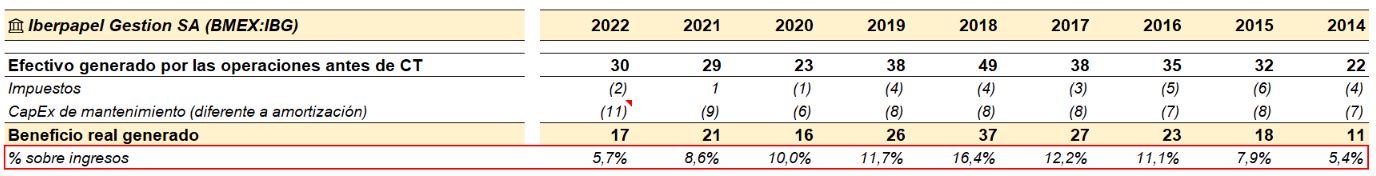

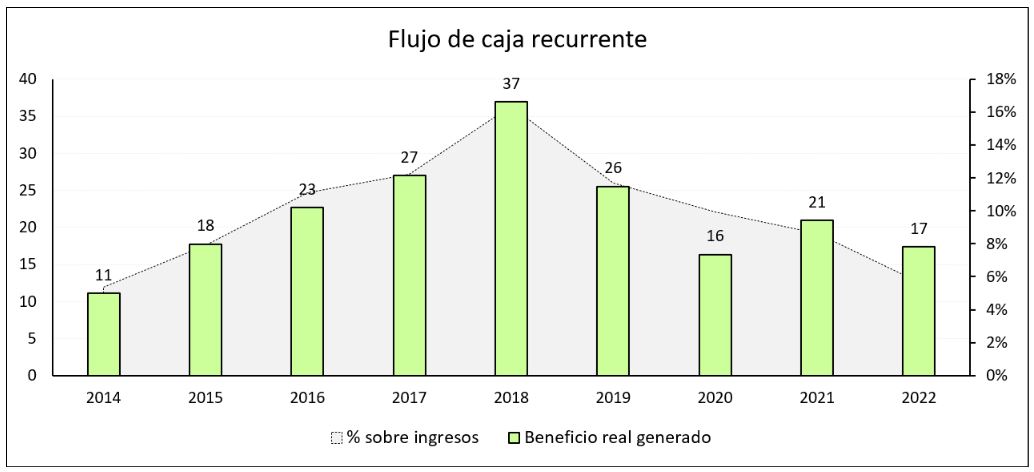

-Flujo de caja operativo:

Derivado de los movimientos de capital tan bruscos por las variaciones de precios de las materias primas y costes energéticos, a través del flujo de caja operativo es complicado mirar la recurrencia que el negocio genera cada año dado que por el simple hecho de cobrar un poco más tarde o aprovisionarse en exceso, modifican de gran manera el efectivo generado.

Por ello he separado en 3 KPIs diferentes la generación de caja para que se puedan excluir dichos movimientos. Posteriormente les mostraré el flujo de caja libre recurrente excluyendo los movimientos del working capital, que es el que debería de mirar todo inversor desde mi punto de vista.

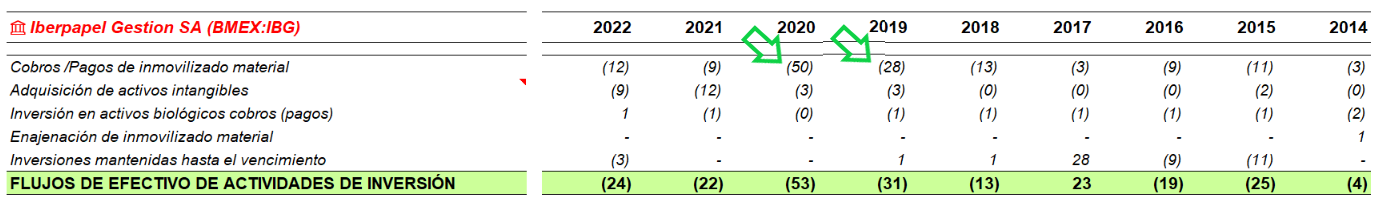

-Flujo de inversión:

En las flechas de color verde se encuentra la inversión del proyecto «Hernani» mencionado en la parte superior.

Por otro lado las inversiones en activos intangibles son básicamente compras de derechos de emisiones de la UE, junto con una pequeña recurrencia en IT.

Viendo esto como resumen podríamos decir que la empresa -como le gusta decir a nuestro amigo @Rebuzner-, se encuentra en el final de un ciclo de CapEx.

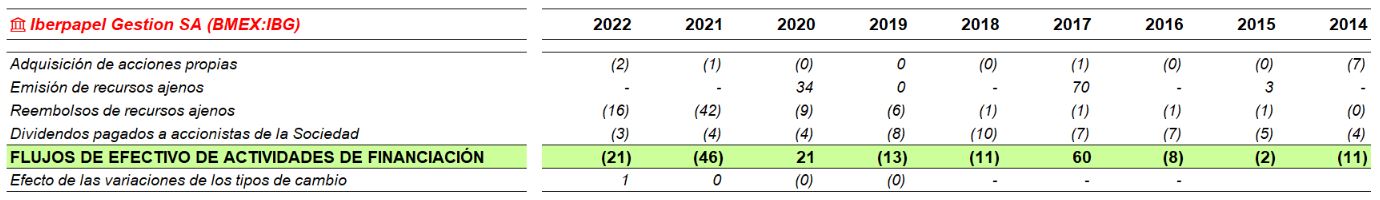

-Flujo de financiación:

62 millones de euros ha repartido vía dividendos y compras de acciones propias a sus accionistas desde el año 2014 al 2022, al mismo tiempo que la tesorería aumentaba otros 25, junto con el incremento además de los activos forestales.

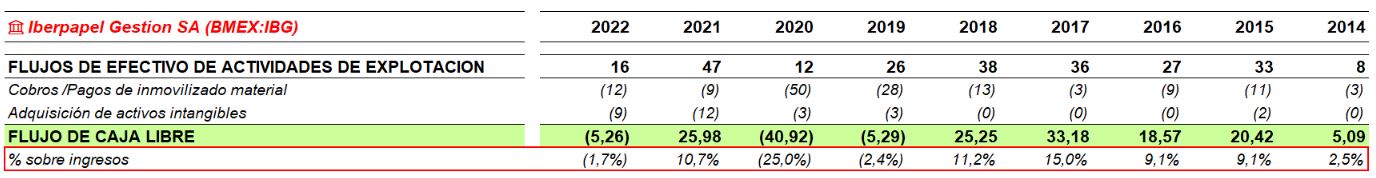

-Flujo de caja libre:

El cálculo del flujo de caja libre tal y como lo cuentan los libros, en empresas que tienen ciclos de inversión repartidos en diferentes años y además, que tienen variaciones en el capital de trabajo bruscas, es muy difícil de hallar cuál es la generación de caja recurrente.

Habiendo dicho esto, les voy a mostrar el cálculo que realizo yo para hallar un flujo de caja libre recurrente excluyendo todos esos movimientos, que me sirve para tener una aproximación de cuánto generaría este negocio si no destinase nada a crecer y simplemente necesitase mantener lo que ya tiene.

-Flujo de caja libre ajustado:

La empresa ha generado desde el año 2014 al 2022 la friolera de 195 millones de euros, excluyendo los movimientos de capital y el CapEx de crecimiento.

Eso sí, tengan cuidado con este dato porque es un poco engañoso, puesto que aquí se están recogiendo también los frutos del CapEx de crecimiento metido.

7. ¿Puede ser una empresa papelera una «Compounder»?

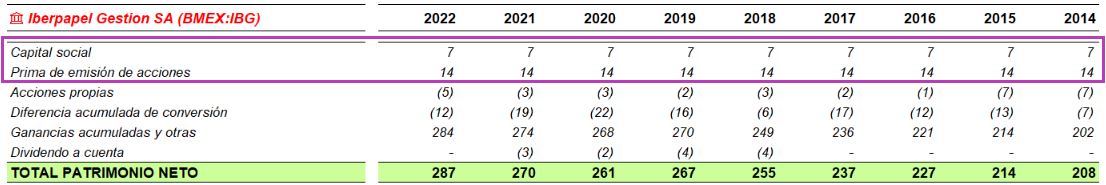

Los accionistas iniciales metieron 7 millones de euros en la sociedad y posteriormente vía ampliación de capital (con prima de emisión), otros 14 millones.

Sin contar los dividendos que ha ido repartiendo a lo largo de los años, la empresa con esos 21 millones de inversión tiene ya en su patrimonio neto la friolera de 287 millones de euros a 31/12/2022.

Esto es lo que significa «componer» y no lo que haga el precio de cotización de un activo.

El problema de siempre es que todo eso es cosa del pasado.

Lo difícil de cualquier «analista fundamental» es ahora, con la nueva información generada, cambios en el mercado de consumo, innovaciones, nuevos competidores y tendencias, adivinar si esta empresa a futuro va a seguir componiendo.

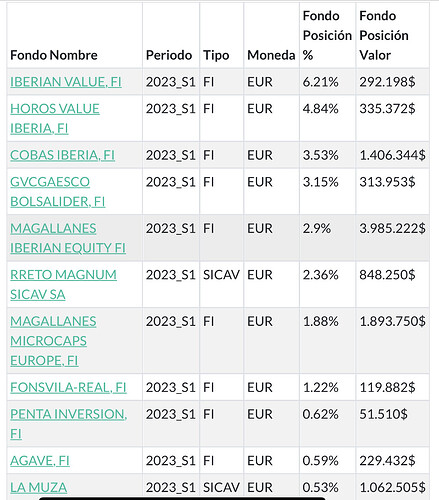

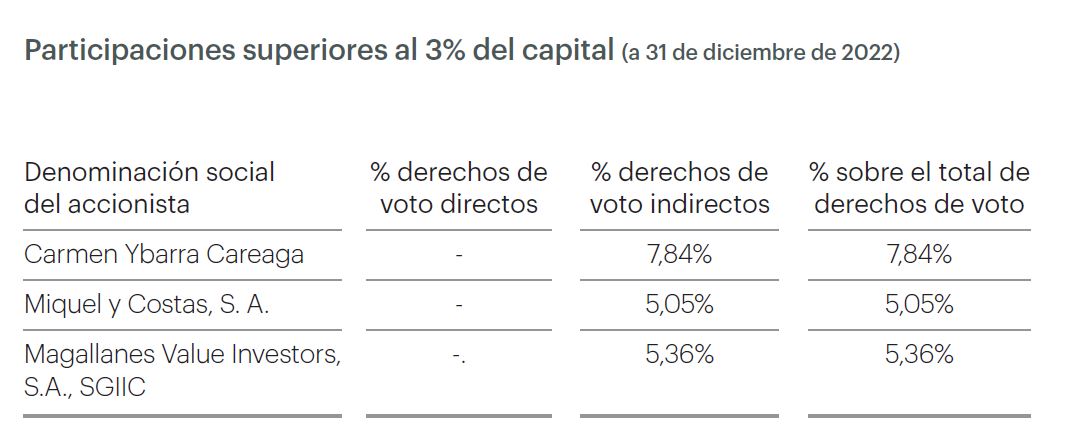

8. Principales accionistas a 31/12/2022 y remuneraciones

-Mayores accionsitas:

Todo accionista de Miquel y Costas (como un servidor) como podrá observar, tiene una participación también en Iberpapel.

-Remuneraciones:

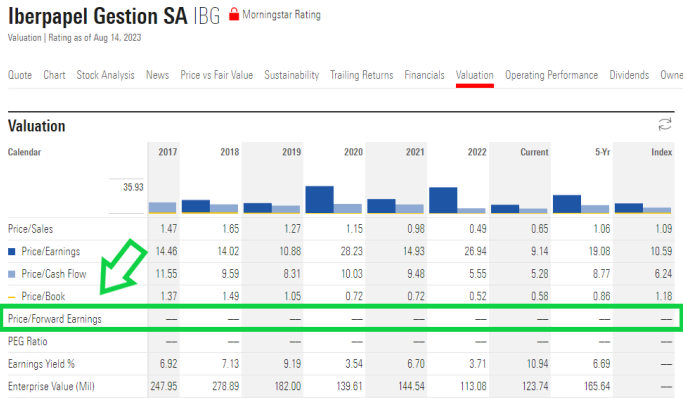

9. Valoración

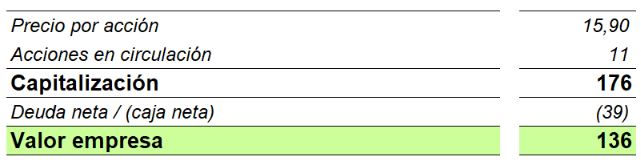

-Enterprise value:

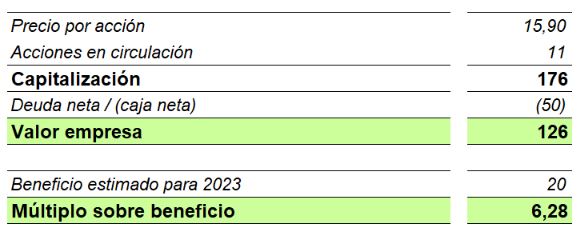

El mercado a día 11/08/2023, descontando la tesorería neta, está valorando a Iberpapel en 136 millones de euros. Si utilizamos la caja neta a 30/06/2023, el valor descendería aún más hasta los 126 millones.

Lo que sí que hay que tener en cuenta, al contrario que las empresas que tienen deuda neta, es que el upside siempre va a estar más limitado por la caja. De todos modos, considerando lo que la empresa ha ganado y tiene pinta que ganará, una valoración así parece ser bastante ridícula.

-Múltiplo sobre beneficios 2023:

La empresa estima cerrar el año ganando unos 20 millones. Considerando la tesorería que tiene a cierre de junio, el mercado está aplicando el siguiente múltiplo:

¿Les parece lógico 6,28 veces beneficios para una empresa que además tiene un plan para crecer?

Si consigue tras la inversión realizada ganar 30 en vez de 20, ¿qué múltiplo en base a la valoración de hoy que asigna el mercado tendría?

-¿Cómo valoramos la empresa?:

Esta empresa al estar integrada y tener diferentes negocios dentro (aunque sean del mismo sector), podría valorarse como hacen muchos por partes asignando un precio a cada uno de sus negocios.

Al final es hacerse un poco trampas al solitario puesto que, si valoramos por partes, habrá que minorar los ROICs que esta empresa obtiene en el conjunto teniendo todo el negocio, y es complicado hallar unos márgenes y retornos de manera individual obviando las sinergias que la compañía tiene.

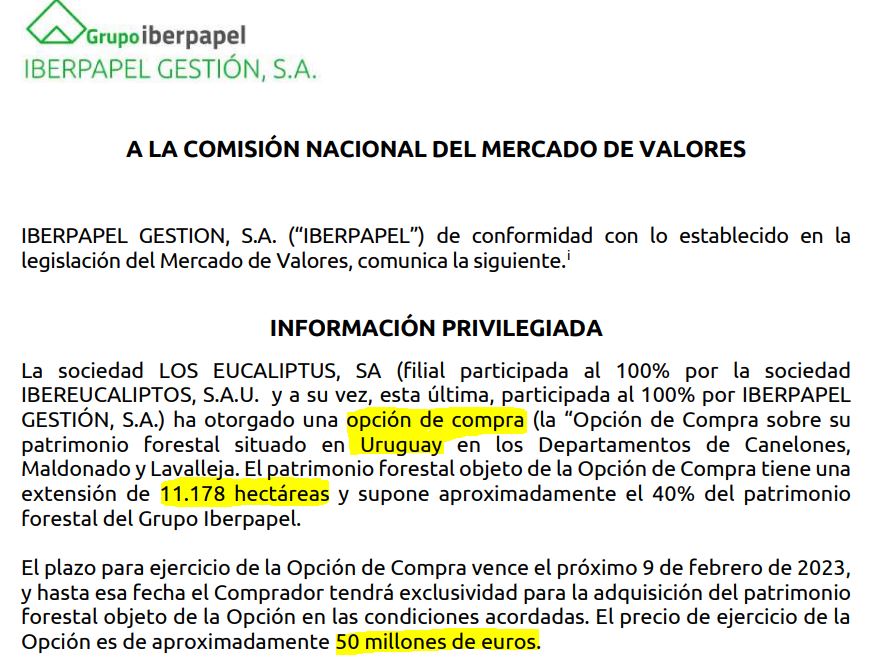

De todos modos, como recientemente hubo un hecho relevante donde se estuvo a punto de vender una parte del negocio, la detallo a continuación:

-Oferta por el 40% de los activos forestales:

Si por un 40% del total de las hectáreas hay gente dispuesta a pagar 50 millones de euros, entendemos que el restante al menos debería de valer otros 50 millones.

Sólo con esta parte, tendríamos ya 100 millones de euros y recordemos que la empresa está valorada por 136 a 31/12/2022.

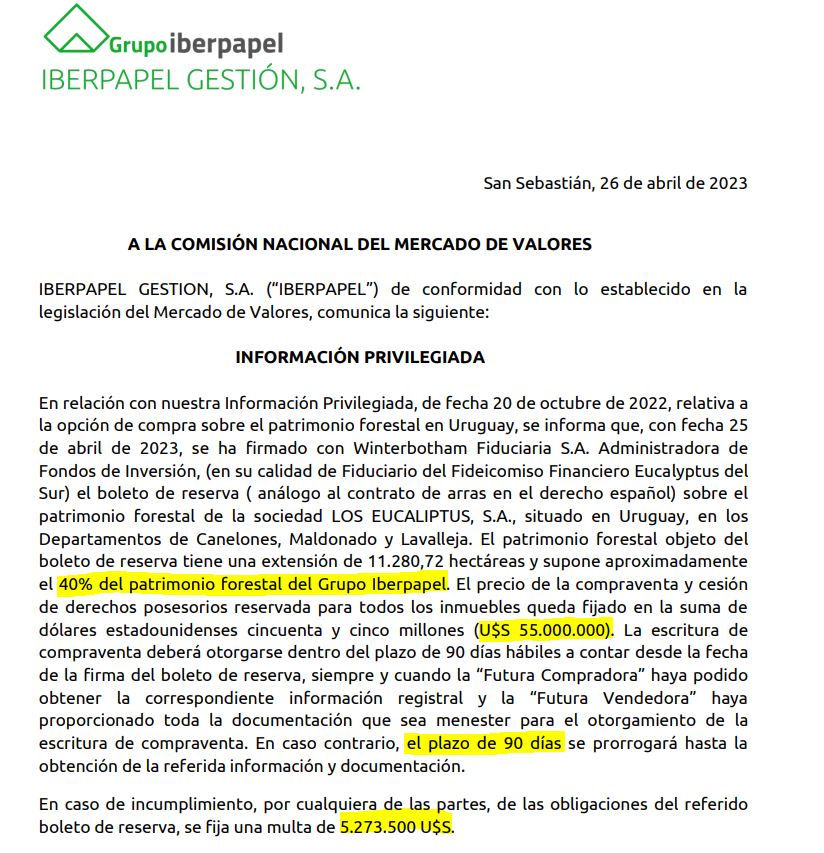

-Contrato de arras posterior:

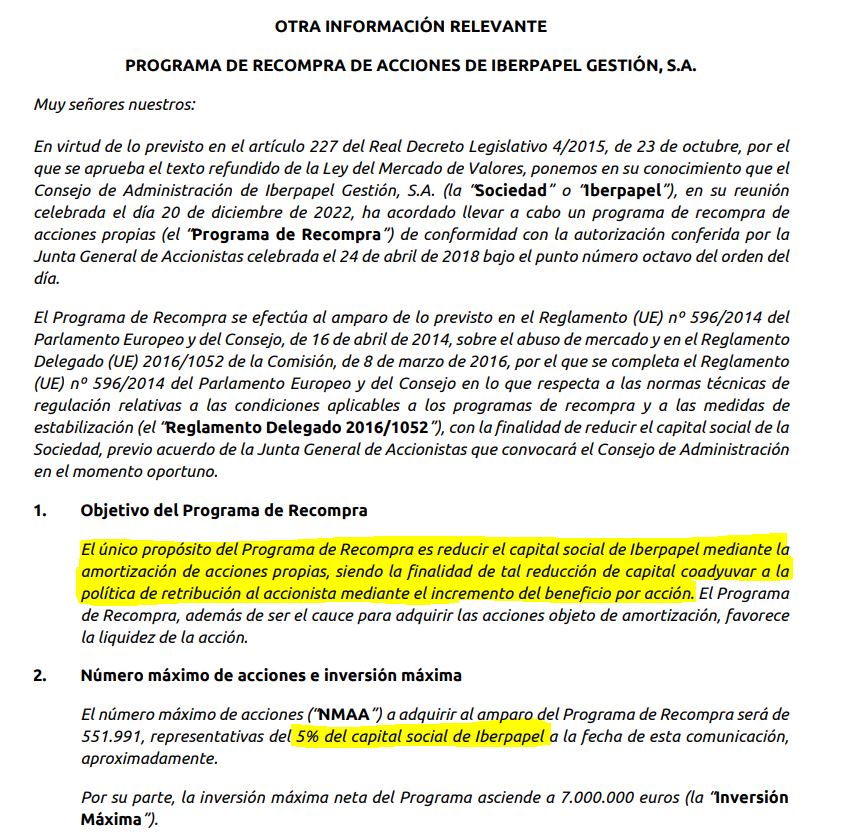

-Programa de recompras del 5% del capital:

-¿Qué beneficio normalizamos como recurrente?:

¿Aplicamos 20 millones de una manera consevadora, considerando que habrá años en los que gane más y otros en los que gane menos?

Todo esto sin olvidar el incremento de la capacidad que ha hecho que hará que la compañía gane más y que, una vez que la inflación ha venido para quedarse, salvo que tengamos posteriormente deflación, difícilmente se van a bajar los precios e ingresos actuales.

Esto hace que, si conserva márgenes, hará que por ese simple hecho gane más nominalmente.

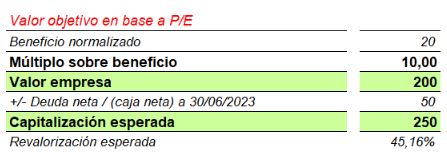

Teniendo en cuenta los ROICs y el crecimiento proyectado a futuro muy similar únicamente al PIB, ¿qué les parece si aplicamos un múltiplo de 10 veces sobre FCF por un negocio que crece poco y no tiene tampoco una predictibilidad de los flujos de caja muy certera?

Sólo con esto nos saldría una valoración de 200 millones (recordemos que en los últimos 9 años es lo que ha ganado) vs los 126 a los que cotiza, sin tener en cuenta los activos forestales de manera independiente.

Añadimos a esto la caja que tiene y llegamos al siguiente resultado:

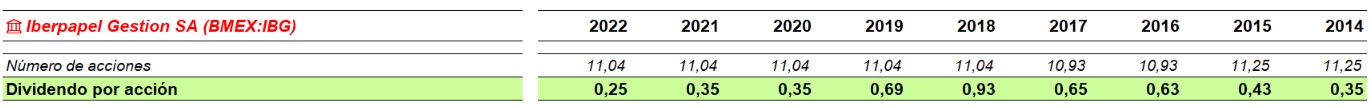

Mientras esperamos a dicha revalorización, podemos contar con aproximadamente un 3% de dividendo y un posible extra del 0,5% derivado de las compras de acciones propias.

Por otro lado si asumimos que el mercado jamás va a reconocer un múltiplo superior al actual por esta compañía, podemos sumar a ese dividendo y a las recompras un 2,5% de crecimiento anual, que nos daría una rentabilidad a largo plazo, mientras esperamos dicha expansión del múltiplo, un 6% anual aproximado.

-¿Merecería cotizar a 1 P/B?

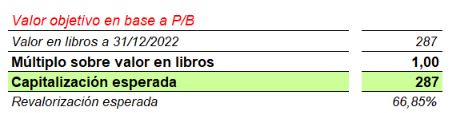

Si aplicamos un múltiplo Precio / Valor en libros = 1, la valoración y el potencial de revalorización serían los siguientes:

Actualmente la empresa está cotizando a 0,6 veces su patrimonio neto. Lo que dice la «teoría» es que, toda empresa que consiga proporcionarte de rentabilidad al menos el coste de capital, debería valorarse al menos a 1 vez dicho patrimonio neto.

Viendo los ROCEs de la compañía y los crecimientos, a simple vista parece que Iberpapel sí que debería de cotizar al menos a 1 vez ese valor en libros.

Que Iberpapel esté cotizando por dejo de esos 287 millones es indicador de que el mercado interpreta que, en vez de tener activos bien valorados u ocultos, la empresa tiene posibles pasivos ocultos (los activos valen menos de lo que dice la contabilidad).

Como ilustración, los activos forestales en su totalidad los tiene valorados en sus libros en 28 millones de euros (véase la línea «activos biológicos en el balance mostrado en la parte superior) y ha recibido por el 40% de los mismos una oferta de 50 millones.

¿Tenemos activos ocultos que el mercado no identifica?

¿Lleva el mercado razón o no está valorando bien los activos de la empresa?

10. Riesgos

-Fuerte presión sindical en la zona donde tiene las fábricas que ocasionaría un incremento aún mayor de los costes de personal, por el momento con convenio firmado hasta el 2025.

-Caída del consumo del papel por nuevas innovaciones.

-No ser capaz de rotar aún más hacia el papel de envolturas y demás en crecimiento, estancándose en el antiguo negocio.

-Aceleración más rápida de la caída de volúmenes en la división de papel de impresión.

-Competidores extranjeros que no tengan que pagar costes por emisiones y demás burocracias europeas, podrían entrar a competir por precio como ya ocurre.

-Incrementos de costes energéticos debidos a políticas ecologistas menos eficientes.

-Riesgo de concentración en un único lugar su producción.

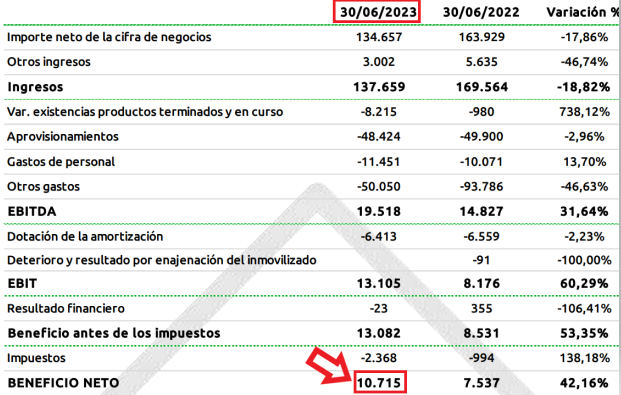

11. Resultados a 30/06/2023

Cito textualmente:

«El primer semestre del ejercicio, se han caracterizado por una desaceleración de la demanda del papel en Europa. Esto, unido al incremento de las importaciones procedentes de países asiáticos fundamentalmente, se ha traducido en una gran presión en el mercado.

Por lo anterior, el ratio (capacidad/producción) de la industria del papel UWF en Europa, se redujo significativamente en el primer semestre de 2023, hasta el 68%, frente al 90% del mismo periodo del 2022. Iberpapel ha tenido que ajustar también sus niveles de producción.

Por este motivo las unidades físicas vendidas han sido inferiores a las vendidas en el mismo periodo del año 2022.

Las ventas de papel ascendieron en el semestre a 113.471 miles de euros, lo que representa una caída del 8% en comparación con los seis primeros meses del año pasado. En este complicado contexto, a pesar de la corrección a la baja de los precios del papel respecto al segundo semestre del 2022, el grupo ha logrado mantener el precio del papel en niveles altos, y así poder compensar parcialmente la disminución en los volúmenes.

En relación con la venta de energía eléctrica, significar que nuestra planta de cogeneración de gas ha estado parada, especialmente durante el mes de enero, pero también en días alternos en los

meses de febrero a junio inclusive, por su nula rentabilidad.

Los costos variables, principalmente energía (gas y electricidad) y algunas materias primas, han descendido en el primer semestre, con respecto a máximos históricos del 2022. Si bien, continúan siendo superiores a los previos a la crisis energética y al contexto inflacionario.

En este difícil entorno Iberpapel ha obtenido un EBITDA de 19,5 millones de euros un 31,64% más que al 30 de junio de 2022.»

12. Conclusión

Hagan sus propios deberes, piensen si el precio actual tiene sentido y, por último, traten de no dejarse guiar por las narrativas y vayan a los números.

Si les ha gustado este post y quieren que se les notifique mi próxima publicación, pueden suscribirse de manera totalmente gratuita en el enlace que les aparecerá al entrar y les llegará un correo de notificación cada vez que publique una nueva entrada.

Por último, si son nuevos y quieren leer alguna otra entrada creada, les dejo a continuación el enlace al blog:

Con gusto si les parece bien, comenzaremos el debate acerca de la compañía en el foro, para que todo aquel si cuenta con conocimientos acerca de la misma, pueda colaborar e interactuar.