Historias de ultratumba en la gestión de capital: dividendos, recompras, ampliaciones, deuda….

Hola co-foreros.

Salgo de la cueva para compartir con ustedes una suerte de pensamientos rocambolescos que a lo largo de esta cuarentena han ido tomando forma en mi cabeza.

Para ser justo he decir que esto no son más que historietas y un simple entretenimiento de modo que no deberían esperar gran cosa y espero tenga el lector la bondad de tomárselas como el mero divertimento que son.

Empezamos.

Salud, dinero y… sorpresa.

Érase una vez, dos empresas del sector salud a las que por no herir sensibilidades llamaremos “Bioamarrategui” y “Biomoney”. Aunque obviamente no es posible, asumamos que ambas son casi idénticas; desde la cartera de productos a la estructura de capital pasando par la caja que tienen oculta en alguna isla pérdida de la mano de Dios. Ambas, han descubierto recientemente un medicamento rompedor que van a vender a montones y gracias a la protección de una patente, lo harán con unos márgenes estratosféricos.

Bioamarrategui, dado que son un poco pringadetes (para qué negarlo), buena parte de la pasta que va ganando por la venta de su medicamento estrella, la utiliza para intentar descubrir otros medicamentos (quién lo iba a pensar), llegar a acuerdos de distribución con otras empresas para distribuir medicamentos de terceros y poco a poco ir dando forma a un pipeline cada vez más amplio que le permita algún día (si hay suerte y descubren algo nuevo que poder comercializar) obtener unos hipotéticos beneficios futuros así como garantizar la supervivencia de la empresa a largo plazo. Luego, también emplea algo de la caja que genera en retribuir a sus accionistas (estos tienen la extraña costumbre de querer sacarle algo de pasta a sus inversiones) y a realizar, con mayor o menor atino alguna que otra compra que complemente o potencie su pipeline y/o cartera de productos.

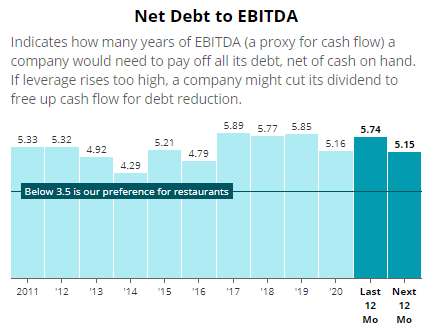

Por otro lado, tenemos a nuestra Biomoney, la cual, mucho más alegre, vivaz y espabilada que su prima-hermana, emplea todos los dineros que va ganando en recomprar sus propias acciones en cantidades industriales (y si hay que endeudarse se endeuda que los tipos están para ello). Esto increíblemente (o no tan increíblemente) provoca que nuestra querida empresa goce del beneplácito de la comunidad inversora: las ganancias van subiendo, las recompras además hacen que el beneficio por acción crezca aún más, nos regodeamos en no pagar peajes fiscales y no como esa gente que cobra devenidos, la cotización sube y sube, dobla o triplica (qué más da) y los inversores comienzan a pensar “por qué narices no habré metido todos mis ahorros en Biomoney para hacer ricos a mis tataranietos o bañarme en una piscina llena de monedas de oro a los 90 cuando llegue la inflación ” . Pasa el tiempo y, a nada que uno mira los números, la empresa (Biomoney pues la otra que es una segundona cuyo nombre ya ni merece la pena mencionar) cada vez parece más perfecta y las ratios de rentabilidad (mírense como se miren) son simplemente espectaculares. Pero un buen día…sin previo aviso… ocurre una extraña… ¡Brujería! El múltiplo al que cotiza Biomoney comienza a bajar sin que nadie sepa el motivo. Al principio incluso parece una oportunidad magnífica para cargar más pero, poco, muy poco a poco, va bajando tanto que termina por convertirse en algo simplemente espeluznante (a un punto en el que avergonzaría a la misma fórmula mágica de Greenblatt) y en consecuencia, a mosquear al personal que empieza a no saber qué hacer. Y llegados a este mágico punto, una especie de maldición divina cae ya sobre BioMoney y sus veteranos inversores: la acción, por efecto de la extraña maldición, pues la empresa sigue ganando pasta, empieza a bajar y pierde un 10%, un 20%, un 30%, un 40%. “¿Qué habrá pasado si la patente aún no ha llegado a su fiin?” se pregunta el personal. No ha vencido pero… pasan los años y se va acercando su vencimiento. Los accionistas empiezan a ver fantasmas, al CEO le da por dimitir y nuestra BioMoney empieza a endeudarse para comprar otras empresas e intentar construir rápidamente el pipeline que no había construido con anterioridad. Esto qué podría incluso salir bien, es probable que resulte bastante más caro y arriesgado que el método Bioamarrategui. Método este que además ha ido dejando a los sufridos y pringadetes inversores unas ineficientes pero jugosas viandas por el camino. ¿Quién lo iba a decir?

Un poco por todo este cuento, y en honor de uno de mis escritores favoritos, me he atrevido a crear lo que yo denomino la Paradoja de Orwell y es que hay ocasiones en las que:

Lo mejor es lo peor.

El PER bajo es el PER alto.

El CAPEX si era el CAPEX.

La rentabilidad es el descalabro.

El gran mercado te fulmina.

Al final bajo todo esto subyace un problema: la cantidad de valor que se ha podido destruir en BioNoMoney (le cambio el nombre para adecuarme a las circunstancias) con las recompras realizadas con la valoración hinchada y la cotización por las nubes. Pero vamos a hablar un poco más de esto en la siguiente historieta.

Una de vampiros extractores.

VampireBank es un entrañable banco norteamericano y cómo cualquier tuitero sabe es además por definición un malísimo negocio pues todos los bancos sobre la faz de la tierra son malísimos negocios y ninguno ha ganado dinero en los últimos miles años. Por alguna especie de milagro o intercesión divina (o demoníaca), las cosas le han ido mejor de lo que cabría esperar a VampireBank. Máxime teniendo en cuenta el deleznable negocio del que estamos hablando. Así, con el tiempo, el banco, va juntado algo de capital del que le va “sobrando” después de cubrir costes, provisionar morosos, casar la oferta y la demanda de crédito y demás menudeces que cualquiera pude hacer desde el sofá de su casa viendo un documental de Netflix. Con parte de este excedente, el banco va repartiendo algo de dividendo a sus accionistas cuan buen señor valaquio, así como recomprando acciones propias y guardando pasta por lo que pudiera suceder en el futuro. La cotización, al mismo tiempo va haciendo lo que le da la gana como se ve a continuación:

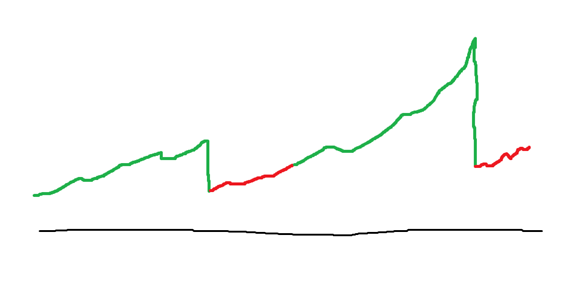

Para evitar parecidos con la realidad, en lugar de copiar la gráfica de cotización de algún banco real he simulado una, no con poco esfuerzo, gracias a un potente software llamado “Paint”. Ni Mandelbrot oigan.

Mientras la línea de la cotización de Vampire (en confianza ya podemos llamarlo así) está en verde es que ha estado recomprando acciones. Y cuando la línea está en rojo, pues no ha recomprao. Sencillo ¿verdad? En este punto, podría algún avispado lector pensar: “menuda directiva de pacotilla: recompra con la acción arriba y no recompra con la acción abajo”. Pues bien, la razón fundamental para que esto suceda, no es que la directiva de Vampire (y de buena parte de todos los negocios del mundo que recompran) sea un poco inútil. Más bien se trata de que las recompras, de forma generalizada, se hacen masivamente arriba (con la destrucción de valor que esto conlleva) por la sencilla razón de que cuando las cosas van bien y la cotización está arriba y la empresa cara (todos lo vemos de color de rosa) es precisamente cuando hay un montón de dinero con el que la empresa “no sabe qué hacer” y claro, como los bonus suelen ir ligados a aumentos en el precio de la acción, si hay dinero en la caja… ¿no estaría tentado cualquiera de nosotros a intentar hinchar un poco el precio para llevarse un pellizco? Por el contrario, en las malas, no tiene dinero ni el tato.

Lo más gracioso de todo este chiste malo que he soltado es que tampoco tiene demasiado valor pues todo lo aquí dicho no es más que análisis técnico de cuarta división. La realidad es mucho más compleja y para que las recompras creen valor para el accionista deben hacerse cuando la valoración de la compañía sea atractiva, no existan otras alternativas mejores dónde meter el dinero y las perspectivas del negocio además sean buenas. Lo del gráfico pues es por hacerlo más visual pero tampoco dice mucho. Lamentablemente, la gestión de capital en muchas ocasiones, se realiza más atendiendo a incentivos perversos u otros factores cuasi aleatorios: casi parece que las empresas recompran y pagan dividendos siempre y que lo hacen para intentar mantener a todos contentos pero sin ningún criterio claro. Esto, por otro lado, si se paran a pensarlo, tiene cierta lógica pues las empresas no están para retribuirnos como a nosotros nos dé la gana y retribuirán al accionista atendiendo a la realidad de su negocio aunque es cierto que podrían asignar mejor en muchas ocasiones. Pero… ¿quién narices soy yo para juzgar esto? En las crisis (como en la actual) muchos negocios (casi todos) se ven obligados a suspender los programas de recompras (los dividendos es lo siguiente) justo en el momento en el que más valor se podría crear con ellas pero no es menos cierto que son los momentos en los que está en juego la viabilidad misma del negocio y lo prudente y lo lógico en mi opinión es limitar, si es necesario, las retribuciones (dividendos) y pseudoretribuciones (recompras) pues lo importante es mantener el negocio a flote y no las preferencias individuales de los accionas (distan bastante de ser homogéneas por mucho que pensemos que todo el mundo piensa como nosotros) Entonces, tenemos que para evitar situaciones lesivas, tales como endeudarse para pagar dividendo o quebrar, es lógico que empresas como Vampire corten dividendos y recompras para guardar pasta y poder hacer frente a las adversidades de una situación de estrés.

Bueno, pues justo ahora que ya hemos crucificado a los directivos de nuestro Vampire, como en la novela de nombre homónimo surge otra vuelta de tuerca (muy apropiadamente ya que estamos con vampiros y fantasmas): resulta que Vampire, como recordará el lector, había guardado algo de pasta y casual (o no tan casualmente) está sobreviviendo mucho mejor de lo que cabría esperar y además como resulta obvio: no está solo en este mundo de tinieblas. Así, Vampire tenía (y digo tenía), entre otros, un rival al que llamaremos ZombieBank (uno de esos bancos que lleva siglos pagando dividendos al tiempo que amplia capital). Al contrario que Vampire estaba tremendamente endeudado y nuestra hipotética crisis le ha dado la puntada definitiva que lo lleva a la bancarrota. Al gobierno de turno (da igual si se trata de güelfos o de gibelinos) le ha dado por pensar: voy a ayudar un poco al sector. Pero qué no se note, qué rescatar bancos directamente nos resta votos . Y es en estas cuando Vampire, escopeta de cuatrero en mano, compra Zombiebank por cuatro duros al tiempo que se lleva de paso alguna ayuda gubernamental (de esas que pagamos luego todos) y crea un montón de valor para los verdaderos accionistas del banco que son los que no venden abajo. Qué le voy a hacer: tengo debilidad por inventarme finales felices.

Deduzco que si el buen lector me ha aguantado hasta este punto, me concederá alguna historieta más. Cosa que mi ego les agradece profundamente. Permítame entonces (el buen lector) continuar.

Mozart feat Bad Bunny.

Pongamos que hablo de una empresa de software que opera en el sector turismo. Bueno, en realidad hablo de una empresa del sector turismo que se basa en el software. Bueno, creo que era justo del revés. Bueno… esto…no… Bueno, esto… en realidad, para el tema que estamos tratando, da completamente igual. Si tampoco vamos a analizar la empresa. Para mantener estrictamente la confidencialidad utilizaremos, si les parece bien, un nombre en clave para la empresa en cuestión: Mozart. Y también diremos que es (y digo es) una empresa de mucha calidad (lo que quiera que esto signifique).

Últimamente Mozart era la niña bonita de mucha geste: tan apreciada era (y digo era) que si uno no es un bordeline a punto del infarto y adicto a ver quebrar drillers (lo digo con el máximo de los respetos) o un pofesioná al que le gusta presumir de la revalorización del 20% que lleva su microcap de Vanuatu (previa castaña del -90% que es preferible no publicitar) Mozart, tenía (y digo tenía) cabida en casi cualquier cartera: Value (ahora entra cualquier cosa ahí) (hype)Growth, Blend (ni idea de lo que es eso), (de)Momentum, Tiralineas, Inversión a voleo, el software se va a comer la galaxia, PE(que suena a inteligente)…. Y en estas, llegó el virus de las narices [aprovecho para ponerme serio un segundo y desearles a todos que estén en bien, mucho ánimo y mucha fuerza. ¡Ya queda menos!]. Y con el virus, Mozart suelta la bomba: mis ingresos se van a ir a los infiernos este año. La cotización se desploma, elimina dividendo, aumenta la deuda y clava una ampliación de capital con la cotización bien abajo diluyendo a los accionistas que se quedan con cara de tontos. Todo ello motivo más que suficiente para que buena parte de la comunidad inversora venda en mínimos la acción (por los motivos más variopintos aunque imagino que el denominador común será el miedo y la incertidumbre). Incluso el gestor ingles más en boga de todos los tiempos podría llegar a decir que la compañía tal vez no vale nada. Pero eso sí, no la vendría que una cosa es lo que se hace y otra lo que se dice. Les pido, hagan con todo esto un enorme acto de fe pues tanto Mozart como el gestor ingles más en boga de todos los tiempos son entelequias de mi imaginación.

Mozart, entonces y dado el contexto anterior, pasa de ideal a birria de la noche a la mañana (en la mente de cada uno está dilucidar si esto es cierto o no y de intentar intuir si la situación va a cambiar en el futuro). El caso es que proveerse de capital por los mejores medios posibles (existen formas de calcular si merece más la pena ampliar capital o endeudarse pero eso lo dejaremos para otra ocasión) es totalmente necesario en unas circunstancias en las que el negocio temporalmente se va a pique y corre peligro. Ante esta situación, para unos el management y el negocio será una castaña y venderá y para otros el management serán unos héroes y el negocio solo estará pasando por un bache y comprará. Lo que es seguro es que todos juzgaremos con posterioridad y alevosía pero solo los mejores tendremos la decencia de decir, cuando la empresa ya esté otra vez (si es que vuelve a estar) en máximos, que no compramos en el mínimo o que la vendimos en máximos justo antes del descalabro.

¿Recuerda el lector a Zombiebank? Pues imagine que en el mercado en el que opera Mozart (además me invento es oligopoilistico) hay otra empresa. La podemos llamar: Bad Bunny (si el lector, como el que escribe, ha tenido que buscar en Google quién o qué es Bad Bunny sepa que somos un par de carrozas totalmente pasados de moda). Pues esta BadBunny tiene un balance mucho más agresivo que Mozart (una forma bonita de decir que tiene un montón de pufos) así como una estructura operacional también peor que la de Mozart (recuerde el lector que esto es así porque me lo estoy inventando). Entonces, fantasee por un momento en lo que podría llegar a suceder si en un mercado de dos, uno de los dos actores quiebra o simplemente si se acerca a la quiebra y los clientes comienzan a desconfiar. La compra de Bad Bunny sería difícil eso sí:

-Vamos ahora rápidamente y ya para finalizar a un ejemplo horrible y a otro positivo de algo un poco contraintuitivo pero interesante.

Bombillas baratas.

La peor de las pesadillas en la gestión del capital ocurre cuando lo bueno es en realidad terrible.

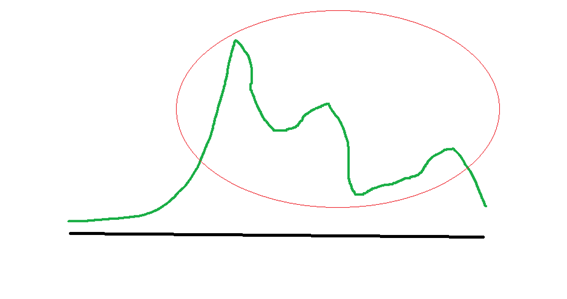

Había una vez en país lejano una empresa que era el orgullo de su nación. Se llamaba bombillas industriales AC/DC. La empresa comenzó fabricando bombillas pero con el tiempo se dedicó a fabricar de todo y todo lo hacía además bien: desde turbinas y reactores a cacharros para la separación de membranas. El negocio florecía y era puesta como ejemplo de empresa maravillosa por todo el reino: desde el blog más recóndito a la siempre impresionante Seeking Aplha. Y la empresa recompraba y recompraba. 1 millón de dólares, 10 millones de dólares, 100 millones de dólares… 100 mil millones de dólares en acciones propias. Y como en toda historia de terror, el odio y la avaricia se manifestaron. En este caso en forma de imprudencias financieras, pagos millonarios y riesgo de crédito que llevaron a la empresa al borde de la insolvencia financiera.

Desconozco si el no recomprar habría evitado a la empresa sus problemas pero es seguro que si parte de esos 100mil millones (parte financiado) no se hubieran empleado en recomprar, no sería necesario despiezar la empresa que es como termina esta película (aún no sabemos con qué final).

Nótese he utilizado el mismo sofisticado software que anteriormente. El círculo rojo indica el periodo y el precio al que se han realizado las recompras.

La co-gestora.

La gestora norteamericana de fondos de inversión Desangroamiscoparticipesporlapatilla inc. es un negocio, en principio, bastante cíclico ya que depende de los activos bajo gestión para forrarse y suele darse la desagradable coincidencia de que cuando el mercado baja los clientes se asustan y los activos gestionados sobre los que cobran comisiones menguan. Ahora imagine que en Desangroamiscoparticipesporlapatilla inc. se dan las siguientes particularidades: no tiene deuda, tiene un montón de caja y los sueldos de los gestores en nómina están orientados a resultados de modo que los costes se pueden ajustar a la baja cuando los activos bajo gestión caen. Pues bien, resulta casi gracioso que este negocio cíclico de Desangroamiscoparticipesporlapatilla inc. en realidad sea muy difícil de destruir en la adversidad y aunque los ingresos bajen, es más que posible siga teniendo beneficios, al tener los costes variables, en un entorno tan complicado como el actual. ¿Curioso verdad? Sí además, como negocio cíclico que es, la cotización se despeña y el management es bueno (los tíos de una gestora de activos algo tendrán que saber de esto) tal vez… les dé por usar la caja para recomprar abajo: imagínese la cantidad de valor que se puede crear si la economía recupera algún día. Todo ello con la seguridad de que la compañía difícilmente va a quebrar por el camino.

Un mundo ideal.

La arcadia feliz de la gestión de capital sería algo de este estilo: endeudarse solo para crecer con rentabilidad alta y sin comprometer el balance, desapalancar para evitar riesgos excesivos al punto que el balance casi parezca el de un monasterio en las malas, recomprar acciones cuando las acciones están baratas y con buenas perspectivas así como suspender recompras cuando las acciones propias están caras y con malas perspectivas (y no al revés), hacer ampliaciones de capital cuando las acciones de la empresa están caras para comprar con esas acciones otras compañías que están baratas o ampliar capital cuando existen proyectos interesantes que acometer pero no para remunerar, evitar las diluciones al accionista en mínimos aunque puede que en ciertas ocasiones esto sea necesario para salvar el negocio y pagar dividendos cuando ya no se sabe qué hacer con tanta pasta.

Como el lector inteligente sabrá: el mundo ideal solo existe en las películas de Disney y en estos momentos los estudios están cerrados.

Conclusiones:

Con dividendos, recompras, amortizaciones/emisiones de duda y ampliaciones de capital se puede crear valor.

Con dividendos, recompras, amortizaciones/emisiones de duda y ampliaciones de capital se puede destruir valor.

Un saludo a todos.

) y la realidad del carnero algo mucho más mundano: el logotipo de una gestora de fondos

) y la realidad del carnero algo mucho más mundano: el logotipo de una gestora de fondos  .

.