Abro este hilo para ordenar algunas ideas que tengo sobre cómo llevar la fiscalidad de una cuenta multidivisa cómo podría ser la de Interactive Brokers o una cuenta en un banco fuera de la Eurozona.

Antes que nada me gustaría aclarar un par de cosas. Primero decir que no soy experto fiscal ni mucho menos, este artículo puede estar plagado de errores que corregiré si soy consciente de ellos o alguien con más conocimiento me lo indica, no os lo creáis a pies juntillas.

Y segundo, no habría podido llegar a entender todo esto sin haber leído antes el blog de @Invirtiendopocoapoco y y el foro de invertirenbolsa.com donde el usuario Ceroceroseix explica su forma de llevar la parte fiscal de su cuenta. En este mismo foro plantean dos formas de llevar el aspecto fiscal, llevando la contabilidad de la divisa a parte de las acciones o tratando a las divisas como si fuesen una acción como explica Gregorio Hernández.

Tras el trabajo por entender las dos, interpretar las preguntas vinculantes que se le han hecho a la Agencia Tributaria y razonar cuál encaja mejor con el modelo de la declaración de la renta he llegado a la conclusión de que la mejor forma de hacerlo es la de “Tratar la divisa como si fuese una acción” que también podríamos llamar “Pasar todas las operaciones a euros”. Es la forma más sencilla, la que encaja con la última consulta vinculante relacionada y con el formato que tiene la declaración de la renta, además no supone ninguna ventaja ni desventaja sobre la alternativa más compleja. Y como no he visto mucho escrito ello voy a tratar de explicar como lo haría yo.

Dos sencillas reglas:

-

Regla número 1: A todos los efectos las divisas son tratadas como acciones (o si se entiende mejor las acciones son tratadas como divisas).

-

Regla número 2: Cada vez que transmitimos un valor distinto del euro produciéndose una variación patrimonial tenemos que declararlo según la diferencia entre la valoración de la venta en euros menos la valoración en el momento de la compra en euros. Las divisas nos las podemos gastar, en ese caso no habría que declarar la variación patrimonial pero sí contabilizarlo como dinero saliente en la cuenta FIFO.

Una serie de ejemplos para que se entienda cómo se aplicarían estas reglas.

- Vendemos euros y compramos dólares, tipo de cambio EURUSD 1,20. No hay que declarar, el valor vendido es euro.

- Ese mismo día vendemos dólares y compramos acciones de $JNJ , EURUSD 1,20. No hay que declarar, no ha habido variación patrimonial. (Es lo que hacemos cuando tenemos una cuenta en un banco español tipo ING y compramos acciones americanas, primero nos cambian los euros a dólares y sin producirse variación patrimonial compramos las acciones).

- Un mes después vendemos más dólares y compramos libras o bien más acciones de $JNJ, tipo de cambio EURUSD 1,25 . Sí hay que declarar, ha habido variación patrimonial por el tipo de cambio. En el caso de que lo que compremos sea una acción el momento de la tributación por la variación de la divisa hasta el momento de la compra será cuando vendamos la acción, no cuando la compremos, pero las plusvalías ya las conocemos en ese momento, nos dejan diferir un poco más.

- Cinco años después vendemos las acciones de $JNJ. En este momento hay que tributar por la plusvalía de la venta de acciones y por la plusvalía producida por el tipo de cambio desde que compramos dólares hasta que compramos las acciones.

- Nos vamos un verano a USA a hacer la Ruta 66. Sacamos la tarjeta de crédito y nos gastamos lo dólares por los que vendimos las acciones. No tendremos que declarar pero sí anotarlo en la cuenta FIFO.

Como véis hay que declarar cada operación que se transfiera algo distinto de euros y que haya habido variación patrimonial, a cambio cada una de las operaciones es muy sencilla y se adapta perfectamente al modelo de la declaración español.

Voy a hacer un cálculo con número reales y cómo llevaría yo la contabilidad. Intentaré que la explicación sea lo menos densa posible.

Operación 1. 2/1/18 Vendemos 10.000€. Pagamos 20€ de comisión. EURUSD 1,20. Recibimos 12.000$.

Esta operación no la tendremos que declarar ya que estamos transmitiendo euros, pero sí anotarla en nuestra contabilidad para cuando hagamos algo con los dólares obtenidos.

Para llevar las cuentas calcularemos el “Valor adquisición EUR” que será:

- Cuando transmitimos euros = Importe total + comisiones.

- Cuando transmitimos un valor distinto a euros = Importe total medido en euros al tipo de cambio del momento de la compra (sin comisiones).

Hacemos esto porque si compramos dólares, y después compramos acciones debemos sumar las comisiones que pagamos en la primera operación al precio de compra y restar las de la segunda al precio de venta.

En cambio si después vendemos esas acciones solo tenemos que restar las comisiones del precio de venta porque las comisiones que pagamos para tener las acciones ya las declaramos en la anterior operación.

Después calculamos el “Precio unitario de adquisición” = Valor adquisición EUR / unidades adquiridas.

En nuestro ejemplo:

Valor adquisición EUR = 10.000€ + 20€ = 10.020€

Precio adquisición EUR = 10.020€ / 12.000 = 0,835€

Lo que significa que conseguir un dólar nos costó 0,835€.

Por último hacemos una anotación en la cuenta FIFO.

- 2/1/18 Entran 12.000€. Precio unitario de adquisición 0,8350 €.

Operación 2. 1/2/18 Vendemos 6.000$. Pagamos 10€ de comisión. Recibimos 200 acciones $A. EURUSD 1,25

Contabilidad:

Valor adquisición EUR (de los dólares) = 6.000$ / 1,25 = 4.800€ (sin sumar comisión porque no vendemos euros)

Precio adquisición EUR = 4.800€ / 200 = 24€ (cada acción nos costó conseguirla 24€)

Todas las operaciones en las que vendamos algo que no sea euros con variación patrimonial las tendremos que tributar, calcularemos también el “Valor transmisión EUR” que es el Valor adquisición EUR - Comisiones y en este caso el “Precio unitario de transmisión”.

Valor transmisión EUR (de $A) = 4.800€ - 10€ = 4790€.

Precio de transmisión EUR = 4790€ / 6000 = 0,7983 €

Esta operación no la tendremos que declarar hasta que vendamos las acciones quizá dentro de muchos años

Y por último hacemos dos anotaciones en la cuenta FIFO.

- De los 12.000$ que entraron el 2/1/18 salen 6.000$. Saldo vivo 2/1/18 = 6.000$.

- 1/2/18 Entran 200 $A. Precio unitario de adquisición 24€.

(Esto en una hoja de cálculo se ve más sencillo)

Operación 3. 1/3/18 Vendemos 3.000$. Pagamos 20€ de comisión. Recibimos 330.000¥. EURUSD 1,30

Contabilidad:

Valor adquisición EUR (de los yenes) = 3.000$ / 1,30 = 2.307,69 €

Precio adquisición EUR = 2.307,69 € / 330.000 = 0,0070 €

Valor de transmisión EUR (de los dólares) = 2.307,69 € - 20€ = 2.287,69 €

Después la declaramos porque estamos transmitiendo algo que no son euros.

Venta de dólares.

Valor de transmisión EUR = 2.287,69 €

Valor de adquisición EUR (de los dólares comprados 2/1/18)= 3.000$ * 0,835 = 2.505,00 €

Plusvalía = -217,31 €

Como vemos cuando apuntamos en la operación “Valor de adquisición” lo hacemos para recordarlo cuando tengamos que vender los Yenes. Para declarar esta operación tendremos que fijarnos en los dólares que estamos gastando para conseguir los yenes (medidos en euros) menos lo que nos costó conseguir esos dólares.

Por último hacemos dos anotaciones en la cuenta FIFO.

- De los 6.000$ que nos quedan de saldo vivo que entraron el 1/2/18, salen 3.000$. Saldo vivo 1/2/18 = 3.000$

- 1/3/18 Entran 330.000¥. Precio unitario de adquisición 0,0070 €

Operación 4. 1/4/18 Cobramos 300$ netos de dividendo de $A. EURUSD 1,35

Una vez practicada la retención en origen de 15% llegan a nuestra cuenta 300$.

Valor adquisición EUR = 300$ / 1,35 = 222,22 €

Precio adquisición EUR = 222,22 € / 300 = 0,7407 €

Valor de transmisión EUR = No hay. No es algo que transmitimos.

Esos 222,22€ los añadiremos en la declaración de la renta como “Rendimientos del capital mobiliario” indicando debidamente que nos han practicado una retención en origen del 15% y ninguna en destino.

Por último hacemos una anotación en la cuenta FIFO.

- 1/4/18 Cobro de dividendo 300$. Precio unitario de adquisición 0,7407 €.

Operación 5. 1/5/18 Gasto 3.000$.

Esta no es una operación que haya que declarar, por eso no nos importa el tipo de cambio.

Anotamos una operación en la cuenta FIFO.

- De los 3.000$ de saldo vivo que nos quedaban que entraron el 1/2/18 salen 3.000$. Saldo vivo 1/2/18 = 0$

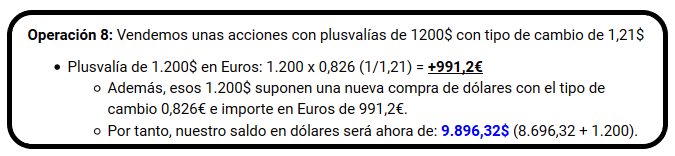

Operación 6. 1/6/18 Vendemos 100 acciones de $A. Pagamos 20€ de comisión. Recibimos 4.000$. EURUSD 1,40

Contabilidad:

Valor adquisición EUR (de los dólares) = 4.000$ / 1,40 = 2.857,14 €

Precio adquisición EUR = 2.857,14 € / 4000 = 0,7143 €

Valor de transmisión EUR (de las acciones) = 2.857,14 € - 20€ = 2.837,14 €

Declaración:

Tenemos que declarar dos operaciones, la de la venta de acciones y la de la venta de variación del tipo de cambio desde que cambiamos a dólares hasta que compramos las acciones.

Venta de $A

Valor de transmisión EUR = 2.837,14 €

Valor adquisición EUR (de las acciones 1/2/18) = 100 * 24€ = 2.400€

Plusvalía = 437,14 €

Venta de USD

Valor de transmisión EUR (del momento en el que compramos las acciones)= 3000$ * 0,7983 € = 2.395,00 €

Valor de adquisición EUR (del momento en el que compramos los dólares) = 3000$ * 0,8350 € = 2.505,00 €

Plusvalía = -110,00 €

2 anotaciones en la cuenta FIFO:

- De las 200 acciones de $A que entraron el 1/2/18 han salido 100. Saldo vivo = 100

- 1/6/18 Entran 4.000$. Precio adquisición = 0,7143 €

Operación 7. 1/7/18 Vendemos 3.000$. Pagamos 10€ de comisión. Recibimos 2.068,97€. EURUSD 1,45

Contabilidad:

Valor adquisición EUR (de los euros) = 3.000$ / 1,45 = 2.068,97 €

Precio adquisición EUR = 2.068,97 € / 2.068,97 € = 1 € (lógicamente).

Valor de transmisión EUR (de los dólares) = 2.068,97 € - 10€ = 2.058,97 €

Declaración:

Venta de dólares.

Valor de transmisión EUR = 2.058,97 €

Valor adquisición EUR = 300 * 0,7407 € + 2.700$ * 0,7143 € = 2.150,79 €

Plusvalía = -91,83 €

Para determinar el valor de adquisición de los dólares vendidos hemos tenido que buscar cuál era la operación más antigua en la que recibimos dólares que fue el cobro de 300 $ dividendo de 1/4/18 que tenían un precio de adquisición de 0,7407 €.

Como quedaban aún 2.700$ por declarar buscamos la siguiente operación que fue la venta de acciones de 1/6/18 en la que recibimos 4.000$ a un precio unitario de 0,7143€.

Por último apuntamos 2 operaciones en la cuenta FIFO (los euros recibidos no hay que anotarlos).

- De los 300$ que entraron el 1/4/18 salen 300$. Saldo vivo 1/4/18 = 0

- De los 4.000$ que entraron el 1/6/18 salen 2.700$. Saldo vivo 1/6/18 = 1.300$.

Motivos para llevar la contabilidad con el método “Tratar las divisas como si fuesen acciones”

-

En la declaración de la renta nos preguntan “Valor de adquisición en euros” y “Valor de transmisión en euros”. Vender una acción declaramos por la variación patrimonial que supuso la fluctuación del precio de la acción y la fluctuación que supuso el tipo de cambio.

Si llevamos la contabilidad de la divisa separada de la de las acciones tendremos que hacer una operación adicional para no tributar dos veces por la variación del tipo de cambio haciendo la declaración más compleja y apareciendo cosas raras si alguien nos la revisa. -

Hay dos preguntas vinculantes hechas a la AEAT que se refieren a esta cuestión y que son contradictorias. La más actual es esta y es en la que me he basado: https://petete.minhafp.gob.es/consultas/?num_consulta=V2324-10

-

Es más sencilla y entendible, solo esto sería suficiente si las dos opciones fuesen válidas. Quizá la explicación sea un poco enrevesada porque he intentado tenerlo todo en cuenta, dónde se incluían las comisiones y el hecho de que la tributación de la operación 2 se retrasase hasta la venta de acciones para así adaptarnos del todo a la pregunta vinculante, si obviamos estas dos partes sería mucho más sencillo.

-

Ninguna de las dos formas de llevar la contabilidad beneficia claramente sobre la otra. La única pequeña desventaja sería si tenemos una minusvalía con la divisa a la hora de comprar las acciones y vendemos las acciones años después sin ninguna plusvalía en el ejercicio para compensar y en los cuatro siguientes años tampoco lo pudiésemos hacer.